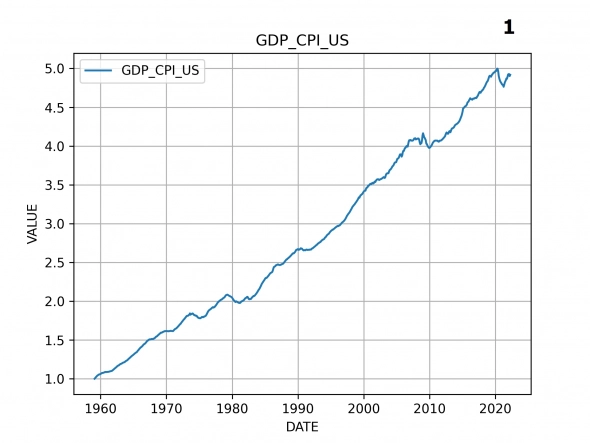

ввп сша

Почему в США может быть кризис сравнимый с Великой Депрессией

- 04 августа 2022, 14:03

- |

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 14 )

Песенка спета. Ввп сша упал

- 28 июля 2022, 15:39

- |

ВВП США падает третий квартал подряд -0.9% кв/кв (прогноз +0.5% / пред -1.6%) — теперь в США официально техническая рецессия

- 28 июля 2022, 15:37

- |

Капитализация Российского рынка упала ниже 40 триллионов. Что бы это значило по индикатору Баффета?

- 21 июля 2022, 16:30

- |

Обычное значение индикатора близко к 100% от ВВП.

В США значение индикатора падало ниже 30% только во время Великой Депрессии.

В России ВВП за 2021год составил 131 триллион рублей.

А в эти минуты капитализация нашего рынка составляет 39,99 триллиона рублей.

А это...30,5% от российского ВВП.

С точки зрения оценки рынка считается, что если индикатор до 73%-рынок сильно недооценен, от 73% до 93%-Немного недооценен, от 93% до 114%- справедливая цена, от 114% до 135%-слегка переоценен, больше 135%-сильно переоценен.

Ну и традиционное инфоциганское: не является инвестиционной рекомендацией!

Думайте сами, решайте сами, что делать на нашем рынке или вообще ничего не делать, а паковать чемоданы, так как у нас Великая Депрессия!

Всем хорошего настроения!!!

Рекомендация от ЦБ. Или когда перестать страдать.

- 21 июля 2022, 08:44

- |

Я активно торгую с 2017. Жуткое падение 2008 не проходил, но мне кажется сейчас более уникальная картина, именно для граждан РФ.

У нас было 24-февраля. Потом сногсшибательный рост рубля (у меня почти все в долларе). Потом блок НРД. (лично получил блок 20% всех своих активов+hh, гдр Сбера,tcs) Кидок Газпрома. Падение криптовалют.

И тут родной ЦБ говорит, что брокеры должны закрыть доступ к иностранным бумагам и ввести новые параметры для квал. инвестора. Точка. Не, те кто в РФ барахтается с минусами им плевать, но я лично держу 4 счета именно в иностранных бумагах. Причем 3 из них мелкие. Объединить их очень проблематично, это деньги разных родственников. Закрыть их тоже сейчас не выйдет, там лоси хорошие, да и не было такого плана. А что самое главное, сообщение ЦБ можно теперь интерпретировать как угодно. Они что-то знают? Они знают, что США хотят перекрыть второй мост СПБ биржы? Или они знают, что главный главнокомандующий нашей армии интересуется Прибалтикой? Самое чудное, что я с 18 лет откладываю деньги на торговлю именно зарубежными бумаги. Объективно, там рост ВВП, там рост технологий и за другими экономиками будущее. И я сейчас не про США. И опять все мои труды многих лет под риском. Классно. И это мне ещё прилетело когда я отъехал на отдых. В общем, очень много эмоций, но и рационального действия не вижу. Буду ждать и надеяться на лучшее, но пока скорее прилетит метеорит или ядерная ракета, чем нас разблочат и «ну, теперь заживем».

ФРС намерена сдерживать инфляцию за счет серии подъемов процентной ставки

- 20 июля 2022, 05:56

- |

Выступая на телеканале CNBC, Бостик стал девятым членом Федеральной комиссии по открытым рынкам ФРС (FOMC), состоящей из 18 человек, который публично поддержал еще одно масштабное повышение ключевой процентной ставки на очередном совещании FOMC, которое состоится 26–27 июля.

Глава ФРБ Нью-Йорка Джон Уильямс, входящий в число высокопоставленных руководителей ФРС, был более осмотрителен. Он повторил более широкую формулировку главы американского Центробанка Джерома Пауэлла об увеличении процентной ставки либо на 50 либо на 75 базисных пунктов на следующем совещании. Но он не стал возражать против более значительного шага и отметил, что ключевая процентная ставка по-прежнему существенно ниже того уровня, который необходим для борьбы с безудержной инфляцией.

( Читать дальше )

Инфляция в США - вопрос не только экономический, но и политический - Коган Евгений

- 12 июля 2022, 11:43

- |

В ходе вчерашней пресс-конференции пресс-секретарь Белого дома, Карин Жан-Пьер, заявила, что цифры по инфляции могут оказаться выше ожиданий. Великое открытие.

Медианная оценка краткосрочных инфляционных ожиданий, между тем, выросла до 6,8% в июне, по сравнению с 6,6% в мае. Инфляционные ожидания в среднесрочной и долгосрочной перспективе снизились.

( Читать дальше )

ВВП США 1кв (предв): -1.5% кв/кв (прогноз +1.3% / пред -1.4%)

- 26 мая 2022, 15:33

- |

Число первичных заявок на получение пособий по безработице: 210 тыс (прогноз 215 тыс / пред 218 тыс)

США совсем с ума сошли с непомерным поглощением товаров и услуг

- 05 мая 2022, 17:23

- |

Степень паразитирования выходит за все разумные границы. По обновленным данным за март, сальдо торгового баланса по итогам первого квартала 2022 выходит почти на 1.2 трлн годовых в сравнении с 919 млрд в 2021 и условной нормой в 578 млрд за период 2016-2020. Прошлый рекорд был в 2016 с исполнением дефицита торгового баланса в 786 млрд долл.

Надо понимать, что в 2006 году почти половину от дефицита торгового баланса формировал нефтегазовый импорт, сейчас США стали чистым экспортером по нефти и газу, поэтому неэнергетическое сальдо торгового баланса более, чем утроилось за 15 лет!

В сравнении с ВВП дефицит торгового баланса подходит к 5% от ВВП (наибольший дефицит был в 2006 на уровне 5.7%)

США стали устойчиво чистым импортером товаров и услуг с 1977, до этого были чистыми экспортерами, не считая военных годов.

После COVID окончательно пошли в разнос...

https://t.me/spydell_finance

Главное на утро

- 29 апреля 2022, 11:13

- |

🔻 Индекс Мосбиржи: 2 383,66 (-1,68%)

🔻 Индекс РТС: 1041,91 (-0,68%)

Правительство выделит 118 млрд руб на строительство еще двух атомных ледоколов. «Росатом» уже построил два атомных ледокола на 60 МВт типа «Арктика», еще три строятся, как и головной ледокол проекта «Лидер» на 120 МВт. Также около 7 млрд руб будет направлено на строительство портов «Бухта Север» для вывоза нефти с проекта Восток Ойл «Роснефти» и «Северная звезда» для вывоза угля с Сырадасайского месторождения.

Газпром получил рекордную чистую прибыль по МСФО за 2021 год в размере 2,093 трлн руб против 135,3 млрд руб годом ранее. Показатель EBITDA составил 3,7 трлн руб, чистый долг снизился на 26%. Компания оценивает объем инвестиций в 2022 году на уровне 2,258 трлн руб против 1,79 трлн руб в 2021 году.

ДВМП запускает регулярный железнодорожный сервис между Россией и странами Европы. Вместе с тем участники рынка ожидают 20-30% снижение ставок на полувагоны в течение 2022 года, после их почти двукратного роста в течение последнего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал