вдо

Сделки в портфеле ВДО: добавляем МФК Саммит

- 14 февраля 2024, 13:03

- |

Облигации нового выпуска МФК Саммит (ruBB-, 150 млн р., купон = КС + 5%, но не выше 22%) добавляются в портфель PRObonds ВДО на 1,5% от активов. Покупка сегодня на первичных торгах.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 21 )

Моторные технологии 20 февраля планируют начать размещение облигаций объемом 220 млн.рублей

- 14 февраля 2024, 12:34

- |

ООО НПП «Моторные технологии» специализируется преимущественно на проектировании и производстве моечных машин для деталей, агрегатов и узлов, модельный ряд насчитывает более 90 видов оборудования. Завод компании основан в 2011 году и находится в городе Пенза. Компания производит моечное и автосервисное оборудование для станций технического обслуживания, а также промышленные моечные машины.

Старт размещения 20 февраля

- Наименование: МоторТ-001Р-04

- Рейтинг: ВВ- (Эксперт РА, прогноз «Стабильный»)

- Купон: 17-19% (квартальный)

- Срок обращения: 5 лет

- Объем: 220 млн.₽

- Амортизация: нет

- Оферта: да (Колл-опцион через 2, 3, 4 года)

- Номинал: 1000 рублей

- Организатор: ИК «РИКОМ-ТРАСТ»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Анонс размещения нового выпуска облигаций ЭкономЛизинг (ruBB+, 100 млн руб., ставка купона 20% годовых первые полгода)

- 14 февраля 2024, 11:54

- |

Старт (и, вероятно. финиш) размещения — 19 февраля, в следующий понедельник

Предварительные параметры нового выпуска ЛК ЭкономЛизинг (ruВВ+):

— 100 млн руб.,

— 3 года,

— Ежеквартальный купон

— Ставка купона: 20% годовых — 1-2 купонные периоды, 18% — 3-4 купонные периоды, 16% — 5-12 купонные периоды

Организатор размещения — ИК Иволга Капитал

Больше информации — в тизере выпуска

Прием предварительных заявок — в телеграм-боте организатора @ivolgacapital_bot

Ссылка на раскрытие информации ООО ЭкономЛизинг (включая публикацию эмиссионных документов)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Новые рекорды бизнеса МФК ВЭББАНКИР: интервью с СFO Ильей Соловий

- 14 февраля 2024, 09:03

- |

Сегодня, 14 февраля, в 16.00 встретимся в прямом эфире с финансовым директором компании Илья Соловий, чтобы узнать

— итоги 2023 года: главные изменения;

— первые оценки и драйверы роста в новом году;

— планы и цели Вэббанкира на долговом рынке;

— перспективы рынка МФО, в целом: что Компания ждет от регулятора и насколько готова к нововведениям?

Вы же можете задать свой вопрос эмитенту, оставив его в комментариях к этому посту, либо в чате прямой трансляции по ссылке:

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Портфель PRObonds ВДО (15,7% за 365 дней). Чем мы сейчас заняты?

- 14 февраля 2024, 06:56

- |

Высокие ставки денежного рынка и уже просевший рынок облигаций вернули к устойчивости прирост портфеля PRObonds ВДО. 15,7%, заработанные за последний год (с учетом комиссии) – это вроде бы ± ставка банковского депозита на сегодня. Но за тот же последний год средняя ставка депозита – ровно 10%. Индекс высокодоходных облигаций Cbonds High Yield чуть лучше, 11,3%. Так что портфель опередил депозитный рынок на 5,7%, рынок ВДО – на 4,4%.

И, поскольку мы достаточно твердо стоим на ногах, вправе ожидать, что спустя еще год окажемся лучше депозитов, выданных уже по нынешним ставкам.

( Читать дальше )

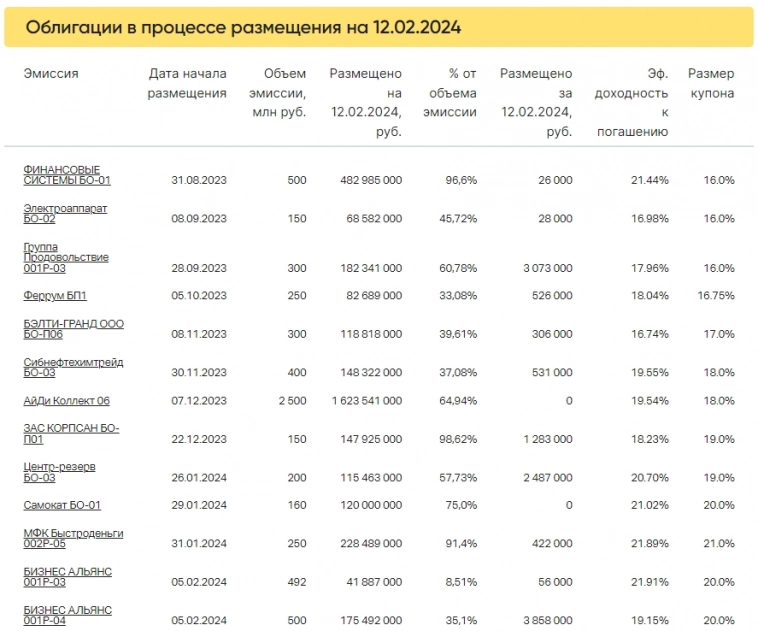

Итоги торгов за 12.02.2024

- 13 февраля 2024, 13:01

- |

Коротко о торгах на первичном рынке

12 февраля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 239 выпуску составил 1107,0 млн рублей, средневзвешенная доходность — 15,1%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 13.02.2024

- 13 февраля 2024, 12:59

- |

- МФК «Саммит» сегодня начинает размещение трехлетних облигаций серии 001Р-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00098-L-001P. Бумаги включены в Сектор ПИР. Ставка 1-го купона установлена на уровне 21% годовых. Ставки 2-36-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России плюс 5% годовых, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- ЛК «Роделен» сегодня начинает размещение четырехлетних облигаций серии 002P-02 объемом 1 млрд рублей. Регистрационный номер — 4B02-02-19014-J-002P. Ставка 1-12-го купонов установлена на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 февраля. По займу предусмотрена амортизация. Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 13 февраля 2024, 09:52

- |

- Сегодня, 13 февраля, в 10:00 запланировано размещение нового выпуска МФК Саммит (для квал. инвесторов, ruBB-, 150 млн руб., купон: КС + 5%, но не выше 22% годовых). Интервью с эмитентом

- МФК Быстроденьги-2Р5 (ruBB, 250 млн руб., YTM 23,1% годовых) размещен на 91%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-04 (BB(RU) с позитивным прогнозом, 500 млн руб., YTM 19,2% годовых) размещен на 35%.Интервью с эмитентом

( Читать дальше )

Зачем Иволга выпускает облигации?

- 13 февраля 2024, 06:53

- |

15-16 февраля ООО Иволга Структурные Продукты (кратко – ИСП, сестринская к ИК Иволга Капитал компания, входит в холдинг Иволга Партнерс) планирует начать размещение корпоративных облигаций (КО). Облигации предназначены только для клиентов доверительного управления ИК Иволга Капитал.

Основные параметры:

• Облигации не имеют листинга на бирже.

• Только для квалифицированных инвесторов.

• Максимальная сумма выпуска — 200 млн р., но реальная планируемая сумма размещения ~50 млн р.

• Купон 18% годовых до оферты. Ближайшая оферта через 2 месяца. В дальнейшем оферты планируется делать раз в 1-2 месяца.

• Ссылка на страницу раскрытия информации, включая эмиссионные документы.

Зачем ИСП выпускает облигации?

Привлеченные через КО деньги объединяют в единый пул средства с разных счетов ДУ. Это упрощает техническое исполнение арбитражных сделок и сделок на денежном рынке, которые проводятся в управлении. Только эти типы сделок и будут совершаться.

Т.е. все сделки с деньгами от КО – это размещение их в РЕПО с ЦК и использование для коротких спекуляций с облигациями. Такая стратегия месяцами дает клиентам ДУ в Иволге доходность немного выше текущей доходности денежного рынка.

( Читать дальше )

Компания «НФК-Структурные инвестиции» выплатила купон по 1-му выпуску облигаций

- 12 февраля 2024, 17:12

- |

12 февраля 2024 года АО «НФК-СИ» выплатило 9-й купон по дебютному выпуску облигаций (4-01-10707-P-001P). Купонный доход 9-го купона на одну облигацию составил 12,33 руб., исходя из купонной ставки 15% годовых.

Выплаты по облигациям АО «НФК-СИ» могут производиться как на брокерский счет инвестора, так и на его банковский счет без посредничества брокеров и депозитариев. Эмитент является налоговым агентом и самостоятельно удерживает НДФЛ.

Облигации АО «НФК-СИ» доступны для приобретения на финплатформе Маркетплейс ВТБ Регистратор: https://pos.vtbreg.ru/marketplace/marketplace2/market/d/?id=n1

Раскрытие информации: https://disclosure.skrin.ru/ShowMessage.asp?id=31&fid=2130230136&eid=229274&agency=7

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал