вдо

Новости эмитентов: Лизинг-Трейд

- 28 апреля 2021, 06:45

- |

В апреле Лизинг-Трейд отчитался о результатах 1 квартала, генеральный директор компании принял участие в круглом столе, посвящённом лизинговому рынку, и рассказал о планах компании по выпуску новых облигаций.

Итоги 2020 и 1 квартала 2021 года:

На фоне общего падения рынка в 2020 (-6%), Лизинг-Трейд показал стабильно положительную динамику — рост портфеля составил около 20% (с 4,2 до 5 млрд. руб.). За год был подписан 851 договор лизинга. По итогам 2020 года компания вошла в топ-30 лизинговых организаций России в сегменте легкового и грузового автотранспорта.

За 1 квартал 2021 года Лизинг-Трейд передал клиентам имущество на сумму 861 млн. руб., что на 32% превышает результаты продаж аналогичного периода прошлого года. Лизинговый портфель компании, увеличился на 5% с начала 2021 года. На фоне роста лизингового портфеля сохраняется низкая величина просроченной задолженности— не выше 1%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

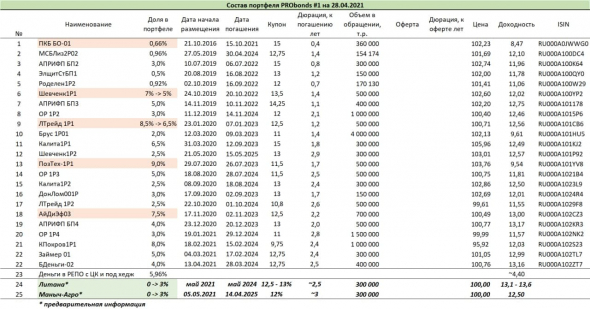

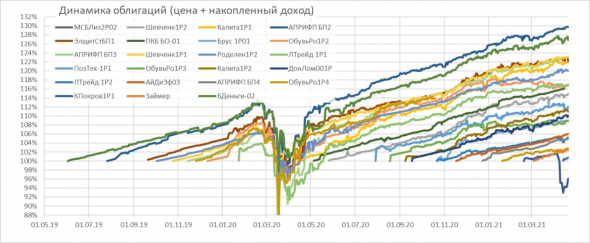

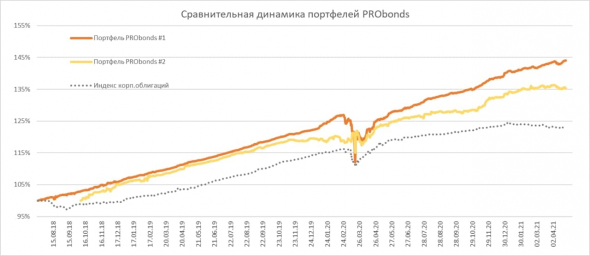

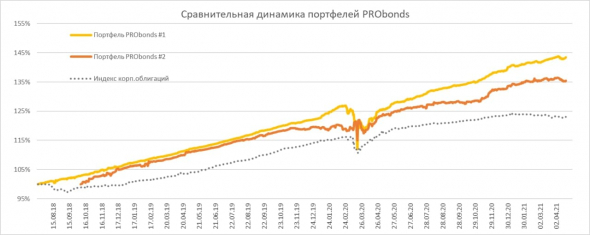

Краткий обзор портфелей PRObonds (актуальная доходность 10,1-15,2%)

- 28 апреля 2021, 06:24

- |

Текущие годовые доходности портфелей PRObonds (за 365 дней) – 15,2% для облигационного портфеля #1 и 10,1% для смешанного портфеля #2. Облигационный портфель с начала года прибавил 2,9% (8,9% годовых) и продолжает уверенно опережать широкий рынок облигаций и соответствуя доходности индекса Cbonds-CBI RU High Yield.

Начиная с этой недели в портфели будут добавлены несколько новых облигационных выпусков. На 30 апреля намечен старт дебютного размещения облигаций ростовского сельхозпроизводителя ООО «Маныч-Агро» (300 млн.р., купон 12%, 4 года с амортизацией), в мае должны состояться размещения облигаций строительной компании «Литана», 4-го выпуска облигаций «Онлайн Микрофинанс» (под поручительство МФК «Мани Мен», выпуск для квалифицированных инвесторов), 3-го выпуска облигаций «Лизинг-Трейда».

( Читать дальше )

Коротко о главном на 27.04.2021

- 27 апреля 2021, 09:56

- |

Ставки вниз:

- ГК «Самолет» установила ставку 19-20-го купонов облигаций серии 01 в размере 10,3% годовых.

- ПЮДМ установил ставку купона по выпуску серии БО-П01на уровне 13% годовых. Новая ставка будет действовать с июня 2021 г. (37-й купон) по май 2022 г. (48-й купон) включительно. По условиям эмиссии выпуска инвесторы имеют право предъявить бумаги к выкупу. Срок предъявления заявок: с 30 апреля по 14 мая. Дата выкупа бумаг — 19 мая.

- «ДЭНИ КОЛЛ» допустил техдефолт по выплате 10-го купона облигаций серии КО-П02. Объем неисполненных обязательств составил 103 704 рубля. Причина неисполнения обязательств — неперечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 26.04.2021

- 26 апреля 2021, 07:37

- |

Планы на новые выпуски:

- «Транс-Миссия» (бренд «Таксовичкоф») подала заявление о регистрации выпуска БО-П02. Планируется Третий уровень листинга. Параметры выпуска будут объявлены позднее.

- «ВсеИнструменты.ру» подал заявление о регистрации выпуска БО-04. Планируется Третий уровень листинга. Параметры выпуска будут объявлены позднее.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

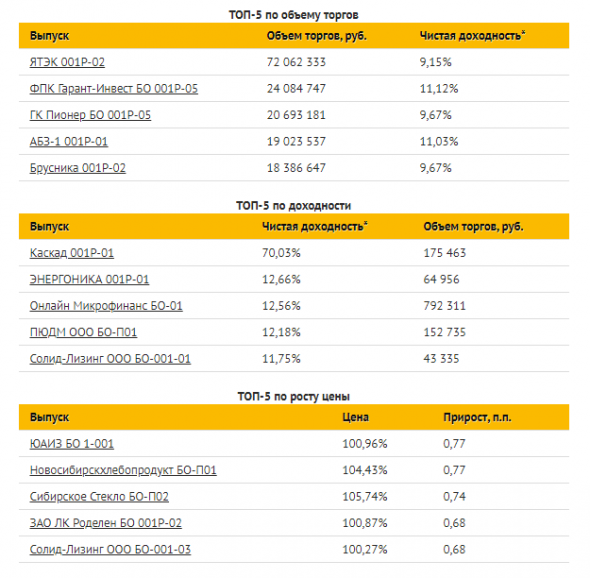

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 23.04.2021

- 23 апреля 2021, 08:24

- |

Новый выпуск, итоги оферты и размещения:

- «Литана» зарегистрировала выпуск облигаций серии 001Р на Московской бирже. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР. Присвоенный регистрационный номер — 4B02-01-00028-L-001P.

- Совет директоров «Дэни Колл» рекомендовал гендиректору провести собрание владельцев облигаций и увеличить срок обращения выпуска БО-01 на этот раз не до семи, а до четырех лет с момента размещения. Кроме того, на собрании владельцам облигаций могут предложить отказаться от права требовать досрочного погашения в случае возникновения указанного права.

- МФК «КарМани» объявила итоги оферты по облигациям серии БО-001-01: владельцы бумаг не предъявили к выкупу ни одной облигации. Обязательств по выкупу не возникло.

- «ЭкономЛизинг» завершил размещение трехлетних облигаций серии 001Р-03 объемом 200 млн рублей за один день торгов. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Бумаги включены в Сектор ПИР.

( Читать дальше )

ВДО в долларах на Мосбирже

- 22 апреля 2021, 12:26

- |

Finex запустил фонд ВДО в долларах FXFA. Фонд отслеживает индекс Solactive USD Fallen Angel Issuer Capped Index.

В FXFA представлены долларовые облигации более 25 эмитентов развитых рынков, среди которых такие гиганты как Ford, Occidental Petroleum, Kraft Heinz Foods, FirstEnergy и другие. Всего в индексе, который отслеживает фонд, представлено более 130 выпусков облигаций со средним рейтингом BB+.

В состав индекса включаются корпоративные долларовые облигации сроком погашения не менее года с кредитным рейтингом BBB- и ниже, но выше В+. Если рейтинг облигации будет повышен до инвестиционного, облигация исключается из индекса при ежемесячной ребалансировке. Это дает фонду дополнительную доходность, так как облигации, получившие инвестиционный рейтинг, продаются дороже.

( Читать дальше )

Коротко о главном на 22.04.2021

- 22 апреля 2021, 08:55

- |

Новое имя, начало и завершение размещений:

- Сегодня «ЭкономЛизинг» начинает размещение трехлетних облигаций серии 001Р-03 объемом 200 млн рублей. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Бумаги включены в Сектор ПИР.

- «Бифорком Текнолоджис» зарегистрировал программу облигаций серии 001P на 3 млрд рублей на Московской бирже. Присвоенный регистрационный номер 4-00592-R-001P-02E.

- «ФЭС-Агро» разместил выпуск трехлетних облигаций серии БО-02 объемом 500 млн рублей за один день торгов. Ставка купона установлена уровне 11% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизационная система погашения: 50% выпуска гасится в дату выплаты 11-го купона, оставшиеся 50% — в дату погашения.

( Читать дальше )

Коротко о главном на 21.04.2021

- 21 апреля 2021, 08:53

- |

Регистрация нового выпуска и итоги оферты:

- «СпецИнвестЛизинг» (СИЛ) зарегистрировал облигации серии 001P-03 на Московской бирже. Бумаги включены в Сектор компаний повышенного инвестиционного риска. Параметры выпуска пока не раскрываются.

- ООО «ОР» («Обувь России») объявило итоги оферты: владельцы биржевых облигаций серии 001Р-01 и серии 001Р-02 предъявили к погашению ценные бумаги на 38 млн рублей.

- Облигации серии БО-П02 «Дядя Дёнер» исключены из Сектора роста Московской Биржи, в связи с получением соответствующего заявления эмитента. По словам эмитента, решение о добровольном выходе компании из Сектора роста было продиктовано пониманием, что она в любом случае в скором времени может быть исключена из данного сектора по причине несоответствия критериям биржи.

Подробнее о событиях и эмитентах на

( Читать дальше )

Краткий обзор портфелей PRObonds. Операции продолжаются. Доходности относительно стабильны

- 21 апреля 2021, 07:08

- |

Актуальные доходности портфелей PRObonds (за 365 дней) – 16,6% для облигационного портфеля #1 и 11,9% для смешанного портфеля #2. С начала года строго облигационный портфель #1 прибавил 2,4%, что на сегодня полностью соответствует приросту за этот же период индекса высокодоходных облигаций Cbonds.

( Читать дальше )

Коротко о главном на 20.04.2021

- 20 апреля 2021, 08:30

- |

Ставка купона и предварительные параметры выпуска:

- «ЭкономЛизинг» установил ставку купона трехлетних облигаций серии 001Р-03 на уровне 11,5% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Объем выпуска пока не раскрывается. Бумаги включены в Сектор ПИР. Размещение запланировано на 22 апреля.

- «Маныч-Агро» 5 мая планирует начать размещение дебютного выпуска четырехлетних облигаций объемом 300 млн рублей. Ориентир ставки купона установлен на уровне 12% годовых, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация — равномерная в последний год обращения.

- «Пионер-лизинг» установил ставку 19-го купона облигаций серии БО-П03 на уровне 10,5% годовых. Ставка определяется по формуле (ЦБКС/100%+0,06)*100%, где ЦБКС — ключевая ставка Банка России, действующая в дату начала предыдущего купонного периода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал