вдо

Коротко о главном на 09.09.2020

- 09 сентября 2020, 09:03

- |

Ставка купона, планы по размещению акций и облигаций:

- МФК «КарМани» установила ставку 31-49-го купонов облигаций серии БО-001-02 в размере 14,5% годовых. 29 октября эмитенту предстоит исполнение оферты по выпуску

- «Онлайн Микрофинанс» принял решение о размещении выпуска объемом 500 млн для квалифицированных инвесторов и выпуска объемом 700 млн по открытой подписке

- «ОР» сообщила о планах по размещению дополнительного выпуска акций объемом на 2,8 млрд рублей

- ФПК «Гарант-Инвест» получил рейтинг выпуска серии 001Р-07 объемом 700 млн рублей на уровне «bb+(RU)»

Подробнее о событиях и эмитентах на boomin.ru

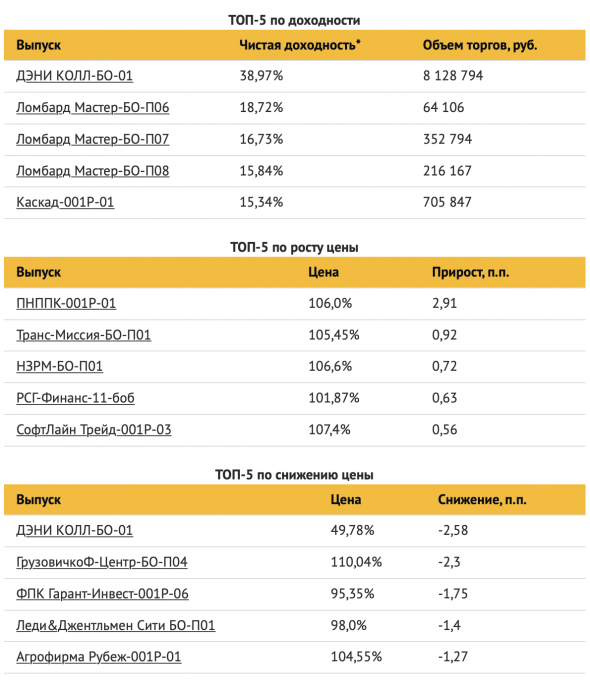

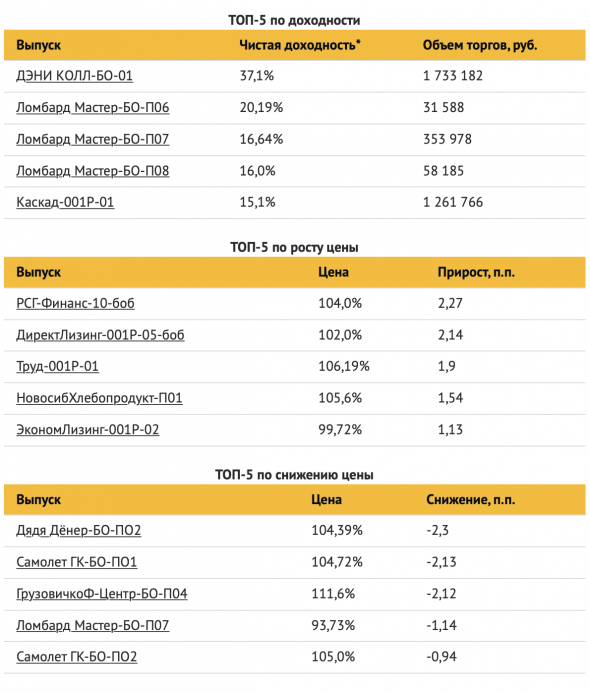

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Коротко о главном на 08.09.2020

- 08 сентября 2020, 08:11

- |

Начало размещения, ставка купона и новое имя на рынке ВДО:

- «Калита» сегодня начинает размещение выпуска серии 001Р-02 объемом 300 млн рублей. Ставка ежемесячного купона установлена в размере 13% годовых на все 4 года обращения. Организатор — ИК «Иволга Капитал»

- «Пионер-Лизинг» установил ставку 20-го купона облигаций серии БО-П02 в размере 10,5% годовых, величина купонной ставки привязана к значению ключевой ставки ЦБ РФ

- «Группа «Продовольствие» 10 сентября проведет онлайн-семинар совместно с GrottBojrn, организатором планируемого выпуска облигаций

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Портфели PRObonds. Краткий обзор и несколько слов о стратегии

- 08 сентября 2020, 07:37

- |

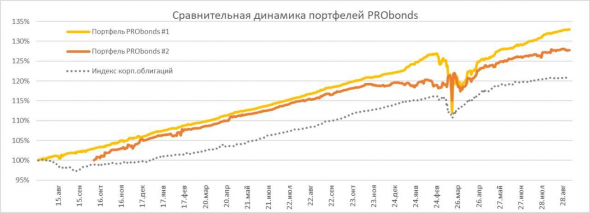

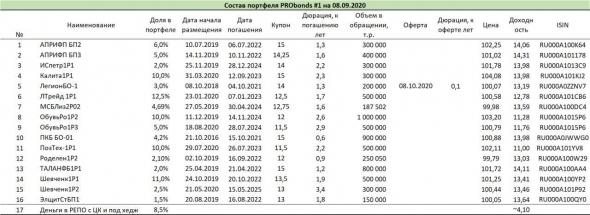

Доходности портфелей PRObonds немного снизились. Актуальные значения: 13,0% годовых для портфеля #1 и 10,0% для портфеля #2.

Об изменении облигационных позиций я сообщал неделей ранее (https://t.me/probonds/4131). Сейчас эти изменения частично отражены в портфелях. Сегодня в портфели на 2,5% от капитала добавятся облигации второго выпуска ООО «Калита». Совокупная позиция в облигациях компании достигнет 12,5%. При этом часть первого выпуска с купоном 15% значительным ростом цены после окончания размещения в мае в течение осени или зимы, скорее всего, будет продана с целью фиксации высокой доходности.

( Читать дальше )

Результаты работы ООО «Трейд Менеджмент» во 2 квартале 2020 года

- 08 сентября 2020, 07:36

- |

Компания владеет сетью магазинов lady & gentleman CITY, а также управляет по соглашению об эксклюзивной дистрибьюции монобрендовыми бутиками Armani Exchange, EA7 и HUGO HUGO Boss. Около половины всех продаж приходится на одежду, обувь и аксессуары торговых марок Armani Exchange (14%), Alessandro Manzoni (10%), Boss Hugo Boss (8%), Ritter (7%) и EA7 Emporio Armani (6%). Читайте в нашей статье о том, как на финансовых показателях компании сказался непростой период пандемии коронавируса.

Ключевые тезисы:

- За 6 месяцев текущего года компания выручила 2,3 млрд руб., из них 0,6 млрд руб. составляет выручка за второй квартал 2020 г. Несмотря на то, что большинство бутиков было закрыто из-за режима самоизоляции, компания осуществляла деятельность через интернет-магазин, обеспечивший более 309 млн р товарооборота за 3 месяца.

- В рамках политики управления ликвидностью капитала ООО «Трейд Менеджмент» добилось изменений условий расчетов с поставщиками, в том числе отсрочек, что позволяет более эффективно управлять оборотным капиталом. Средний период отсрочки по платежам составляет 120 дней.

- Оборачиваемость запасов составляет 79 дней, дебиторской задолженности — 29 дней.

( Читать дальше )

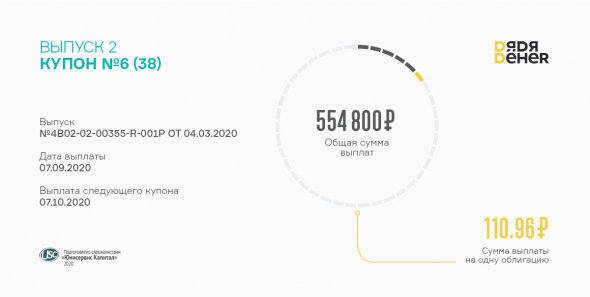

ООО «Дядя Дёнер» выплатит инвесторам 6 купонный доход по 2 выпуску

- 07 сентября 2020, 13:35

- |

Выплата состоится сегодня по ставке 13,5% годовых. Сумма на одну облигацию — 110,96 рублей. По условиям выпуска объемом 50 млн рублей, размещенного в марте 2020 года, купон выплачивается каждые 30 дней.

По итогам августовских торгов на бирже облигации серии RU000A101HQ3 участвовали в торгах 21 день, объем сделок составил 6,4 млн руб., что на 9 млн меньше, чем в июле. Средневзвешенная цена за месяц выросла на 2,06 пункта и составила 102,92% от номинала.

Привлеченные инвестиции продолжают работать на развитие компании под брендом «Дядя Дёнер» и удержание лидерских позиций на рынке стрит-фуда. Направлению содействует подключение к сервисам доставки еды «Яндекс.Еда» и Delivery Club. Собственное производство покрывает потребности в полуфабрикатах не только компании, но и ряда сетей общественного питания Сибири.

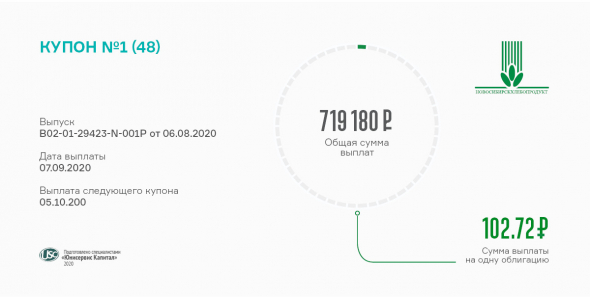

Сегодня АО «Новосибирскхлебопродукт» выплатил первый купон по облигациям

- 07 сентября 2020, 13:06

- |

Выплата первого купона дебютного выпуска облигаций АО «Новосибирскхлебопродукт» (RU000A102036) в этом месяце пришлась на выходной и была перенесена на понедельник. Общее количество выпущенных компанией облигаций — 70 000 штук, номинальная стоимость одной бумаги — 10 000 рублей, срок обращения — 4 года, то есть 48 купонных периодов продолжительностью 30 дней. Ставка 1-12 купонов — 12,5% годовых. Со второго года обращения выпуска размер купона будет устанавливаться по формуле: ключевая ставка Центробанка + 7,5% (не более 12% годовых).

По итогам торгов Московской биржи в августе облигации НХП (RU000A102036) участвовали в торгах 15 дней и набрали оборот в размере 4,9 млн руб. со средневзвешенной ценой 103,18% от номинала.

Ставки снижаются, предложение растет: корпоративные первичные размещения за лето 2020 года

- 07 сентября 2020, 08:32

- |

Общая тенденция к наращиванию долга реализовалась летом 2020 года и на облигационном рынке: за июнь-август количество первичных размещений вновь побило рекорд по сравнению с предыдущими летними периодами.

За последние три месяца российскими корпоративными эмитентами было размещено 89 выпусков облигаций: на 7 выпусков больше, чем в 2019 году и в 2,2 раза больше лета 2018 года. Большую часть новых выпусков обеспечили небанковские корпоративные заемщики — компании тяжелой и добывающей промышленности, транспортные компании. То есть, в основной массе те компании, которые испытали серьезную нехватку денежных средств во время пандемии.Рост количества размещений начался еще в мае, и резко увеличился в июне, примерно в два раза. К июле-августе количество размещений составило чуть более 20 в месяц, что также считается высоким для летнего периода показателем.

Стоит отметить, что крупные компании принимали решение о выпуске в течение лета, пытаясь заполучить более удобные деньги в подходящий момент. Что же касается сектора ВДО, то в июне-августе на рынке занимали уже знакомые имена, но о большинстве из выпусков инвестсообществу было известно заранее. О спешке эмитентов ВДО в привлечении денег на рынке говорить не приходится.

Стоит отметить, что крупные компании принимали решение о выпуске в течение лета, пытаясь заполучить более удобные деньги в подходящий момент. Что же касается сектора ВДО, то в июне-августе на рынке занимали уже знакомые имена, но о большинстве из выпусков инвестсообществу было известно заранее. О спешке эмитентов ВДО в привлечении денег на рынке говорить не приходится.

( Читать дальше )

Коротко о главном на 07.09.2020

- 07 сентября 2020, 07:48

- |

- «Онлайн микрофинанс» готовит два выпуска биржевых облигаций. Выпуск 1-й серии объемом 500 млн рублей будет размещен по открытой подписке среди квалифицированных инвесторов, выпуск 2-й серии объемом 700 млн рублей планируется разместить по открытой подписке

- «Обувь России» подтвердила рейтинг кредитоспособности на уровне «ruBBB+» со стабильным прогнозом, рейтинговое агентство — «Эксперт»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Сегодня выплачен 11 купон ООО «Ультра»

- 04 сентября 2020, 12:55

- |

Ставка купонного дохода зафиксирована на уровне 15% годовых и будет действовать на протяжении всего трехлетнего периода обращения облигаций. А с октября 2020 года, компания начнет амортизационное погашение инвестиционного займа, которое будет производиться раз в квартал по 7,14%. Оставшиеся 42,88% от номинала облигаций будут погашены в сентябре 2022 года.

ООО «Ультра» выпустило биржевые облигации серии БО-П01 (ISIN код: RU000A100WR2) в октябре 2019 года. Общий объем эмиссии составил 70 миллионов рублей. Привлеченные средства были направлены на модернизацию производственной базы компании.

По итогам торгов Московской биржи в августе облигации ООО «Ультра» завершили месяц с оборотом в 4,3 млн руб. Средневзвешенная цена выросла до 102,98% от номинала, прибавив за месяц 0,40 пункта.

Коротко о главном на 04.09.2020

- 04 сентября 2020, 10:28

- |

Ставка купона и подготовка к размещению:

- «Калита» 8 сентября начнет размещение выпуска серии 001Р-02 объемом 300 млн рублей, ставка купона установлена в размере 13% годовых на весь срок обращения. Организатор — «Иволга Капитал»

- «СЭЗ им. Серго Орджоникидзе» определили ИК «Фридом Финанс» андеррайтером готовящегося выпуска серии 001Р-02 объемом до 500 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал