вдо

«А Спэйс» 21 февраля начнет размещение облигаций объемом 150 млн.₽

- 19 февраля 2025, 14:04

- |

ООО «А Спэйс» (ранее — ООО «Аполлакс Спэйс») является оператором гибких офисов для среднего и крупного бизнеса. Компания предоставляет услуги управления объектами коммерческой недвижимости, создавая сервисные офисы в формате готовых офисных пространств по авторскому стандарту – turnkey и индивидуальные проекты офиса с интерьером и планировками под заказ – built-to-suit, для последующей сдачи в аренду конечным пользователям на гибких коммерческих условиях и с предоставлением сервисного обслуживания.

Старт размещения 21 февраля

- Наименование: Спэйс-001Р-02

- Рейтинг: ВВ (Эксперт РА, прогноз «Стабильный»)

- Купон: 31.00% (ежемесячный)

- Срок обращения: 3.5 года

- Объем: 150 млн.₽

- Амортизация: да (31-42 по 8.33%)

- Оферта: да (колл 18 купон)

- Номинал: 1000 ₽

- Организатор: Ренессанс

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- Комментарии ( 0 )

Новый выпуск облигаций "СИБУР Холдинг" (RU000A10AXW4)

- 19 февраля 2025, 10:21

- |

🔶 ПАО «СИБУР Холдинг»

▫️ Облигации: СИБУР Холдинг-001Р-03

▫️ ISIN: RU000A10AXW4

▫️ Объем эмиссии: 350 млн. $

▫️ Номинал: 100 $

▫️ Срок: на 3 года 5 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 9,6%

▫️ Амортизация: нет

▫️ Дата размещения: 19.02.2025

▫️ Дата погашения: 02.08.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «СИБУР Холдинг» — российская нефтехимическая компания.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

29,5% годовых на облигациях Хромос Инжиниринг

- 19 февраля 2025, 08:40

- |

Давно мы не разбирали ВДО, а там ведь так весело и доходно. Нашел как раз новое размещение таких облигаций, доступное для неквалов, погнали смотреть.

Хромос Инжиниринг специализируется на производстве жидкостных и газовых хроматографов — программно-аппаратных комплексов для количественного и качественного анализа состава смесей. Основной производственной площадкой является цех в Дзержинске (Нижегородская область). Функционируют на рынке уже 30 лет.

Компания работает по модели вертикально-интегрированной структуры в нескольких взаимодополняющих областях, обеспечивая выполнение полного цикла работ: от металлообработки до инжиниринга крупных проектов и сервисного обслуживания клиентов.

Деятельность компании простирается на Россию, страны СНГ и ОАЭ. Компания активно участвует в импортозамещении крупных европейских и американских брендов.

👀Что там по выпуску?

👉Дата размещения — 20.02.2025г.

👉Дата погашения — 05.02.2028г.

👉Объем размещения — 250 000 000 рублей.

( Читать дальше )

О портфеле ВДО в цифрах. И об универсальной логике инвестиций

- 19 февраля 2025, 06:56

- |

О публичном портфеле PRObonds ВДО в цифрах (давно не делал подобной расшифровки):

• 16,9% — накопленная доходность за последние 365 дней (для равнения, 17,9% — накопленная доходность банковского депозита за то же время).

• 30,1% — доходность портфеля к погашению (для сравнения, 20,46% — актуальная средняя ставка банковского депозита).

• 32,3% — средняя доходность к погашению входящих в портфель облигаций.

• 23,2% — эффективная доходность денег в РЕПО с ЦК (составляют ¼ активов).

• 0,8 года – дюрация портфеля. 1,1 года – дюрация входящих в портфель облигаций.

• A- — сводный кредитный рейтинг портфеля. BBB – средний кредитный рейтинг входящих в портфель облигаций.

Добавлю, за минувшие 12 месяцев портфель обогнал рынок на 9,1 п.п.: у Индекса Cbonds High Yield 7,8%, у нас 16,9%. Доходность портфеля имеет премию к средней доходности кредитного рейтинга «A-» +1,2% годовых (у рейтинга 28,8%, у портфеля 30,1%).

И еще немного. Максимальный вес 1 эмитента в портфеле – 2,9% от активов, отдельной позиции – 2,5%. Веса иногда нарушаются, но только временно и недолго, для целей спекуляций. Всего в портфеле 31 эмитент.

( Читать дальше )

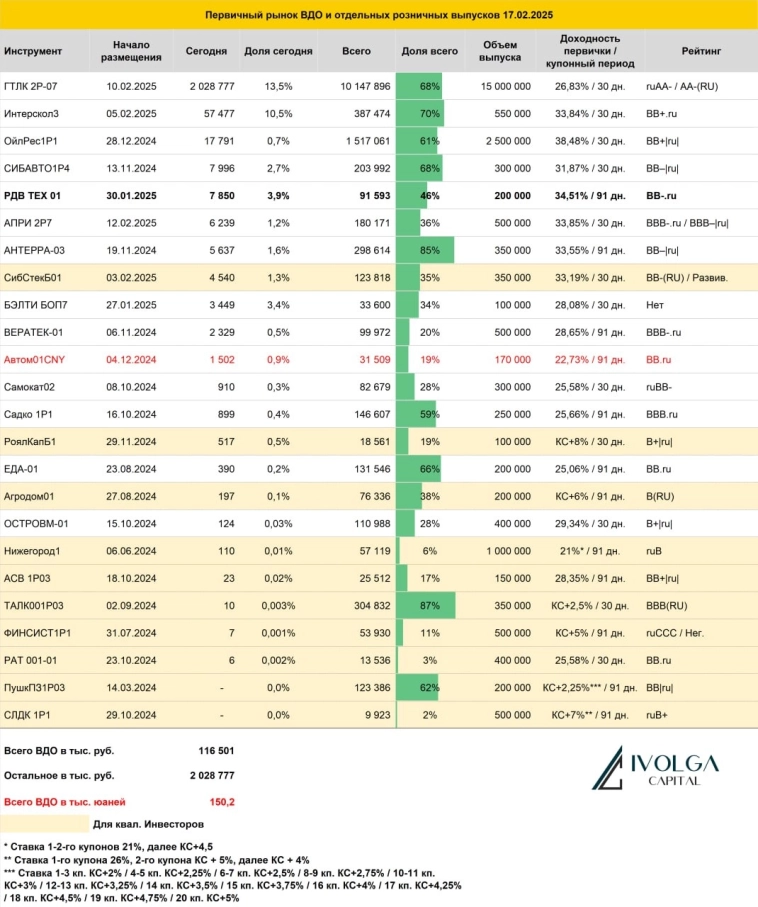

Итоги первичных размещений ВДО и некоторых розничных выпусков на 18 февраля 2025 г.

- 18 февраля 2025, 18:33

- |

«ХРОМОС Инжиниринг» 20 февраля начнет размещение облигаций объемом 250 млн.₽

- 18 февраля 2025, 14:29

- |

ООО «ХРОМОС Инжиниринг» специализируется преимущественно на производстве жидкостных и газовых хроматографов – программно-аппаратных комплексов для количественного и качественного анализа состава смесей.

Старт размещения 20 февраля

- Наименование: Хромос-БО-03

- Рейтинг: ВВ (Эксперт РА, прогноз «Стабильный»)

- Купон: 29.50% (ежемесячный)

- Срок обращения: 3 года

- Объем: 250 млн.₽

- Амортизация: нет

- Оферта: да (колл 12 и 24 купон)

- Номинал: 1000 ₽

- Организатор: ИК «Юнисервис Капитал»

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Новый выпуск облигаций "ВсеИнструменты.ру" (RU000A10AXP8)

- 18 февраля 2025, 10:18

- |

🔶 ООО «ВсеИнструменты.ру»

▫️ Облигации: ВсеИнструменты.ру-001Р-04

▫️ ISIN: RU000A10AXP8

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 1 год 6 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24%

▫️ Амортизация: нет

▫️ Дата размещения: 18.02.2025

▫️ Дата погашения: 12.08.2026

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «ВсеИнструменты.ру» — онлайн гипермаркет в сфере DIY (товары для дома, дачи, ремонта и строительства).

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | Органик Парк, купон до 30,00% | Полипласт, купон КС+ до 6%)

- 18 февраля 2025, 09:42

- |

РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 46%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

В портфель Барбадос купил 50 лотов ВЭББанкир 1Р-1 (ISIN RU000A104VW6) с доходностью 32%

- 17 февраля 2025, 19:36

- |

МФК ВЭББанкир по итогам 1 полугодия 2024г. входила в топ-10 российских МФК по объему портфеля и прибыли. Специализируется на онлайн-выдаче займов физическим лицам. Демонстрировала в 2024 году темпы роста показателей выше рынка.

Рейтинг BB от Эксперт РА.

У компании на рынке обращается 6 выпусков облигаций, один выпуск погашен в январе 2025 года. Последний выпуск эмитирован в августе 2024 года, после начала очередного цикла подъема ставки ЦБ компания на рынке не занимала, видимо дорого. Привлекала кредитование у банков.

В портфель Барбадос решил взять 50 лотов серии 1Р-1, по цене 88,5%, ежемесячный купон 12%, дата погашения — 27.11.2025г., доходность к погашению 32%.

Приобретение данной бумаги по доходности вписывается в мою инвестиционную стратегию, хотя конечно купон маловат и по сути бОльшая часть доходности формируется за счет увеличения стоимости бумаги при приближении к дате погашения. В таком раскладе и при высокой ставке ЦБ планирую держать актив до ноября и дождаться погашения. Это немного снижает гибкость портфеля, поэтому взял всего 50 лотов.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 17 февраля 2025 г.

- 17 февраля 2025, 18:35

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал