газпромнефть

В 2020 году бумаги Лукойла будут идти в ногу с рынком - Финам

- 20 февраля 2020, 18:08

- |

Денис Иконников, портфельный управляющий ИК QBF, обращает внимание на то, что в октябре «ЛУКОЙЛ» принял новую дивидендную политику, согласно которой размер дивидендов будет не менее 100% свободного денежного потока, скорректированного на расходы по процентам, погашению обязательств по аренде, а также расходы на приобретение акций «ЛУКОЙЛа». «В данных корректировках самую весомую часть в свободном денежном потоке имеют капитальные затраты, которые составят в 2020 году порядка 650-670 млрд руб. Таким образом, несмотря на локальное снижение нефтяных котировок на фоне коронавируса, ожидаемый дивиденд за 2020 год может составить около 500-600 руб. на акцию. В текущих котировках дивидендная доходность составляет около 8-9%», — прокомментировал г-н Иконников.

Нравятся бумаги «ЛУКОЙЛа» Виктору Шастину

( Читать дальше )

- комментировать

- Комментарии ( 0 )

На рынке акций есть несколько очевидно недооцененных историй - Invest Heroes

- 20 февраля 2020, 16:38

- |

Курсы валют показывают нам на направление финансовых потоков. Снижение иены и евро, а также юаня (и также данные capital flows за январь) говорят нам о том, что со всех этих рынков идет отток капитала и инвесторы боятся, что эти экономика ЕС, Китая и Японии пострадают. Это же подтверждается рекордным ростом акций защитных секторов в США, ростом гособлигаций США и золота.

Тем не менее, многие аналитики уже говорят, что акции США оценены более чем справедливо, и капитал по чуть-чуть начинает переливаться и куда-то ещё. И сегодня мы видим, как индекс Мосбиржи предпринимает попытку выйти из боковика. Если это получится, можем быстро вырасти на «голубых фишках» на 3-5%. Расти в таком рынке, откровенно говоря, страшновато, но именно «Газпром», «Сбербанк», «Роснефть», «ЛУКОЙЛ» и т.п. могут сейчас потащить рынок, если нефть не рухнет с $59.

Курс иены к доллару видится сейчас как годный индикатор risk off — пока он не падает, можно порезвиться...

Сланцевый бум сдувается. На фоне ситуации с коронавирусом и вообще низких цен (ниже $60 Brent) рынок может неожиданно осознать, что рост добычи не составит новый миллион баррелей, а только 400-700 тыс. Глава ФРБ Далласа говорит о снижении капвложений нефтесервисных компаний на 10-15% уже в этом году. Это одна из причин, почему нефть уже на $59.

( Читать дальше )

ТОРГОВЫЙ ПЛАН на 18.02.2020 Обзор акций в портфеле. Заявки на покупку дивидендных акций 2020

- 18 февраля 2020, 10:20

- |

Друзья, всем привет!

Продолжаю активно инвестировать в лучшие дивидендные акции 2020 года.

Сегодня сделал небольшой обзор моего портфеля. На премаркете выставил заявки.

( Читать дальше )

часть 3 Инвестиционные планы на февраль по акциям ЛСР, ММК, Мостотрест, МРСК Центра, МРСК Волги, МРСК Центра и Приволжья, ВТБ, Сургутнефтегаз, Мечел, Башнефть и другим акциям моего портфеля.

- 16 февраля 2020, 12:45

- |

Друзья, привет!

Продолжаю публикацию обещанного бонуса — часть 3 инвестиционных планов на февраль по акциям моего портфеля ИИС 2020.

Предыдущие топики (часть 1) (часть 2)

Продолжение...

№21. ЛСР

Акция торгуется в восходящем канале. Покупать можно на коррекции на уровнях 758,6; 739,4. Ключевой уровень поддержки: 701,4.

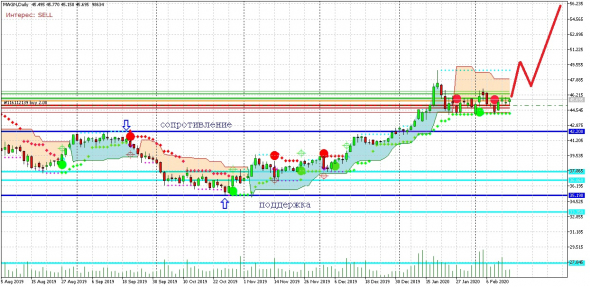

№22 ММК

Акция интересна для набора, так как в конце декабря цена пробила и закрепилась выше ключевого уровня сопротивления 42,200. На данный момент завершается консолидация и акция смотрит вверх. Можно брать в диапазоне от текущих, а также на отметках 44,120; 37,800; 36,860. Ключевой уровень поддержки: 35,190.

( Читать дальше )

Надежды рынка на повышение ликвидности акций Газпром нефти уменьшились - Sberbank CIB

- 14 февраля 2020, 13:04

- |

Полная отчетность должна быть опубликована 25 февраля. Отвечая на один из вопросов аудитории, финансовый директор «Газпрома» Фамил Садыгов подчеркнул, что «Газпром нефть» — это активно растущая компания, вклад которой в финансовые результаты «Газпрома» достигает почти 30%. Соответственно, в ближайшее время «Газпром» не намерен снижать свою долю в ее капитале. Он заметил, что публичное размещение акций (SPO) «Газпром нефти» в перспективе может быть вынесено на повестку дня, после того как компания реализует потенциал стоимости своих активов и с нее будут сняты санкционные ограничения.

Представленные в рамках мероприятия данные по чистой прибыли за 2019 год по МСФО точно соответствуют нашим прогнозам, предрекавшим значительное сокращение этого показателя в 4К19. Мы считаем вполне логичными комментарии менеджмента «Газпрома» об отсутствии у него на ближайшее время планов публичного размещения акций «Газпром нефти». Нефтяная компания намерена наращивать добычу в 2020-2030 годах в основном на месторождениях «Газпрома» в рамках операторских соглашений с материнской компанией. Если «Газпром» снизит свою долю в «Газпром нефти», это может осложнить этот вид сотрудничества. Отсутствие планов SPO означает, что у рынка меньше надежд на повышение ликвидности акций «Газпром нефти» в обозримом будущем.Sberbank CIB

"Газпром нефть": С 2020 года дивиденды не менее 50% от прибыли по МСФО

- 13 февраля 2020, 15:05

- |

Газпром - допускает дополнительное размещение акций «Газпром нефти», скорректирует план экспорта

- 13 февраля 2020, 14:33

- |

Вы задаете вопрос финансовому директору «Газпрома», а «Газпром» владеет 96 процентами «Газпром нефти». Для нас это важнейшая часть нашей структуры. 30 процентов доходов получаем от нашей дочерней компании, это активно развивающаяся компания, динамичная, более того — технологичная, почему я должен доходы отдавать кому еще?»

«Являясь членом совета директоров «Газпром нефти», я соглашусь, что ликвидность надо повышать. Но сейчас ли? Все-таки не забывайте, что сегодня есть ограничения, которые введены. Стоит ли сегодня это делать? Наступит время, ограничения будут сняты и «Газпром», безусловно, такие решения может принимать, но не сегодня»

источник

( Читать дальше )

Газпром нефть - с 2020 г планирует выплачить дивиденды 50% от прибыли по МСФО

- 13 февраля 2020, 14:26

- |

«Приятно сообщить, что, следуя решениям „Газпрома“, мы как холдинг, входящий в группу „Газпром“, с 2020 года переходим на 50% payout. Таким образом, все решения по дивидендам этого года будут приниматься уже исходя из 50%»

источник

Газпром нефть - чистая прибыль за 2019 г прогнозируется на уровне $6,2 млрд (+3,3%), добыча +3,4%

- 13 февраля 2020, 12:13

- |

чистая прибыль "Газпромнефти" по итогам 2019 года прогнозируется на уровне $6,2 млрд против $6 млрд в 2018 году

добыча углеводородов «Газпром нефти» в 2019 году составила 96,1 млн тонн н.э. против 92,9 млн тонн в 2018 году

«Газпром нефть» планирует в 2020 году увеличить инвестиции до $7,3 млрд против $7 млрд в 2019 году.

инвестиции в блок разведки и добычи составят, по прогнозам компании, 3,3 миллиарда долларов, а в блок переработки и сбыта — 4 миллиарда долларов

источник

Новости компаний — обзоры прессы перед открытием рынка

- 13 февраля 2020, 08:56

- |

ОАО РЖД выставило энергетику на аукцион. Компания пытается продать ТГК-14 за 2,3 млрд рублей

«Энергопромсбыт» (входит в ОАО РЖД) выставил на аукцион 39,81% генерирующей компании ТГК-14 в последней попытке избавиться от неэффективного и непрофильного актива. Начальная цена акций — 2,31 млрд руб., минимальная — 1,24 млрд руб. Компания безуспешно пытается выйти из ТГК-14 уже десять лет. Потенциальными покупателями аналитики считают «Интер РАО» или СУЭК.

https://www.kommersant.ru/doc/4252052

Почему сталелитейные компании очень мало заработали в прошлом году. Это может привести к снижению дивидендных выплат

Крупнейшие сталелитейные компании России – НЛМК, «Северсталь

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал