гмк норникель

Норникель. Есть ли конец у снижения?

- 06 марта 2021, 17:00

- |

С ноября и почти по март наблюдался уверенный импульсный рост, возможно, завершающий в крупном цикле. В конце февраля положение дел и новостной фон компании серьезно ухудшились. Сначала произошло обрушение на обогатительной фабрике, затем, спустя буквально 5 дней, в результате затопления шахт была частично приостановлена работа на двух рудниках, принадлежащих Норникелю. В довершение, цена на никель снизилась почти на 20% за последнюю неделю. Ровно на столько же опустились и акции компании.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

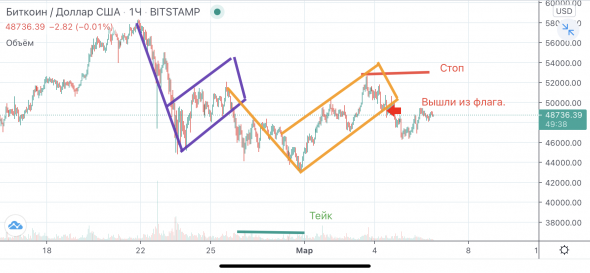

Биткоин шорт

- 06 марта 2021, 12:16

- |

Биткоин шорт, тейк 37 000 стоп по красной линии.Вполне возможно боты потащат к стопу. а потом достигать тейка.

Подробнее : Instagram

Телеграмм

Дивиденды Сбербанка и АЛРОСА в итогах недели

- 06 марта 2021, 11:07

- |

Индекс Мосбиржи почти отыграл сильные распродажи прошлой недели. Закрывает текущую в плюс 2% и остается в рамках широкого диапазона 3300-3500 п. Предполагаемые санкции не страшат инвесторов, которые положили глаз на штурм максимальных значений Индекса.

Вчера завершилось заседание ОПЕК+, на котором было принято решение сохранить все текущие квоты по добыче по всем странам, кроме России и Казахстана. По РФ был вообще согласован рост добычи, что спровоцировало взлет котировок российских нефтяников. Но об этом чуть позже. Котировки вплотную подошли к уровню сопротивления на $70.

Без выраженной динамики завершил неделю доллар. Четко прослеживается рука маркетмейкера, который не дает возможности спекулянтам начать новый тренд. Текущая консолидация хорошо подойдет для долгосрочных валютных инвесторов, которые все больше набирают позицию.

Как я уже говорил, нефтегазовый сектор получил поддержку на этой неделе. Цены на энергоносители растут, зима оказалась холодной, вызвав и рост спроса на российский газ. Как итог, компании заметно прибавили в стоимости. Лукойл за неделю вырос на 10,7%, Новатэк +9,4%, Татнефть +7,6%, Роснефть +6,1%. Немного отстает Газпром +3,3% и Сургут преф, привязанный к доллару +1,7%.

В лидеры недели также залетают акции АЛРОСА, которая отчиталась за 2020 год. Отчет выдался позитивным, несмотря на сложный год. Рост свободного денежного потока окажет позитивное влияние на дивиденды, а сократившийся долг сделают компанию еще более устойчивой. Как результат, котировки прибавили 8,4%, вновь приблизившись к своему максимуму.

Сбербанк, который вообще игнорировал последние коррекции, слабо добавляет на хорошей отчетности. В придачу, Греф заявил о выплате 56,2% от чистой прибыли в качестве дивидендов, что ориентирует нас на 7% див доходности по итогам года. Даже такие заявления не сдвинули с места котировки. Обычка прибавляет всего 2,1%, префы +0,8%. Аналогичная динамика и у акций ВТБ +0,8%, но тут это не удивительно.

У российских айтишников наблюдаются распродажи. Яндекс теряет 3,7%, Ozon 9,1%, а Mail 5,4%. Бумаги последней пробили уровень поддержки, что может привести к еще большим распродажам. Триггером стал слабый отчет за 2020 год. Но с ним нам еще предстоит разобраться.

В лидерах снижения можно найти Норникель, инвесторы которого не верят в скорый запуск подтопленных рудников. Акции теряют 5,5%. Также снижаются металлурги. Пир еще не подошел к концу, но отсудить пыл быков точно стоит. Северсталь минус 1,2%, ММК -1,1%, НЛМК -4,9%.

На прошедшей неделе разобрал для вас Газпромнефть,

( Читать дальше )

Норникель: разбор инцидентов

- 05 марта 2021, 16:19

- |

Предисловие: Оценить реальный ущерб (даже очень предварительный) сейчас достаточно трудно, так как компания не раскрывает подробностей. С учетом такого падения котировок Норникеля интересно посмотреть, какая может быть оценка компании в случае worst-case scenario.

На Норильской обогатительной фабрике (НОФ) Норникеля произошло обрушение здания пункта перегрузки руды и примыкающей к нему галереи дробильного цеха, находившиеся на реконструкции.

Пресс-служба Заполярного филиала Норникеля сообщила ТАСС, что обрушилось здание пункта перегрузки руды и примыкающей к нему пешеходной галереи. В здании пункта перегрузки велись ремонтные работы по усилению конструкций. Работа фабрики продолжается в ограниченном режиме.

Фабрика входит в состав ООО «Медвежий ручей». Норильская обогатительная фабрика перерабатывает весь объем добываемых вкрапленных руд месторождения Норильск-1, а также медистые и вкрапленные руды Октябрьского и Талнахского месторождений, бедные обороты с Медного завода с получением никелевого и медного концентратов.

( Читать дальше )

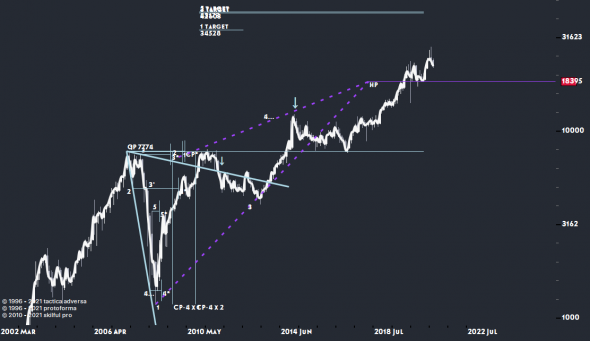

Норникель, можно уже, но лучше потом.

- 05 марта 2021, 12:56

- |

Здравствуйте, коллеги!

У Норникеля есть неплохие перспективы для роста, осталось определиться кто мы? Среднесрок, долгосрок или спекуль?

Если Вы инвестор то и данные уровни у бумаги выглядят хорошо и цели оправдают ожидание, другой вопрос сколько будет длиться ожидание ;)

Рассмотрим цену применяя напутствие из древнего манускрипта:

— Как мне познать Ее?

— Наблюдай с разных Планов. Так, идя от

частного, придешь к общему.

Месячный план, коррекционная МР-ка (модель расширения) и МП-ка (модель притяжения) с годового плана с пробитым уровнем НР 18395, это ключевой уровень над которым закрепилась цена:

( Читать дальше )

Инвестор или спекулянт?

- 04 марта 2021, 18:56

- |

Инвестор или спекулянт?

⠀

⚔ Издавна существует «конфликт» между инвесторами и спекулянтами с точки зрения подхода к работе с ценными бумагами. Одни, считают, свой метод лучше и прибыльней, а другая сторона с ними не согласна и говорит аргументы в свою пользу. Я же считаю, что каждому своё.

( Читать дальше )

Акции Норильского никеля падают на 20% в поисках дна

- 04 марта 2021, 16:07

- |

Компании Норильский никель жилось скучно. Деду Морозу был загадан нескучный новый год. Похоже, Дед Мороз существует…

Неприятности продолжают преследовать Норильский никель. Как собственный непослушный хвост, хлыстающий по бокам компании, высекая с искрами активы из рабочего цикла. Сегодня этой неприятностью оказалось падение цен на металлы, а именно никеля, которые падают уже второй день подряд:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал