гмк норникель

✅ГМК

- 29 ноября 2024, 12:39

- |

Интересная ситуация с объемами. На протяжение долгого времени обороты были очень высокие. Локально отскоки тоже сопровождаются объемами. Да и структура все таки импульсная. Цель по волне [iii] или [c].

Телега: https://t.me/+F6Ka767DDgFhZGQy

- комментировать

- Комментарии ( 0 )

⚡️Обновление в модельном портфеле

- 28 ноября 2024, 17:34

- |

Открываем новую позицию в портфеле:

Сбербанк, обыкновенные акции

Позиция: Лонг

Цель: 236 руб.

Потенциальная доходность: 4,9%

Добавляем в портфель акции Сбербанка, сильно просевшие за последнее время.

Текущие котировки позволяют выставить короткие стоп-лоссы, что поможет сократить убытки в случае, если рынок не продолжит восстанавливаться.

Однако пока мы не верим в полноценный разворот рынка, поэтому цель по бумагам выставляем достаточно скромную.

Не является инвестиционной рекомендацией.

💿 НорНикель. Предельная зона.

- 28 ноября 2024, 16:52

- |

Все возможные цели снижения, которые я ставила в канале уже достигнуты. Сейчас цена находится на существенном накоплении, которое мы не сможем быстро пройти.

Готовьтесь к консолидации в диапазоне до 115.04. Образование здесь боковика с пробоем вниз позволит сориентироваться на новые продажи. Но с выводами пока не спешу, наблюдаю

Норникель считает, что новые технологии поддержат спрос на палладий в Китае — Reuters

- 28 ноября 2024, 13:05

- |

Российский металлургический гигант «Норникель» считает, что новые технологии, которые он разрабатывает, в том числе для синтеза водорода, создадут спрос на палладий в Китае, равный 15% от текущего потребления, сообщил Рейтер высокопоставленный сотрудник компании.

Спрос со стороны производителей автомобилей с двигателями внутреннего сгорания (ICE), которые используют палладий в выхлопных трубах для нейтрализации выбросов, на долю которых приходится 80% мирового потребления металла, сократится из-за роста числа электромобилей.

По оценкам «Норникеля», крупнейшего в мире производителя палладия, традиционный спрос со стороны Китая, крупнейшего потребителя этого металла, к 2030 году снизится на 29% до 47 тонн, поскольку в стране будет производиться меньше автомобилей с ДВС.

По данным Всемирного совета по инвестициям в платину (WPIC), сокращение производства автомобилей с ДВС приведёт к избытку палладия на рынке в 2026 году. Мировые цены на палладий в этом году снизились на 10% после падения на 39% в 2023 году.

( Читать дальше )

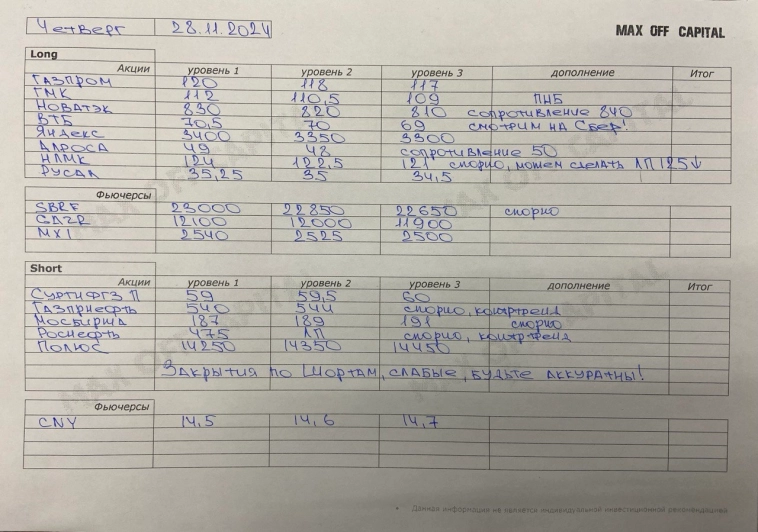

Идеи по рынку 28.11.2024

- 28 ноября 2024, 08:21

- |

Все сделки разбираем в нашем ТГ канале

Бесплатные уроки в нашем Обучающем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

⚡️Обновление в модельном портфеле

- 27 ноября 2024, 14:59

- |

Открываем новые позиции в портфеле:

Сургутнефтегаз, привилегированные акции

Позиция: лонг

Цель: 63,5 руб.

Потенциальная доходность: 6,8%

Ранее мы закрывали позицию в привилегированных акциях Сургутнефтегаза, однако сейчас возможный рост дивидендов из-за девальвации превышает риски, связанные с возможным сокрытием компанией корпоративной информации, а также ростом ставки ЦБ в декабре.

Норникель

Позиция: лонг

Цель: 115 руб.

Потенциальная доходность: 7,4%

Спрос на акции Норникеля остается высоким, несмотря на падение рынка в целом. Кроме этого, значительную часть продукции компания экспортирует. Поэтому ослабление рубля пойдет на пользу Норникеля.

Не является инвестиционной рекомендацией.

СФ одобрил закон об уплате НДС покупателем при реализации полуфабрикатов из меди

- 27 ноября 2024, 11:03

- |

Закон предусматривает, что при реализации медных полуфабрикатов организациями, индивидуальными предпринимателями, не включенными в перечень производителей кабельно-проводниковой продукции либо перечень производителей медных полуфабрикатов, налоговая база по НДС определяется налоговыми агентами, которыми признаются их покупатели (получатели), включенные в перечень производителей кабельно-проводниковой продукции.

Закон вступает в силу с 1 июля 2025 года.

tass.ru/ekonomika/22508173

Почему «вечная» мерзлота не вечна и чем это грозит?

- 27 ноября 2024, 09:50

- |

Температура в Арктике повышается в 2-3 раза быстрее, чем в среднем по планете. Это приводит к таянию многолетней мерзлоты, на которой стоят многие здания и инфраструктура в северных регионах страны. В России многолетняя мерзлота занимает 65% территории. Несмотря на название, мерзлота не вечна, и ее деградация может стать серьезной угрозой для окружающей среды и повседневной жизни людей.

❄Многолетняя мерзлота — это породы, которые остаются замерзшими не менее трех лет. Их таяние может приводить к разрушению автомобильных и железных дорог, нефтепроводов, зданий, а также изменению природного ландшафта — на месте тающей мерзлоты могут образоваться болота или озера. Кроме того, по мере оттаивания мерзлых грунтов в атмосферу могут выделяться парниковые газы, усиливая эффект глобального потепления.

Еще одна возможная опасность — пробуждение древних микроорганизмов, которые в замороженном состоянии сохранялись столетиями. Некоторые из них могут быть опасными для здоровья человека и экосистем, особенно если это неизвестные науке штаммы вирусов или бактерий.

( Читать дальше )

Идеи по рынку 27.11.2024

- 27 ноября 2024, 08:05

- |

Все сделки разбираем в нашем ТГ канале

Бесплатные уроки в нашем Обучающем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

Идеи по рынку 26.11.2024

- 26 ноября 2024, 08:57

- |

Все сделки разбираем в нашем ТГ канале

Бесплатные уроки в нашем Обучающем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал