госдолг

Индекс РТС подошёл к прошлогодним максимумам. В чём сила, брат?

- 11 июня 2019, 00:01

- |

Вообще, я фундаментал не очень люблю, но, чтобы не прослыть технарём нетолерантным, расскажу на этот раз фундаментальную сказку с куклом, конспироложеством, иллюминаторами и масонской лоджией.

Кто внимательно наблюдает за рынком, может заметить, что он разворачивается вниз, как правило, на хороших, а не плохих новостях. Последние приходят уже в процессе падения. На российском рынке это выглядит особенно отчётливо, поскольку он часто разворачивается прямо в день выхода хорошей новости. Вспомните как в нулевые торговали выборы Путина в 2000-м (эта новость считалась хорошей), всяческие повышения рейтингов и т.д. и т.п. При этом разворотам большей размерности соответствует более значимая новость. В терминах кукловодства — кукл тащит под новость, а на ней во время всеобщей эйфории распродаётся.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 109 )

ЦБ зафиксировал в марте исторический минимум безработицы. Повлияет ли это на планы снизить ставку

- 30 апреля 2019, 08:21

- |

С моей точки зрения, это не так. Во-первых, одним из основных факторов снижения безработицы стало уменьшение объема трудовых ресурсов под воздействием демографических тенденций. Во-вторых, последние годы политика ЦБ состоит в сохранении денежной массы примерно на текущих уровнях (или с небольшим приростом, писал об этом тут). Для этого ему нужно держать ставку на уровнях, близких к рыночным. А основные факторы риска, включаемые в валовую рыночную ставку — возможная негативная конъюнктура мировых рынков и санкции на гос.долг. Если по поводу первого можно спорить, то риск санкций на госдолг практически сведён к нулю. Поэтому, скорее всего, планы ЦБ по снижению ставки вряд ли изменятся.

С моей точки зрения, это не так. Во-первых, одним из основных факторов снижения безработицы стало уменьшение объема трудовых ресурсов под воздействием демографических тенденций. Во-вторых, последние годы политика ЦБ состоит в сохранении денежной массы примерно на текущих уровнях (или с небольшим приростом, писал об этом тут). Для этого ему нужно держать ставку на уровнях, близких к рыночным. А основные факторы риска, включаемые в валовую рыночную ставку — возможная негативная конъюнктура мировых рынков и санкции на гос.долг. Если по поводу первого можно спорить, то риск санкций на госдолг практически сведён к нулю. Поэтому, скорее всего, планы ЦБ по снижению ставки вряд ли изменятся.Две недели до дефолта. Что будет с нами?

- 18 апреля 2019, 23:36

- |

Как потенциальный дефолт киевской власти скажется на наших эмитентах и на рубле? Мамба подрастет, рубль укрепится? Не факт.

Служебные собаки банкиров (для обывателей — «сенаторы США») могут обвинить Россию в дефолте молодой демократии на Украине. И черз это устроят очередной финансовый теракт (для обывателей — «новые санкции»).

Напомню, что жовто-блакитные мошенники (это те, которые отказываются платить долги) должны нам $3 млрд. по облигациям. При этом, в прошлом году товарооборот с ними составил около $12 млрд(стыд и позор!). Мы его сократим примерно на 30%. Это, конечно, хорошо (ради нашей безопасности), но мало.

Итоги недели 04.04.2019. Санкции на госдолг откладываются. Курс доллара и нефть

- 04 апреля 2019, 20:05

- |

Санкции на российский госдолг, похоже, откладываются

Выборы в Украине

— Итоги первого тура

— Прогноз результатов второго

— Что ждать дадьше

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Владимир Владимирович, вы где? К вам есть вопрос...

- 03 апреля 2019, 22:20

- |

Нет? Поздравляю, у вас с головой все хорошо!

Но я не могу понять, зачем чиновники в Минфине загоняют «сверхдоходы» во всякие фонды и тут же наращивают госдолг России? Сегодня напродавали сраных ОФЗ на 83 млрд.руб под 8% годовых! Нахрена?????????

Владимир Владимирович, вы где? Объясните, пожалуйста, с какой целью ваши подчиненные в текущей экономической ситуации наращивают госдолг России и почему их за это не увольняют?

Спасибо.

Wins in trade wars are easy to sell.

- 05 марта 2019, 06:56

- |

Трампа стоит поздравить. На политическом поприще ему пригодилась наработанная в бизнесе годами хватка. Спустя год после сакраментального «в торговых войнах легко победить» он добился желаемого в упорной борьбе с Китаем.По данным WSJи Bloomberg, команды переговорщиков в ближайшее время готовы финализировать принципиальные положения, которые лягут в основу «сделки». Подписи под ней могут быть поставлены в последней декаде марта в резиденции Трампа Мар-о-Лаго.

Несмотря на отпущенные в Ханое бравады после отсутствия прогресса в переговорах с КНДР, что ему нужны не половинчатые решения, а только «отличные» сделки, то в случае с Китаем это лукавство. На текущем этапе глава Белого дома сорвал куш и ему срочно нужна «победа».После Китая своей очереди «заждались» Япония и ЕС, да и не помешало бы поправить свои позиции в свете набирающего оборот расследования спецпрокурора Мюллера. Ведь

( Читать дальше )

Тенденции на рынке трежерис — США идет по пути Японии

- 27 февраля 2019, 20:13

- |

Небольшой разбор материала выложенного на ZeroHedge по американским трежерис. Просматривается явная тенденция на замещение внешних держателей государственных долговых обязательств на внутренних участников рынка. Во-первых, этому способствует растущая стоимость хеджирования таких вложений для иностранных инвесторов из-за растущей ставки овернайт. Это хорошо видно из диаграммы ниже, синяя линия — доходность трежерис для внутренних держателей, оранжевая — для японцев и фиолетовая — европейцев.

(Доходность гос. облигаций США для внутренних инвесторов (синяя линия), японцев (оранжевая линия) и европейцев (фиолетовая линия))

Процентный доход иностранных инвесторов от владения американскими гос. облигациями неуклонно снижался все последние годы. Это привело к падению доли иностранцев (синяя линия) на рынке государственного долга и пропорциональному росту числа внутренних держателей (оранжевая линия):

( Читать дальше )

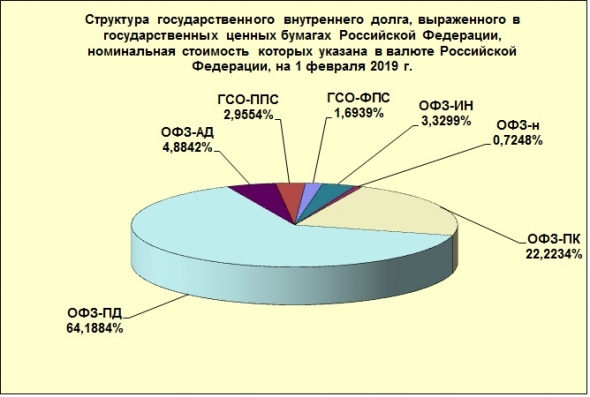

Структура облигаций Минфина

- 27 февраля 2019, 08:09

- |

Или для тех, что ОФЗ-н придуманы для того, чтобы кинуть народ

))))

Почему финансовая пирамида США не опасна?

- 21 февраля 2019, 20:50

- |

Оригинал

Государственный долг США превысил отметку в 22 трлн долларов

Государственный долг Соединенных Штатов вселяет опасения экономистам уже многие годы, если не десятилетия.

Что это за экономисты? Батенька, назовите их место проживания!.. дай угадаю… Россия?!)) Все мировые экономисты находятся в США, остальные проживают в Еврозоне, точка!

Данная ситуация опасна тем, что США могут впасть в немилость иностранных инвесторов или у них могут закончится деньги, чтобы финансировать капитальные затраты Соединенных Штатов.

Иностранные инвесторы?! Батенька, назовите мне их место прописки!.. дай угадаю… США?! Чё не угадал? А где тогда?! Остров Русский?)) Все инвесторы расположены в США, остальные проживают в Еврозоне… так чё, последние выходит мутят воду и перестанут спонсировать Омеригу?!.. вот сволочи! Или Китай перестанет скупать американские трежеря?! А кому он тогда продавать свою китайщину будет?.. Великой и могучей России?!))

( Читать дальше )

Внутренний рынок долга

- 21 февраля 2019, 12:03

- |

- Первым прошел аукцион по ОФЗ 26226 с погашением в октябре 2026 г. Спрос на выпуск чуть превысил 32 млрд руб. Министерство финансов доразместило облигации почти на 9,7 млрд руб., установив доходность по цене отсечения на уровне 8,4% годовых, что предполагало премию в размере 3 б.п. ко вторичному рынку.

- Затем предлагались короткие ОФЗ 26209 с погашением в июле 2022 г., и здесь результаты нас удивили. Так, спрос достиг 42,6 млрд руб., то есть был заметно больше, чем по другим бумагам. Финансовое ведомство продало этот выпуск на 18,6 млрд руб. и практически без премии ко вторичному рынку:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал