дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Снижение дивидендов Норникеля не в интересах Русала - Промсвязьбанк

- 15 июня 2020, 12:47

- |

Глава и крупнейший акционер Норильского Никеля Владимир Потанин предложил партнерам по акционерному соглашению Русалу и Crispian отказаться от выплаты дивидендов в течение 2020г, а итоговые дивиденды за 2020г. ограничить суммой в 1 млрд. долл.

Одним из факторов инвестиционной привлекательности акций Норникеля является высокая дивидендная доходность (>10%), поэтому потенциальное снижение дивидендных выплат окажет выраженное негативное влияние на котировки. Однако снижение дивидендов не в интересах Русала, доля которого в капитале Норникеля составляет 27,8%, что в текущих ценах покрывает большинство долговых обязательств, а получаемые дивиденды исторически позволяют покрывать процентные расходы Русала. Напомним, что ранее в этом году В. Потанин на фоне опасений снижения денежного потока из-за падения цен на промышленные металлы и спроса выступал с аналогичным предложением о снижении выплат, которое было отвергнуто Русалом. Не исключаем, что Русал в очередной раз не поддержит инициативу. По мере выяснения причин аварии и устранения ее последствий сообщения о снижении дивидендов добавляют волатильности.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

В перспективе ожидается восстановления котировок Норникеля - Атон

- 15 июня 2020, 12:33

- |

Крупнейший акционер Норникеля Владимир Потанин (контролирует около 34% компании) в четверг предложил другим крупным акционерам совместно принять решение ограничить финальные дивиденды за 2020 суммой $1 млрд. Компания сейчас несет дополнительные затраты из-за аварии с разливом дизтоплива в Норильске, в результате которого 29 мая в реки и почву попало 21 тыс. тонн топлива.

Мы полагаем, что Русал — второй по величине акционер Норникеля (с долей 27.8%) — не поддержит предложение, учитывая значительные трудности, вызванные падением цен на алюминий и укреплением рубля. Напомним также, что Владимир Потанин уже не впервые предлагает снизить объем дивидендных выплат. Мы ожидаем, что Норникель выплатит 60% от уровня EBITDA, что транслируется в общую сумму выплат на уровне $4.2-4.5 млрд с доходностью 9-11%. На наш взгляд, бумаги отреагировали на инцидент с утечкой топлива и инициативу пересмотра дивидендов слишком болезненно, и мы ожидаем восстановления котировок.Атон

Детский мир - что нас не убивает...

- 15 июня 2020, 12:26

- |

Кризис всегда был причиной не только банкротств, но и драйвером для развития некоторых предприятий. Такой компанией на мой взгляд становится Детский мир. В условиях пандемии руководству пришлось искать новые точки роста. Ими стали онлайн продажи.

По итогам мая выручка онлайн-сегмента выросла в 3,3 раза до 3,1 млрд рублей. Доля онлайн-продаж в общей выручке сети «Детский мир» в России увеличилась в 3 раза по сравнению с аналогичным периодом прошлого года до 32%.

В отчете за май компания указывает, что консолидированная выручка увеличилась на 6,7% по сравнению с аналогичным периодом прошлого года до 10,1 млрд рублей. А показатель EBITDA вообще вырос на 38,7% до 959 млн рублей.

И это при том, что буквально пару месяцев назад ритейлеру прочили чуть ли не банкротство. Тем не менее, компании удалось сохранить рентабельность, нарастить онлайн продажи, захватывая все большую долю рынка и даже порадовать акционеров дивидендами. Я продолжаю удерживать компанию в своём портфеле с целями, намного выше текущих.

*Не является индивидуальной инвестиционной рекомендацией

ТОРГОВЫЙ ПЛАН на 15 июня 2020 года - как инвестировать в акции на долгосрок в 2020г. Обзор стратегии. Динамика портфеля и доходность.

- 15 июня 2020, 11:19

- |

Друзья, всем привет!

Заканчились длинные выходные на Московской бирже. Перед подготовкой очередного торгового плана на неделю, решил вернуться к вопросу разъяснения применяемой мной инвестиционной стратегии покупки акций на долгосрок в связи с частыми запросами новых подписчиков по вопросу применения стратегии. Там же подготовил обзор на неделю и подвел итоги инвестирования по состоянию на 11.06.2020г.

Видеообзор на 15 июня 2020 года — инвестиции в акции на долгосрок

( Читать дальше )

Дивиденды Интер РАО.

- 14 июня 2020, 17:38

- |

Подводим итоги 1 кв. 2020 года для российского нефтегаза

- 13 июня 2020, 12:42

- |

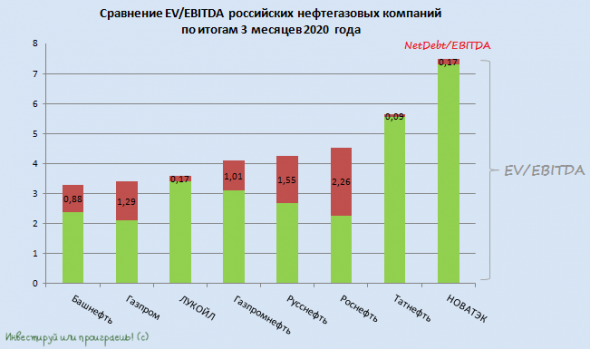

🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

( Читать дальше )

Большая онлайн конфа. Завтра.

- 12 июня 2020, 13:35

- |

Конфа, к которой мы долго готовились уже завтра.

Абсолютно бесплатно на нашем ютуб канале. Начинаем в 11 утра.

www.youtube.com/playlist?list=PLg5DBRfkrw0phO-R8RyIUBxMhZ7u_5JSW

Подписыватейсь, чтоб не пропустить.

Это прекрасная возможность послушать 22 спикеров за раз. У нас пройдет 8 интервью, 6 индивидуальных выступлений и 2 дискуссии в формате круглого стола.

С нами будут: Лариса Морозова, Максим Орловский, Олег Клоченок, Егор Сусин, Наталья Смирнова, Александр Герчик, Алексей Марков, Андрей Беритц, Александр Ситник (rockybeat), Александр Павлей, Виктор Тарасов, Александр Муханчиков, Анатолий Радченко, Михаил Ханов, Алексей Каленкович, Кирилл Ильинский, Андрей Дронин, Роман Андреев, Андрей Карабьянц, Евгений Ковган.

Программа конференции на сайте: derex.events/

Кривое зазеркалье денежного цунами.

- 11 июня 2020, 23:22

- |

Второе кривое зеркало — Ставки в Европе ниже нуля, те если деньги отдаешь в банк, то за это надо платить. Какой же это капитализм! И это продолжается довольно долго. Как-то механизм поломался, но функционирует. Это как в часах шестеренки переставить, но часы тикают. А какое время они будут показывать? А какая разница, главное ходят!

Третье кривое зеркало - цены на акции почти вернулись на до короновирусный уровень. Безработица. Экономика встала, дивидендов не будет, но инвесторы зачем то покупают акции, которые не принесут никаких денег, а эмитенты могут и обанкротится. Вон акции Сбера были 223 рубля, как в прошлом году. А дивидендов не будет точно. Зачем они им? Лучше уж вклад в том же Сбере, он хоть застрахован и доход маленький будет.

( Читать дальше )

Globaltruck - СД не рекомендовал дивиденды за 2019 г

- 11 июня 2020, 19:53

- |

Принять к сведению, что в соответствии с данными бухгалтерской отчетности Общества, чистая прибыль Общества по итогам 2019 финансового года составила 101 977 779,60 (сто один миллион девятьсот семьдесят семь тысяч семьсот семьдесят девять и 60/100) рублей. Рекомендовать Общему собранию акционеров Общества оставить чистую прибыль Общества за 2019 год нераспределенной, дивиденды не выплачивать.

сообщение

Т Плюс - дивиденды 0,09 руб/ао

- 11 июня 2020, 19:42

- |

Определить дату составления списка лиц, имеющих право на получение дивидендов – 28.07.2020.

ГОСА — 17 июля

закр реестра ГОСА — 21 июня

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал