дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

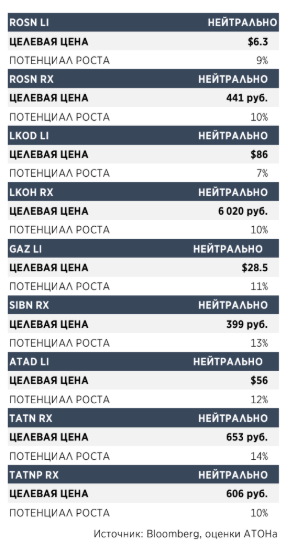

Слабый рубль Роснефти не помощник - Финам

- 09 июня 2020, 17:19

- |

»Роснефть" — крупнейшая нефтяная компания России. Ее доказанные запасы составляют 42 млрд б. н. э. Контролирует около 40% добычи нефти в России и обеспечивает 56,6% российского нефтяного экспорта.

Новое соглашение с ОПЕК диктует снижение добычи сырой нефти для восстановления баланса на рынке, нарушенного эпидемическим кризисом. По итогам 2020 года ожидаем снижения добычи «Роснефтью» жидких углеводородов в пределах 10–12%.

По новой дивидендной политике не менее 50% чистой прибыли по МСФО идет на дивиденды, которые платятся дважды в год. Итоговые дивиденды за прошлый год еще поддерживают акции «Роснефти», но время до закрытия реестра уже истекает.

Для снижения санкционного риска «Роснефти» удалось выгодно обменять с российским государством «токсичные» активы в Венесуэле на 9,6% собственных акций.

Кроме санкций, основными рисками для акций остаются избыток нефти на рынке, большие запасы и вероятность второй волны эпидемии.

Снизив оценку компании, мы сохраняем рекомендацию «Держать» по обыкновенным акциям.Калачев Алексей

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Консолидированная выручка АФК Система в 1 квартале может вырасти до 157,2 млрд рублей - Газпромбанк

- 09 июня 2020, 17:10

- |

Мы предполагаем следующую возможную динамику финансовых результатов (см. также таблицы ниже):

— Консолидированная выручка в 1К20 (без учета деконсолидированных Детского мира и МТС-Украина) может вырасти на 6% г/г до 157,2 млрд руб. за счет роста выручки МТС (+9% г/г), Башкирской электросетевой компании (+5% г/г), Медси (+9% г/г), что может быть сглажено снижением выручки Агрохолдинга «Степь» (-5% г/г), Сегежи (-5% г/г), гостиничного бизнеса и недвижимости (-20% г/г и -50% г/г соответственно) при стабильной динамике РТИ (0% г/г).Гончаров Игорь

Степанов Денис

«Газпромбанк»

— Консолидированная OIBDA в 1К20 (без учета деконсолидированных Детского мира и МТС-Украина) может умеренно снизиться (-2% г/г) и составить 54,1 млрд руб. на фоне роста OIBDA МТС (+2% г/г), Башкирской электросетевой компании (+5% г/г), Медси (+12% г/г), что может быть частично компенсировано снижением OIBDA Арохолдинга «Степь» (-12% г/г), Сегежи (-26% г/г), РТИ (-47% г/г) и сегмента «Недвижимость» (-83% г/г).

( Читать дальше )

Рынок закладывает в цены на нефть наиболее оптимистичный сценарий - Атон

- 09 июня 2020, 12:04

- |

( Читать дальше )

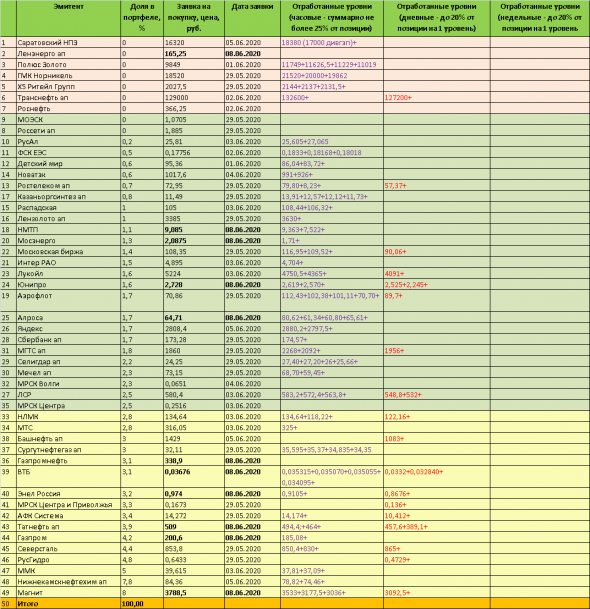

Инвестиции в дивидендные акции - торговый план на 09.06.2020г.

- 09 июня 2020, 00:01

- |

Друзья, всем привет!

По итогам торгов в понедельник, 8 июня, индекс МосБиржи подрос на 0,13% до 2796,30 п. Индекс РТС вырос на 0,23% до 1288,71 п.

На открытии торгов на фондовой секции Московской биржи были протестированы часовые уровни покупок по акциям: Распадская — 106,32; Саратовский НПЗ — часовой уровень покупок 18380 (на дивидендном гэпе заявки сработали в районе 17000); Селигдар ап — часовой уровень 25,66. По итогам торговой сессии дополнительно к торговому плану были сформированы новые часовые уровни покупок по акциям: Магнит — 3788,5; Газпром — 200,60; Газпромнефть — 338,90; Татнефть ап — 509; Энел Россия — 0,9740; ВТБ — 0,036760; Алроса — 64,71; НМТП — 9,085; Юнипро — 2,728; Мосэнерго — 2,0875; Ленэнерго ап — 165,25. Изменения внесены в торговый план на 09.06.2020г.

( Читать дальше )

Алроса откажется от выплаты дивидендов по итогам 2020 года - Альфа-Банк

- 08 июня 2020, 22:29

- |

Мы полагаем, что «АЛРОСА» не будет выплачивать дивиденды по итогам 2020 г. и ожидаем, что компания выплатит 8 руб. на акцию в качестве дивидендов по итогам 2021 г.Красноженов Борис

Толстых Юлия

«Альфа-банк»

( Читать дальше )

Рост российского сельскохозяйственного экспорта может стать позитивным драйвером для ФосАгро - Альфа-Банк

- 08 июня 2020, 21:46

- |

«ФосАгро» занимает уверенную позицию в секторе фосфорных у добрений, располагает собственной сырьевой базой и лидирует на кривой затрат. Компанию характеризуют сильный баланс, привлекательная дивидендная политика и хорошо сбалансированный профиль роста. Тем неменее, производители у добрений сталкиваются с большими трудностями в связи с новыми постCOVID реалиями, а также на фоне серьезных изменений в секторе удобрений и сельского хозяйства. Цены на фосфорные и сложные удобрения (NPK) находятся под давлением низких цен на сельхозпродукцию, падения цен на сырье (так, цены на газ находятся на своих исторических минимумах) и увеличения экспортно-ориентированных производственных мощностей среди ключевых компаний-аналогов.

ПостCOVID-19 риски включают давление на производителей химических удобрений со стороны ESG стандартов; новых сельскохозяйственных технологий (развитие вертикального фермерства, парниковых хозяйств, итд); изменений предпочтений в питании, связанных со смещением предпочтений населения в пользу пищи растительного происхождения и постепенным уходом от мясной продукции, а также локализации сельскохозяйственного бизнеса, исходя из соображений продовольственной безопасности, учитывающей возможный карантин и связанные с ними ограничения.

( Читать дальше )

ДИВИДЕНДНЫЙ ПОРТФЕЛЬ. ИНВЕСТИЦИИ В УОРРЕНА БАФФЕТА (BRK.B)

- 08 июня 2020, 20:38

- |

( Читать дальше )

Безработица в США снижается / Нефть Новости / Рост ETF на Золото / Новости Бизнеса

- 08 июня 2020, 19:45

- |

Собрание акционеров Магнит решение о выплате дивидендов по результатам 2019 года.

- 08 июня 2020, 10:50

- |

Акция: Магнит-1-ао

Дивиденд на акцию: 157 руб.

Общая сумма: 16 000 082 735.0 руб.

Дата закрытия реестра: 19.06.2020

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер дивидендов, начисленных на акции эмитента определенной категории (типа), и размер дивиденда, начисленного на одну акцию определенной категории (типа): всего начислено 16 000 082 735,00 рублей, что составляет 157,00 рублей на одну обыкновенную акцию.

2.8. Форма выплаты доходов по ценным бумагам эмитента (денежные средства, иное имущество): денежные средства в валюте РФ в безналичном порядке.

2.9. Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 19 июня 2020 года.

2.10. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента должно быть исполнено, а в случае если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), — дата окончания этого срока: номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, зарегистрированным в реестре акционеров, — не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 03.07.2020), другим зарегистрированным в реестре акционерам — не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 24.07.2020).

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7671

Дивиденды Магнит: https://smart-lab.ru/q/MGNT/dividend/

ДТС №3: Как заработать на дивидендах НЛМК 05.06.2020

- 08 июня 2020, 07:17

- |

ДТС №3: Как заработать на дивидендах НЛМК 05.06.2020

Введение

05.06.2020 последний день с дивидендами торговались акции НЛМК (NLMK). Уже в понедельник 08.06.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал