дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

С 1 января 2020 года появился новый вид доходов по налогу на прибыль

- 24 января 2020, 15:00

- |

Налоговые поступления в бюджет будут расти и дальше — при формальном неувеличении налоговой нагрузки это будет происходить через увеличение неналоговых сборов и закрытие лазеек для налоговой оптимизации.

Дивиденды полученные за рубежом, теперь считают доходом. Причем не важно, платили с него иностранные налоги или нет.

Получение дивидендов может осуществляться как единовременная выплата раз в год, и как регулярные платежи (один раз в квартал, полугодие). Налоговое законодательство не дает специальных указаний, как выплачивать прибыль акционерам или совладельцам. Это остается вопросом для внутреннего юридического обсуждения между компанией, ее учредителями и лицами, которые претендуют на получение дохода от ее деятельности.

При этом в 2020 году НДФЛ или налог на прибыль выплачиваются непосредственно после перечисления выплат, столько раз в год, сколько установило собрание акционеров.

Налоговый кодекс России также предусматривает, что российские граждане могут быть получателями прибыли от участия в капитале иностранных организаций. Зарубежные компании в свою очередь могут быть учредителями или совладельцами российских предприятий.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 27 )

Дивидендная доходность Polymetal за второе полугодие 2019 года может составить 4% - Sberbank CIB

- 24 января 2020, 14:58

- |

Производство немного превысило прогноз компании. За весь 2019 год производство составило 1 614 тыс. унций в золотом эквиваленте, на 3% превысив показатель 2018 года и немного превзойдя прогноз компании (1,6 млн унций в золотом эквиваленте, повышенный в октябре 2019 года с 1,55 млн унций). Этот показатель соответствует нашей модели. В 4К19 производство на предприятиях, продолжающих свою деятельность, сократилось на 15% по сравнению с 4К18 до 383 тыс. унций в золотом эквиваленте из-за снижения производительности Амурского ГМК в 4К19 в связи с плановой остановкой производства в рамках мероприятий по проекту АГМК-2. Содержание металла в руде Кызыла снова превзошло ожидания, составив 7,6 г/т в 4К19 (производство увеличилось на 4% с уровней 4К18), хотя менеджмент полагает, что в 2020 году этот показатель будет ближе к прогнозируемым 6,5 г/т.

В 2020 году ожидается рост денежной себестоимости на 8%, прогноз капиталовложений повышен на 12%. Polymetal подтвердил свой прогноз денежной себестоимости (TCC) на уровне около $650 на унцию золотого эквивалента. Прогнозный диапазон этого показателя на 2020 год был повышен на 8% до $650-700 на унцию золотого эквивалента (что на уровне нашей оценочной модели) в связи с более высокими роялти (т. к. спотовая цена золота на 10% выше средней за 2019 год) и недавним укреплением рубля и тенге. Компания повысила прогноз капиталовложений на 2020 год на $50 млн до $475 млн. Предусмотренные дополнительно $50 млн распределяются следующим образом: $20 млн капиталовложений в проведение вскрышных работ на Нежданинском, перенесенных с 2021 года на более ранний срок, $10 млн связано с повышением стоимости вскрышных работ на Нежданинском из-за укрепления рубля и недавнего подорожания дизельного топлива, и еще $20 млн — на природоохранные проекты Майского и Омолона. Мы учитываем это в нашей модели.

( Читать дальше )

Отчет Детского мира подтвердил историю роста - Финам

- 24 января 2020, 12:09

- |

Рост LFL выручки составил 5% в 4К 2019 благодаря притоку клиентов (+7,9%). Средний чек снизился на 2,7%. Сопоставимая выручка за весь 2019 год повысилась на 7,2% при увеличении траффика на 8,5% и уменьшении среднего чека на 1,2%.

По темпам роста LFL выручки — это лучшие результаты в российском ритейле, сильно опережающие продуктовый ритейл. Несмотря на неблагоприятные демографические тренды, компания продолжает операционный рост, демонстрирует стабильный рост покупательского трафика и увеличивает рыночную долю за счет конкурентов. Расширение бизнеса и контроль за расходами должны привести компанию к рекордной прибыли в 2019 году, ~ 7,5 млрд.руб (+13,3% г/г) согласно консенсусу Bloomberg.

( Читать дальше )

Сильные показатели Полиметалла позволяют рассчитывать на стабильную выплату дивидендов - Промсвязьбанк

- 24 января 2020, 11:45

- |

Производство Polymetal в 2019г выросло на 3% по сравнению с 2018г, составив 1,614 млн унц. в золотом эквиваленте. При этом в IV квартале производство в золотом эквиваленте снизилось на 15% по сравнению с АППГ и составило 383 тыс. унц. Годовая выручка Polymetal выросла на 19% и достигла $2,2 млрд. Выручка в IV квартале увеличилась на 1% и составила $643 млн. В IV квартале Polymetal сгенерировал значительный свободный денежный поток, в результате чистый долг на конец 2019г сократился до $1,48 млрд.

Годовой объем производства золота несмотря на снижение в 4м кв. из-за плановой остановки производства Амурского ГМК (АГМК) оказался лучше прогноза компании: 1,614 млн. унций (+3% г/г) против 1,55 млн. унций. Высокие производственные показатели были достигнуты главным образом за счет увеличения добычи на проекте Кызыл при снижении на других активах. На 2020-2021 Полиметалл в качестве целевого ориентира установил уровень 1,6 млн. унц. С 2022г. объем производства возрастет за счет Нежданинского месторождения и АГМК-2. В 2019г. рост натуральных показателей был поддержан увеличением цен золота на мировом рынке, что положительно сказалось на выручке. Сильные показатели позволяют рассчитывать на стабильную выплату дивидендов. Благоприятной остается и уровень долговой нагрузки. Компания намеревается поддержать коэффициент чистый долг / EBITDA на уровне ниже 1,5x.Промсвязьбанк

Где найти информацию по дивидендам

- 23 января 2020, 18:55

- |

Может кто-то знает способы?

РСБУ Сбербанка за 4 квартал и 2019 год

- 23 января 2020, 16:00

- |

Эти и другие полезные материалы у нас в Telegram

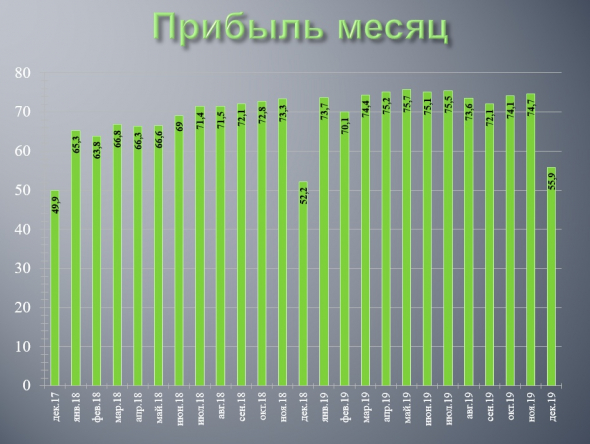

Мой прогноз об отрицательных темпах роста прибыли пока не сбылся. Прибыль очень медленно, но все таки продолжает расти что в месячной, что в квартальной динамике. Но на графиках хорошо видно, что совокупный прирост уже приближается к статистической погрешности! При этом весь основной вклад в рост показателей внесли комиссионные доходы! Процентные доходы за год выросли всего на 0,6% при том, что капитал банка вырос на 7,5%! То есть процентная маржа уже начала снижаться(как мы и предполагали), но пока банк за счет чистой прибыли наращивает капитал и компенсирует этот эффект.

( Читать дальше )

Дивиденды третьего уровня

- 23 января 2020, 12:50

- |

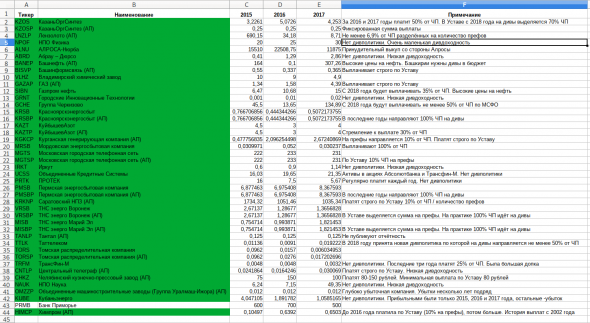

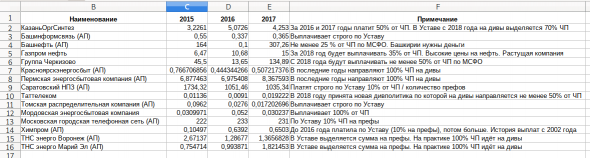

Отбирались компании третьего котировального списка ММВБ, платившие дивиденды три года подряд(2015, 2016, 2017).

В примечании дано тогдашнее моё мнение по поводу эмитентов.

На основании полученного составился итоговый список с теми, кто платил прилично.

( Читать дальше )

Доходность акций Банка Санкт-Петербург составит примерно 8% в 2020 году - Альфа-Банк

- 23 января 2020, 12:26

- |

Банк “Санкт-Петербург” вчера представил финансовые результаты за 2019 г. по РСБУ. Цифры свидетельствуют о продолжении начавшихся в 3К19 сильных трендов по основным направлениям бизнеса. Мы также хотели бы отметить сильную позицию банка по капиталу, однако, учитывая планы роста, мы не считаем, что дивиденды и обратные выкупы акций станут большим сюрпризом для рынка.

По нашему прогнозу, доходность для акционеров составит примерно 8% в 2020 г. (включая дивиденды и обратные выкупы), что немного выше дивидендной доходности VTBR RX и SBERP RX. Акции выросли в цене на 12% с конца декабря (против +8% SBER RX и VTBR RX и роста индекса Мосбиржи на 5%) после стагнации в 2П19, и сейчас торгуются на уровне 0,32x по коэффициенту P/BV и 2,9x – по коэффициенту P/E 2020П, что почти соответствует среднему мультипликатору за последние два года.Кипнис Евгений

( Читать дальше )

Акрон-3-ао: информация о выплаченных дивидендах

- 23 января 2020, 12:25

- |

Акция: Акрон-3-ао

Общая сумма: 4 093 934 000.0 руб.

Дивиденд на акцию: 101 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=357

Дивиденды Акрон: https://smart-lab.ru/q/AKRN/dividend/

Сбербанк - условия, при которых Греф уйдет с поста главы банка. Планы по дивидендам за 2019 г не меняются

- 23 января 2020, 11:59

- |

Греф позитивно относится к возможной смене главного акционера Сбербанка.

Сбербанк не будет менять стратегию из-за смены основного акционера банка

Греф покинет пост главы Сбербанка, если придется менять стратегию банка после смены основного акционера.

Планы менеджмента Сбербанка в отношении рекомендаций по дивидендам за 2019 г. не меняются

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал