дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Сургутнефтегаз: дивидендные ожидания + корпоративная интрига

- 29 октября 2019, 22:52

- |

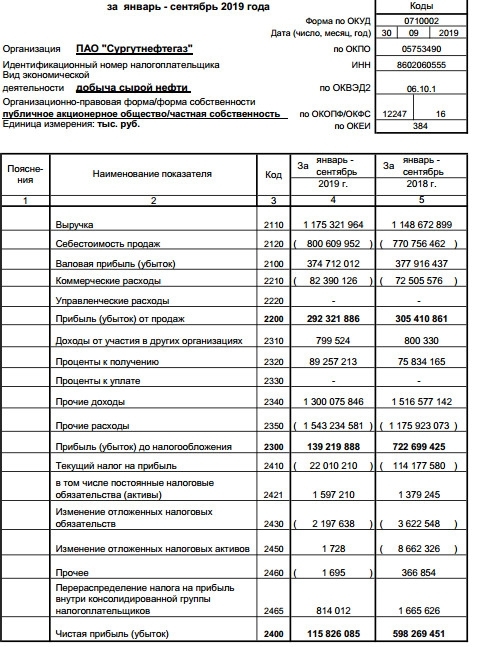

Сургутнефтегаз сегодня представил свою бухгалтерскую отчётность по РСБУ за 9 месяцев 2019 года:

Выручка компании за этот период немного прибавила – на 2,3% (г/г) до 1,18 млрд рублей, в то время как чистая прибыль рухнула сразу в пять с лишним раз до 115,8 млрд рублей. Учитывая специфику бизнеса Сургутнефтегаза, это вовсе неудивительно, ведь итоговый финансовый результат компании очень чувствителен к изменению курса доллара США по отношению к российской валюте.

Если посмотреть на прикреплённую картинку ниже, то можно увидеть, что за минувшие 9 месяцев 2018 года проценты за владение «кубышкой» и прибыль от продаж (непосредственно, операционная деятельность компании) в ltm-выражении практически не изменились, в то время как переоценка «кубышки» уже второй квартал кряду находится в отрицательной области. И будет там находиться по итогам всего текущего года, если курс доллара на момент 31 декабря не превысит 69,5 рублей (значение на конец 2018 года). Объясняется это весьма просто: за 9 месяцев 2018 года рубль несколько ослабел по отношению к доллару, в то время как в этом году российская валюта чувствует себя более уверенно к американской – а это значит, что валютная «кубышка», пересчитанная в рублях, в прошлом году пополнилась, а в этом году немного прохудилась.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Т Плюс - дивиденды за 9 мес 0,1349 руб/ао

- 29 октября 2019, 19:26

- |

0,1349441266080478 рублей на одну обыкновенную акцию

закр реестра под дивиденды 11 декабря 2019 года

ВОСА — 30 ноября 2019 года

закр реестра ВОСА — 04 ноября 2019 года

сообщение

Химпром Новочебоксарск - дивиденды по результатам девяти месяцев 2019 года — рекомендация совета директоров

- 29 октября 2019, 14:35

- |

Акция: ХИМПРОМ-1-ап

Дивиденд на акцию: 0,0882 руб.

Дата закрытия реестра: 10.12.2019

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента:

На 14 ч. 00 мин. 25 октября 2019 года поступили бюллетени 7 членов Совета директоров.

В соответствии со ст. 68 ФЗ «Об акционерных обществах» и п. 28.3. ст. 28 Устава ПАО «Химпром» кворум для проведения заседания Совета директоров имеется, Совет директоров ПАО «Химпром» правомочен принимать решения по всем вопросам повестки дня заседания.

2.2. Содержание решений, предусмотренных пунктом 15.1 Положения, принятых советом директоров (наблюдательным советом) эмитента. Результаты голосования по вопросам повестки дня:

«Рекомендовать Общему собранию акционеров ПАО «Химпром» установить размер дивидендов по акциям ПАО «Химпром», выплачиваемых по результатам девяти месяцев 2019 года, в следующих размерах:

— 0,0882 рубля на одну привилегированную акцию типа А.

— 0,0882 рубля на одну обыкновенную акцию.

Всего направить на выплату дивидендов 81 013 958 рублей 63 копейки.

Установить форму выплаты дивидендов – денежная форма (выплата денежными средствами).

Установить срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров ПАО «Химпром» – не позднее 10 рабочих дней, а другим зарегистрированным в реестре акционеров ПАО «Химпром» лицам – не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов».

«За» — 7 голосов членов Совета директоров.

«Против» — 0 голосов членов Совета директоров.

«Воздержались» — 0 голосов членов Совета директоров.

Решение принято единогласно.

2.3. Дата проведения заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения: 25.10.2019 г.

2.4. Дата составления и номер протокола заседания совета директоров (наблюдательного совета) эмитента, на котором приняты соответствующие решения: 28.10.2019 г., б/н

2.5. В случае если повестка дня заседания совета директоров (наблюдательного совета) эмитента содержит вопросы, связанные с осуществлением прав по определенным ценным бумагам эмитента, указываются идентификационные признаки таких ценных бумаг.

Акция обыкновенная именная,

Государственный регистрационный номер:

1-01-55076-D

Дата регистрации: 19.08.1994 г.

ISIN RU0009098990

Акция привилегированная именная типа А,

Государственный регистрационный номер:

2-01-55076-D

Дата регистрации: 19.08.1994 г.

ISIN RU0009099006

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=5727

Дивиденды Химпром Новочебоксарск: https://smart-lab.ru/q/HIMC/dividend/

КуйбышевАзот - информация о дивидендах

- 29 октября 2019, 14:15

- |

Акции TCS сохраняют свою привлекательность - Альфа-Банк

- 29 октября 2019, 13:01

- |

TCS будет придерживаться действующей дивидендной политики, которая предусматривает выплату в качестве дивидендов до 30% квартальной чистой прибыли банка по МСФО.

Мы считаем, что новость ПОЗИТИВНА для акций банка. Учитывая коэффициент дивидендных выплат на уровне 30% чистой прибыли, дивидендная доходность в 2020 г., по нашим оценкам, составит примерно 5,6% при текущих уровнях котировок – хотя это ниже доходностей «Сбербанка» и ВТБ (8-9%), она должна оказать поддержку стоимости акций TCS.

В целом акции сохраняют свою привлекательность в данный момент, так как краткосрочные катализаторы роста (такие как дивидендные выплаты и получение листинга на Московской бирже, приближающие TCS на один шаг к включению в расчетную базу индекса MSCI Russia) начинают проявляться.Альфа-Банк

Результаты Магнита транслируют ожидания слабого года - Финам

- 29 октября 2019, 12:36

- |

Прибыль компании упала в 3К2019 на 57% (по старым стандартам учета IAS17) до 3,3 млрд.руб. на фоне оттока покупателей, распродажи старого ассортимента товаров (эффект 1,44% на валовую маржу), роста процентных и операционных расходов (аренда, коммунальные платежи и др), а также начисления резервов, связанных с долгосрочной программы мотивацией менеджмента. Эффект также оказал рост амортизации на 25% г/г после пересмотра сроков полезного использования активов.

LFL выручка ушла в минус 0,7% при оттоке покупателей на 3,4% и росте среднего чека на 2,80%. Чистый долг на конец квартала составил 169 млрд.руб. или 2,0х EBITDA. Всего за 9 мес. ритейлер заработал 13 млд.руб. (-48% г/г). Из положительных моментов отметим рост скорректированной валовой маржи на 0,31% год-к-году, оптимизацию расходов на персонал, маркетинг.

( Читать дальше )

Дивидендная доходность TCS Group составит 5,2% - Атон

- 29 октября 2019, 11:05

- |

Вчера на церемонии, посвященной началу торгов GDR TCS Group на Московской бирже, генеральный и финансовый директора банка заявили, что банк возобновит выплаты дивидендов, начиная с 4К19. Они напомнили, что дивидендная политика банка предполагает коэффициент выплат до 30%. Дивиденды будут объявлены в рамках публикации результатов по МСФО за 2019 год в марте. Топ-менеджмент также подтвердил целевой показатель чистой прибыли банка на 2019 на уровне более 35 млрд руб.

При коэффициенте выплат 30% банк может потратить более 12 млрд руб. в 4К19-3К20, что предполагает дивидендную доходность 5.2%. В то же время, до приостановки выплаты дивидендов, TCS Group выплачивала 50% в качестве дивидендов. Мы сомневаемся, что TCS Group скоро вернется к этому уровню, поскольку ей все еще нужен капитал для поддержания темпов роста, тем не менее мы ожидаем увидеть позитивную реакцию рынка на новость о возобновлении выплаты дивидендов.Атон

Buyback уже не тот

- 29 октября 2019, 10:25

- |

Достаточно давно известно, что выкуп компаниями свои акций, т.е. байбеки, оказывают достаточно мощную поддержку рынку. Многие аналитики утверждают, что байбеки в ответе чуть ли не за половину роста всего фондового рынка в последние годы.

Что ж, если это так, то у Goldman плохие новости для любителей лонгов. По их мнению, объем выкупа акций компаниями упадет по итогам 2019 года на 15% по сравнению с 2018. Кстати, второй квартал 2019 оказался хуже первого на почти 20%. Самое сильное падение с предкризисного 2007 года (даже больше).

Основной вклад в объем байбеков внесли технологические компании, которые репатриировали из ирландских офшоров прибыль. Ее надо было куда-то девать и, видимо, инвестиции в расширение производства на повестке не стояли. Следствием стало практически удвоение объемов выкупа в 2018 году. Хотя будем честны, другие сектора (финансы, фарма, промышленные компании) тоже постарались.

( Читать дальше )

ПАО "Химпром" - Дивы 9 мес 2019г: 0,0882 руб/ ао, ап. Отсечка 10 декабря 2019

- 29 октября 2019, 10:07

- |

29.10.2019 08:53

Рекомендовать Общему собранию акционеров ПАО «Химпром» установить размер дивидендов по акциям ПАО «Химпром», выплачиваемых по результатам девяти месяцев 2019 года, в следующих размерах:

— 0,0882 рубля на одну привилегированную акцию типа А.

— 0,0882 рубля на одну обыкновенную акцию.

«Предложить внеочередному Общему собранию акционеров ПАО «Химпром» установить в решении о выплате (объявлении) дивидендов дату, на которую определяются лица, имеющие право на получение дивидендов – 10.12.2019г.»

e-disclosure.ru/portal/event.aspx?EventId=c-AeXPmGmxU28lFXoxtAzvw-B-B

НМТП - как правильно освоить бюджет

- 28 октября 2019, 19:04

- |

Подписывайтесь на мой Telegram или Вконтакте

Новороссийский морской торговый порт крупнейший портовый оператор в России. Компания не является монополистом на нашем рынке, но самые загруженные и крупные порты находятся под ее управлением. Особенно ничем примечательным не выделяется, но один аспект меня привлек.

Это сумма денег, которая заложена в федеральных проектах до 2024 года. Она составляет колоссальное значение в 1,5 триллиона рублей. Капитализация всей компании не превышает 161 млрд. Действительно, эта сумма не будет просто распределена между портами. Да и НМТП не единственный порт в России. Но он является главным бенефициаром этой истории. Эти федеральные проекты (ссылка в конце статьи) не имеют статус закона, они определяют вектор развития экономики и указывают направленность расходования средств из бюджета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал