SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Просадка в акциях Алроса и МосБиржи позволяет увеличить позиции в них - ИГ Универ Капитал

- 09 октября 2019, 16:54

- |

Среди отечественных бумаг просадка в «АЛРОСА» и «МосБирже» позволяет увеличить позиции в этих бумагах, дающих дивидендную доходность выше среднерыночной.

В сегменте чёрной металлургии просадка привела котировки большинства бумаг на уровни на 15-25% ниже максимумов, но пока фундаментально есть сдерживающие от покупки факторы. Отрасль вступает в нисходящую стадию цикла, глобальные настроения в экономике также ухудшаются и известная процикличность и высокая бета компаний сектора создают дополнительные риски для инвесторов. Вместе с тем, многие компании уделяют повышенное внимание дивидендам и не видят рисков значительного сокращения EBITDA. «Северсталь», несмотря на растущие капитальные затраты, намерена частично финансировать его за счёт наращивания долга с тем, чтобы сохранить дивидендные платежи и доходность по ним на высоком уровне.

ИГ «УНИВЕР Капитал»

В сегменте чёрной металлургии просадка привела котировки большинства бумаг на уровни на 15-25% ниже максимумов, но пока фундаментально есть сдерживающие от покупки факторы. Отрасль вступает в нисходящую стадию цикла, глобальные настроения в экономике также ухудшаются и известная процикличность и высокая бета компаний сектора создают дополнительные риски для инвесторов. Вместе с тем, многие компании уделяют повышенное внимание дивидендам и не видят рисков значительного сокращения EBITDA. «Северсталь», несмотря на растущие капитальные затраты, намерена частично финансировать его за счёт наращивания долга с тем, чтобы сохранить дивидендные платежи и доходность по ним на высоком уровне.

Тем не менее, в неблагоприятном сценарии привлекательная доходность по дивидендам может быть полностью нивелирована просадкой котировок, как это мы уже наблюдали.Александров Дмитрий

ИГ «УНИВЕР Капитал»

- комментировать

- Комментарии ( 0 )

Сохранение листинга на NYSE позитивно для инвесторов МТС - Фридом Финанс

- 09 октября 2019, 15:12

- |

«Система», видимо, долго взвешивала все за и против. Уход с открытого рынка может повлечь геополитические риски. Деятельность в Узбекистане уже привела к огромному ($850 млн) штрафу. К этому добавляется риск появления претензий американских инвесторов непосредственно к контролирующему акционеру МТС. У «Системы» огромный долг, и МТС — это главный источник его погашения. Не исключено, что кто-то в США может захотеть нажиться на этом. Публичность в Штатах вообще кратно увеличивает юридические и финансовые риски и расходы.

ИК «Фридом Финанс»

С другой стороны, в случае выкупа пришлось бы искать дополнительные средства — более $2 млрд на выкуп, а полностью юридические риски делистингом не снимаются. Несмотря на долги «Системы» и рост капзатрат телекомов в России, МТС — привлекательный актив. Маржа показателя OIBDA свыше 40% (46%, по данным последнего отчета). Это позволяет выплачивать высокие дивиденды, не менее 28 руб. на акцию в год. Также у МТС есть валютные кредиты (8% от общей суммы долга), а публичность улучшает перспективы их получения. Так что для инвесторов, на мой взгляд, сохранение листинга на NYSE позитивно. МТС, по сути, последняя российская телекоммуникационная компания, сохранившая листинг и на биржах в России, и за ее пределами.Ващенко Георгий

ИК «Фридом Финанс»

Интересный вопрос

- 09 октября 2019, 11:18

- |

Выношу на общее обсуждение вопрос, ответ на который у меня всегда был очевиден. Но вот после одного из коментов я задумался, а правильно ли я считаю ДД?

Выкладываю суть диалога:

Я: Года два назад обратил внимание на акции энергетических компаний. Взял на пробу Ленэнерго-преф. по 50 средняя получилась… ДД уже больше 20%. И бумага выросла на 150%.

Оппонент:… не подскажите, как у Вас ДД Ленэнерго более 20%? Вы всю жизнь будете помнить, что брали ее по 50 и считать от этой цифры?

ДД приносят акции портфеля, имеющего определенную стоимость, состоящую не из стоимостей акций в момент покупок. Как по мне…

Вот так!

Я всегда считал доходность от капитала потраченного на актив. Не важно ДД это или профит от курсовой разницы.

Может я не прав? Кто как думает? И с аргументами, плис…

Выкладываю суть диалога:

Я: Года два назад обратил внимание на акции энергетических компаний. Взял на пробу Ленэнерго-преф. по 50 средняя получилась… ДД уже больше 20%. И бумага выросла на 150%.

Оппонент:… не подскажите, как у Вас ДД Ленэнерго более 20%? Вы всю жизнь будете помнить, что брали ее по 50 и считать от этой цифры?

ДД приносят акции портфеля, имеющего определенную стоимость, состоящую не из стоимостей акций в момент покупок. Как по мне…

Вот так!

Я всегда считал доходность от капитала потраченного на актив. Не важно ДД это или профит от курсовой разницы.

Может я не прав? Кто как думает? И с аргументами, плис…

Дивидендные истории в $ на следующей неделе

- 08 октября 2019, 20:24

- |

Я продолжаю рубрику «Дивидендные истории в $ на следующей неделе»

На следующей неделе вы сможете заработать неплохой % в долларах по следующим компаниям:

16 октября закрывается реестр:

1) The PNC Financial Services Group, Inc. с квартальной доходностью 0,83% (2,98%*) или 1,15$;

17 октября закрывается реестр:

1) Foot Locker, Inc. с квартальной доходностью 0,92% (3,59%*) или 0,38$;

( Читать дальше )

На следующей неделе вы сможете заработать неплохой % в долларах по следующим компаниям:

16 октября закрывается реестр:

1) The PNC Financial Services Group, Inc. с квартальной доходностью 0,83% (2,98%*) или 1,15$;

17 октября закрывается реестр:

1) Foot Locker, Inc. с квартальной доходностью 0,92% (3,59%*) или 0,38$;

( Читать дальше )

Нужна помощь по QScalp 3.7 отображение транзакций.

- 08 октября 2019, 19:04

- |

Ребята, пользователи QScalp3.7 кто подскажет почему в Финаме с квика в QScalp не проходят данные для индикатора текущего значения рабочего объёма. Работал в Открытии там всё нормально, но перестали котировки в Метасток экспортировать, а в Финаме через Финам Дата Феед идут, перешёл из Открытия в Финам, а здесь такая оказия, хорошо что на фьючерсах всё получается. Кто может помогите пожалуйста.

Связь лучше через почту [email protected]

Связь лучше через почту [email protected]

Темпы Сбербанка, как банка снижаются… МСФО всё подправит

- 08 октября 2019, 18:02

- |

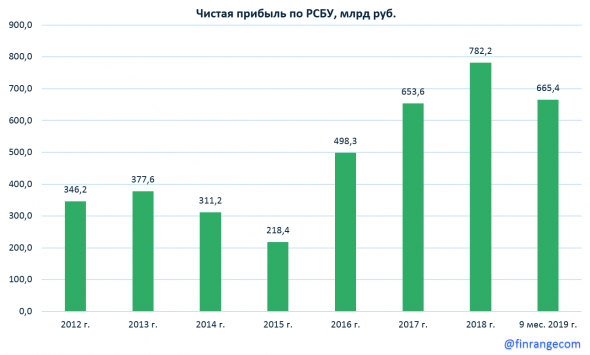

Сбербанк отчитался о финансовых результатах за 9 мес. 2019 г. по РСБУ. По итогам отчётного периода банк увеличил прибыль на 8,6% — до 665,4 млрд руб. по сравнению с аналогичным периодом прошлого года. Чистый процентный доход банка снизился на 1,1% по сравнению с аналогичным периодом прошлого 2018 г. – до 929,2 млрд руб. из-за роста стоимости клиентских пассивов в конце 2018 — начале 2019 г. Чистый комиссионный доход за январь-сентябрь вырос на 7,8% — до 334,5 млрд руб. Собственный капитал банка с 1 января по 1 октября 2019 г. увеличился на 4,6% и составил 4,4 трлн руб. На фоне роста капитала и снижения цен на акции Сбербанка, балансовая стоимость банка равняется P/BV=1,16.

( Читать дальше )

В сентябре чистая прибыль банка составила столько же, сколько годом ранее — 72,1 млрд руб. Таким образом, темпы банка замедлились, но хочу отметить, что с недавних пор РСБУ не показателен для Сбербанка, как раньше, консолидированные результаты по МСФО информативнее. Последнее время Сбербанк активно развивает различные бизнес направления, которые не учтены в отчётности РСБУ. Например, совместные бизнес-проекты с Яндексом, акселератор от Сбербанка и 500 Startups, а также собственные, такие как Сбер.Авто, которую группа зарегистрирована 2 октября. К тому же не забываем международный бизнес, доля которого составляет около 5% совокупных активов Сбербанка.

( Читать дальше )

У Газпрома сейчас наиболее высокий потенциал роста в секторе - Велес Капитал

- 08 октября 2019, 16:26

- |

В последние 3 месяца газовый гигант стал генератором корпоративных новостей и слухов: планы улучшить дивидендную политику и рост дивидендов по итогам 2018 г. в 2 раза, слухи о смене руководства концерна, обсуждение дальнейшей судьбы квазиказначейских акций вывели акции «Газпрома» в лидеры сектора по росту курсовой стоимости в текущем году после более чем семилетнего застоя. На наш взгляд, эта ситуация говорит о преобразованиях в концерне и об ожидании рынком больших перемен.

На наш взгляд, основным событием стало заявление главы компании Алексея Миллера о планах перейти на расчет дивидендов исходя из 50% чистой прибыли по МСФО. Ранее компания не практиковала привязку дивидендов к финансовому результату, а размер определялся результатом переговоров менеджмента компании, правительства и министерств, что делало их величину трудно прогнозируемой.

Акции «Газпрома» очень слабо реагируют на финансовую отчетность, на изменение цен на газ, на объем экспорта и другие фундаментальные вещи. Однако, как показали события последних месяцев, они остро реагируют на дивиденды и различные корпоративные события. После рекомендации «Газпрома» увеличить дивиденды с 8,04 по итогам 2017 г. до 16,61 руб. по итогам 2018 г. котировки выросли со 150 до 230 руб., что сформировало дивидендную доходность в 7%, которая соответствует нашей оценке средней доходности в секторе в 2019 г.

( Читать дальше )

На наш взгляд, основным событием стало заявление главы компании Алексея Миллера о планах перейти на расчет дивидендов исходя из 50% чистой прибыли по МСФО. Ранее компания не практиковала привязку дивидендов к финансовому результату, а размер определялся результатом переговоров менеджмента компании, правительства и министерств, что делало их величину трудно прогнозируемой.

Акции «Газпрома» очень слабо реагируют на финансовую отчетность, на изменение цен на газ, на объем экспорта и другие фундаментальные вещи. Однако, как показали события последних месяцев, они остро реагируют на дивиденды и различные корпоративные события. После рекомендации «Газпрома» увеличить дивиденды с 8,04 по итогам 2017 г. до 16,61 руб. по итогам 2018 г. котировки выросли со 150 до 230 руб., что сформировало дивидендную доходность в 7%, которая соответствует нашей оценке средней доходности в секторе в 2019 г.

( Читать дальше )

Суммарные дивиденды Лукойла по итогам года вырастут на 16% - до 290 рублей на акцию - Велес Капитал

- 08 октября 2019, 13:58

- |

Финансовые результаты «ЛУКОЙЛ» в I полугодии 2019 г. в части EBITDA были выше среднеотраслевого уровня: рост показателя составил 23% г/г. При этом свободный денежный поток увеличился на 68%, что является, на наш взгляд, сильным результатом.

Динамика котировок «ЛУКОЙЛ» в последние пару лет определяется преимущественно корпоративными событиями. Компания предприняла ряд шагов для улучшения инвестиционной привлекательности, внедрив стратегию распределения дополнительных доходов на программы выкупа, улучшив дивидендную политику, перейдя к оперативному погашению квазиказначейских акций.

В августе 2019 г. «ЛУКОЙЛ» досрочно завершил первую программу выкупа, которая началась в сентябре 2018 г. и должна была закончиться в конце 2022 г. На этой программе акции компании росли на протяжении возьми месяцев, а котировки превысили 6 000 руб. за бумагу.

1 октября 2019 г. компания анонсировала вторую программу выкупа, и на эти новости акции отреагировала ростом на 5%. Так, «ЛУКОЙЛ» планирует направить 3 млрд долл. до конца 2022 г., что соответствует 35 млн акциям или 4,9% уставного капитала, исходя из текущих котировок. Мы полагаем, что во время ее реализации котировки также займут вектор на рост, следуя паттерну, который наблюдался во время реализации предыдущей программы.

( Читать дальше )

Динамика котировок «ЛУКОЙЛ» в последние пару лет определяется преимущественно корпоративными событиями. Компания предприняла ряд шагов для улучшения инвестиционной привлекательности, внедрив стратегию распределения дополнительных доходов на программы выкупа, улучшив дивидендную политику, перейдя к оперативному погашению квазиказначейских акций.

В августе 2019 г. «ЛУКОЙЛ» досрочно завершил первую программу выкупа, которая началась в сентябре 2018 г. и должна была закончиться в конце 2022 г. На этой программе акции компании росли на протяжении возьми месяцев, а котировки превысили 6 000 руб. за бумагу.

1 октября 2019 г. компания анонсировала вторую программу выкупа, и на эти новости акции отреагировала ростом на 5%. Так, «ЛУКОЙЛ» планирует направить 3 млрд долл. до конца 2022 г., что соответствует 35 млн акциям или 4,9% уставного капитала, исходя из текущих котировок. Мы полагаем, что во время ее реализации котировки также займут вектор на рост, следуя паттерну, который наблюдался во время реализации предыдущей программы.

( Читать дальше )

Роснефть фундаментально недооценена - Велес Капитал

- 07 октября 2019, 18:02

- |

В текущем году акции «Роснефти» не пользуются популярностью у инвесторов и находятся в боковике. Компания тесно сотрудничает с Венесуэлой, которая переживает острый экономический кризис и при этом находится в конфронтации с США. По информации Reuters, «Роснефть» выступает трейдером венесуэльской нефти, операции с которой находятся под санкциями США, поэтому рынок опасается, что к «Роснефти» могут быть применены меры.

В части финансовых результатов «Роснефть» показывает в текущем году динамику хуже сектора по причине форс-мажорных обстоятельств. По итогам I полугодия 2019 г. EBITDA компании выросла всего на 12% г/г в результате ограничений по приему нефти из-за инцидента на нефтепроводе «Дружба». Как следствие, свободный денежный поток за полугодие упал на 9% г/г несмотря на снижение капзатрат на 4% г/г.

Долговая нагрузка компании остается умеренной. Чистый долг «Роснефти» на конец I полугодия 2019 г. составил 45.7 млрд долл. против 41.1 млрд долл. на начало года: рост главным образом был вызван применением нового стандарта IAS 16. На конец I полугодия соотношение «Чистый долг/EBITDA» составляло 1,4.

( Читать дальше )

В части финансовых результатов «Роснефть» показывает в текущем году динамику хуже сектора по причине форс-мажорных обстоятельств. По итогам I полугодия 2019 г. EBITDA компании выросла всего на 12% г/г в результате ограничений по приему нефти из-за инцидента на нефтепроводе «Дружба». Как следствие, свободный денежный поток за полугодие упал на 9% г/г несмотря на снижение капзатрат на 4% г/г.

Долговая нагрузка компании остается умеренной. Чистый долг «Роснефти» на конец I полугодия 2019 г. составил 45.7 млрд долл. против 41.1 млрд долл. на начало года: рост главным образом был вызван применением нового стандарта IAS 16. На конец I полугодия соотношение «Чистый долг/EBITDA» составляло 1,4.

( Читать дальше )

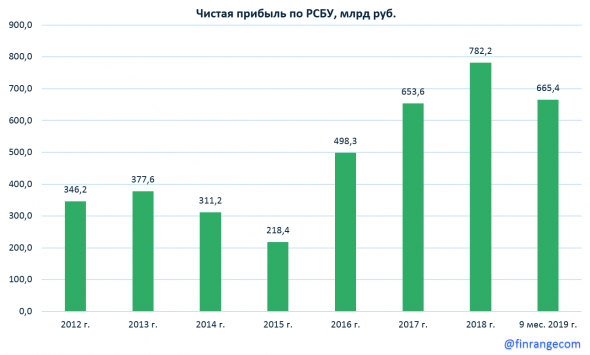

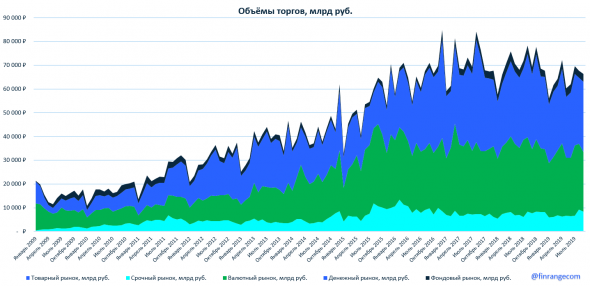

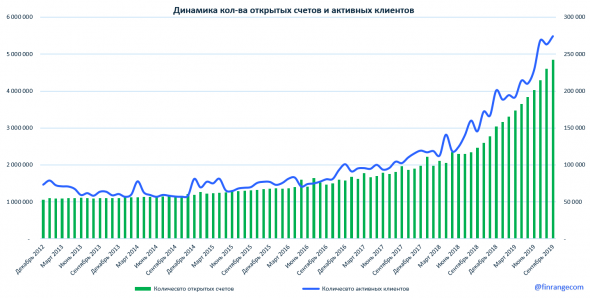

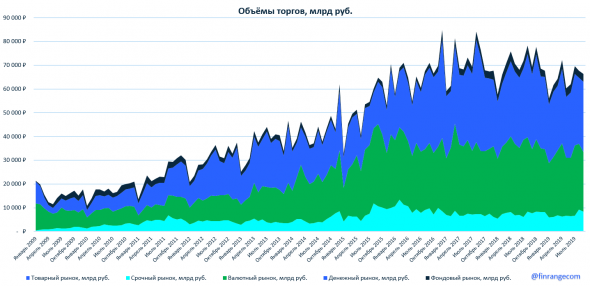

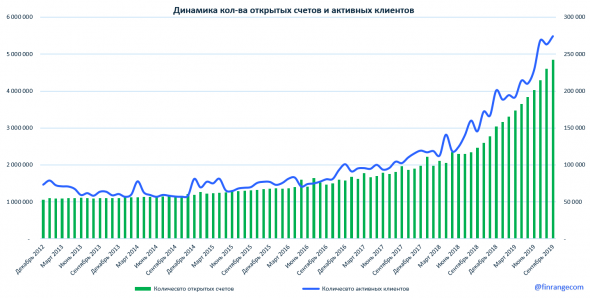

Московская биржа - рост клиентских счетов не привёл к увеличению объёма торгов

- 07 октября 2019, 17:45

- |

Общий объём торгов составил 67,7 трлн руб., что на 4,8% меньше, чем в сентябре 2018 г. Рынок акций (+16,9%) и срочный рынок ( +10,5%) показали лучшую динамику за сентябрь 2019 г., аналогично показали себя рынок фьючерсов и опционов, продемонстрировав рост на 129,4%.

В сентябре объем торгов на фондовом рынке составил 2,5 трлн руб., что меньше на на 5,8% по сравнению с показателями за сентябрь 2018 г., валютный рынок показал снижение по объему торгов на 7,4% в сентябре 2019 г. — до 25,1 трлн руб. На денежном рынке объём торгов составил 29,6 трлн руб. против 31,4 трлн руб. в прошлом году. Больше всех, отрицательную динамику показал товарный рынок. Так, объем торгов драгоценными металлами (спот и своп) упал на 80,8% и составил 1,9 млрд руб., общий объем биржевых торгов агропродукцией (зерно, сахар) показал падение на 94,6.

( Читать дальше )

В сентябре объем торгов на фондовом рынке составил 2,5 трлн руб., что меньше на на 5,8% по сравнению с показателями за сентябрь 2018 г., валютный рынок показал снижение по объему торгов на 7,4% в сентябре 2019 г. — до 25,1 трлн руб. На денежном рынке объём торгов составил 29,6 трлн руб. против 31,4 трлн руб. в прошлом году. Больше всех, отрицательную динамику показал товарный рынок. Так, объем торгов драгоценными металлами (спот и своп) упал на 80,8% и составил 1,9 млрд руб., общий объем биржевых торгов агропродукцией (зерно, сахар) показал падение на 94,6.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал