дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Новости компаний — обзоры прессы перед открытием рынка

- 18 апреля 2019, 09:07

- |

Раз на ГАЗ не приходится. Олег Дерипаска просит помощи сразу у двух государств

Как стало известно “Ъ”, группа ГАЗ Олега Дерипаски просит помощи у государства в размере почти 30 млрд руб., угрожая дефолтом и падением производства на 40% уже во втором полугодии. В группе считают текущую господдержку недостаточной в условиях санкций с учетом большой зависимости от иностранных комплектующих. На рынке говорят, что правительство скептически относится к этим просьбам, а сам Олег Дерипаска в интервью иностранным СМИ активно подчеркивает риски национализации группы. По его версии, государство, от которого бизнесмен при этом, как выяснилось, требует денег, следит за ситуацией, «как ястреб».

https://www.kommersant.ru/doc/3946850?from=main_1

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Лукойл - СД обсудит дивиденды на заседании 25 апреля

- 17 апреля 2019, 19:10

- |

2.2.Дата проведения заседания Совета директоров ПАО «ЛУКОЙЛ»: 25 апреля 2019 года

2.3.Повестка дня заседания Совета директоров ПАО «ЛУКОЙЛ»:

1. О рекомендациях по размеру дивидендов по акциям ПАО «ЛУКОЙЛ» по результатам

2018 года и порядку их выплаты

2. О зарубежных проектах в области геологоразведки и добычи

3. О внесении изменений в основные условия договора, заключаемого с Президентом

ПАО «ЛУКОЙЛ»

http://www.e-disclosure.ru/portal/event.aspx?EventId=jlSJ9tqynUODFJlLpNvNyg-B-B

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 4. МРСК Юга и ФСК ЕЭС

- 17 апреля 2019, 17:15

- |

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть тут, вторая тут, третья тут.

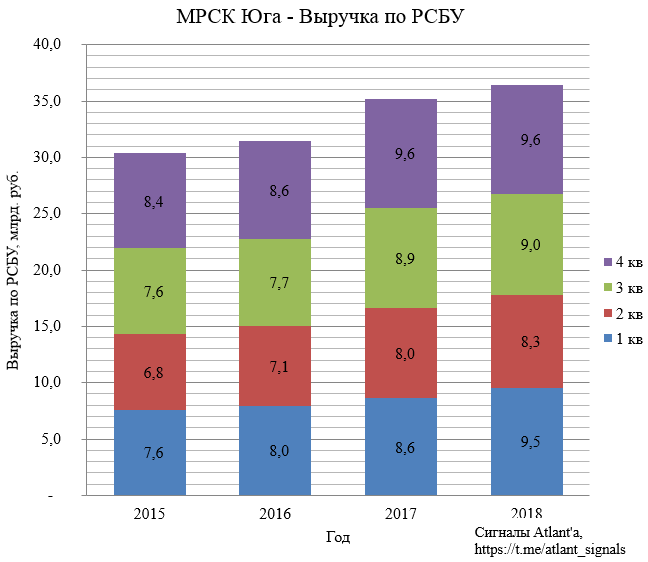

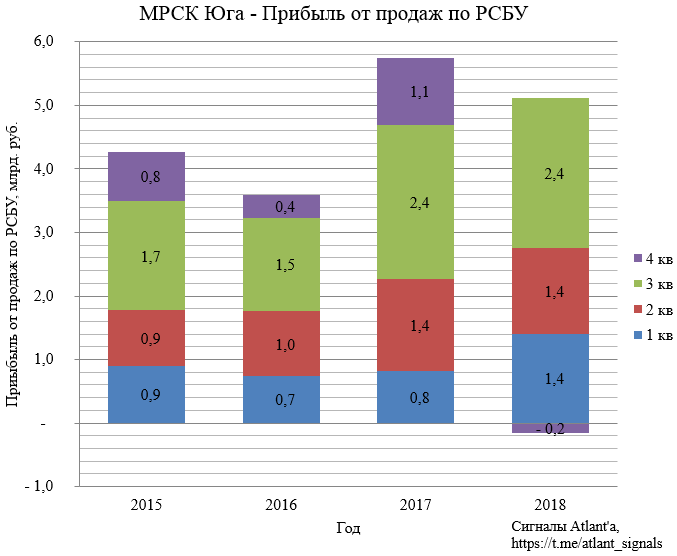

МРСК Юга.

Эта компания наряду с МРСК Урала и МРСК Северо-Запада не оправдала надежд в 2018 году.

Выручка по РСБУ росла первые 2 квартала, после чего рост плавно сошел на нет.

Прибыль от продаж по РСБУ неплохо смотрелась первые 3 квартала, но 4-ый квартал выдался крайне слабым. В итоге по результатам года данный показатель снизился по сравнению с 2017 годом.

( Читать дальше )

Санкционные компании могут платить дивиденды менее 50% прибыли по МСФО, госкомпании - 50% - Медведев

- 17 апреля 2019, 15:11

- |

«Мы остановились на цифре 50%, и я не так давно утвердил специальное решение. Но оно имеет и исключения»

«В ряде случаев, когда речь идет об инфраструктурных компаниях, у которых очень значительные инвестиционные планы, которые невозможно уложить в оставшиеся 50%, мы размер дивидендов, то есть прибыли, вправе откорректировать»

«Это может быть связано также со спецификой отраслевой деятельности компаний, ну например, это оборонка. Там по разным причинам, не буду их объяснять, там тоже понятно, мы устанавливаем меньший размер дивидендов. И это может быть связано с санкционными ограничениями, которые введены в отношении компаний с государственным участием»

( Читать дальше )

Дивдоходность ММК в 2019 году составит около 9% - Sberbank CIB

- 17 апреля 2019, 14:39

- |

Консолидированные продажи стали в 1К19 снизились на 5,2% по сравнению с 4К18 до 2,78 млн т. В российском подразделении продажи уменьшились на 2,9% из-за планового ремонта прокатного оборудования, который должен завершиться в середине 2К19. В Турции продажи упали на 13% по сравнению с 4К18 до 176 тыс. т, что объясняется сложной экономической и политической ситуацией.

Несмотря на сокращение совокупных продаж стали, консолидированные продажи продукции с высокой добавленной стоимостью не изменились по сравнению с 4К18 и составили 1,34 млн т, а их доля выросла на 2 п. п. по сравнению с 4К18 до 48,2%. Помимо этого ММК увеличил поставки на внутренний рынок на 12% по сравнению с 4К18 до 2,4 млн т, выиграв от более высоких цен на сталь на внутреннем рынке. В итоге цена реализации не изменилась по сравнению с 4К18, что можно считать хорошим исходом в условиях снижения цен на внутреннем и экспортном рынках.

ММК увеличил объемы добычи коксующегося угля на 19% по сравнению с 4К18 до 1,46 млн т, что укладывается в планы компании по наращиванию производства угля до 6 млн т. Таким образом, компания сумела сократить внешние закупки угля марки Ж почти до нуля (маркой Ж обозначается жирный уголь, дефицитный на российском рынке угля).

( Читать дальше )

Cовокупная дивидендная доходность Роснефти в 2020 году может составить 9% - Sberbank CIB

- 17 апреля 2019, 14:26

- |

Заключительный дивиденд соответствует нашим ожиданиям. Таким образом, совокупный дивиденд за 2018 год составит 25,9 руб. на акцию (включая 14,58 руб. на акцию за 1П18), что в соответствии с дивидендной политикой, предусматривающей распределение среди акционеров 50% чистой прибыли по МСФО. Это подразумевает совокупную дивидендную доходность по итогам 2018 года на уровне 6,0%.

Мы ожидаем, что компания и дальше будет выплачивать дивиденды в соответствии с дивидендной политикой и совокупная дивидендная доходность за год составит 7% в 2019 году и 9% — в 2020. По нашим оценкам, свободные денежные потоки за год составят около $12-13 млрд в 2019-2020 годах, что почти вдвое выше ожидающихся дивидендных выплат.Sberbank CIB

Акции Алроса поддержит ожидание дивидендов с доходностью 10% - Финам

- 17 апреля 2019, 14:21

- |

Среднее содержание алмазов в руде в 1 кв. составило 1,23 карат/т (-5% г/г) в связи с ростом доли обработки руды с более низким содержанием.

Продажи алмазов в 1 кв. выросли на 18% кв/кв до 10,6 млн карат, в том числе 7,9 млн карат алмазов ювелирного качества (+50% кв/кв) на фоне пополнения запасов мелко- и среднеразмерного сырья огранщиками.

К покупке рекомендуем на российском рынке Бумаги «АЛРОСА» на фоне позитивной отчетности, который компания представила сегодня за 1 квартал 2019 года. Также акции поддержит ожидание дивидендов с доходностью 10%. Цель нашей рекомендации 102 рубля за акцию.Лобанов Александр

ГК «ФИНАМ»

В перспективе префы Сбербанка опередят обычку - Альфа-Банк

- 17 апреля 2019, 14:06

- |

На прошлой неделе агентство Bloomberg сообщило, что «Сбербанк» может направить 43% чистой прибыли за 2018 г. на дивиденды за 2018 г. Более того, коэффициент достаточности базового капитала (CET1) на конец 2018 г. находился ниже целевого ориентира (12,5%), и закрытие сделки по продаже DenizBank (которое должно раскрыть 100 б. п. CET1) перенеслось на конец 2К19.

Таким образом, мы считаем, что новость соответствует ожиданиям рынка. Тем не менее, дивидендная доходность выше исторического уровня, что указывает на дальнейший потенциал роста акций (SBER RX торговался с доходностью 5,6% на дату отсечения в прошлом году). В то же время привилегированные акции отставали от обыкновенных с начала года (+22% против +26%), а дисконт привилегированных акций к обыкновенным расширился до 14% с 10% в конце 2018 г. Учитывая этот факт и более высокую дивидендную доходность, мы ожидаем, что привилегированные акций опередят обыкновенные в краткосрочной перспективе.Альфа-Банк

В качестве идеи для покупки акции Русала выглядят не лучшим образом - Московские партнеры

- 17 апреля 2019, 12:47

- |

1) геополитика и санкции;

2) взаимоотношения с «Норильским никелем»;

3) мировые цены на алюминий.

Обо всем по порядку. В самом начале 2019 года США отменили санкции в отношении «РУСАЛа», что в тот момент позитивно сказалось на котировках, но на дистанции акции не показали существенного роста. На мой взгляд, пока сохраняется общая напряженность в отношениях России и остального мира, риск повторного введения санкций остается выше среднего. «РУСАЛ» — очень удобная стратегическая мишень, которую могут поразить в любой момент (даже несмотря на инвестиции в прокатный завод в США порядка $200 млн). Если захотят снова ввести санкции – введут, и никакой завод не станет щитом. Скорее, наоборот: отличный повод «отжать» интересный актив.

С «Норникелем» тоже не все гладко. Компания Потанина хочет сократить дивиденды и сосредоточить финансовые усилия на развитии палладиевого бизнеса. Это вполне логичный и, по моему мнению, правильный шаг, учитывая, что с начала 2018 года цены на металл выросли на 30%. Но у «РУСАЛа» свой интерес: владея примерно 28% «Норникеля», компании нужны высокие дивиденды для обслуживания своего гигантского долга (Net debt/EBITDA равен 4,6). Как разрешится данный вопрос — непонятно, и в этой неопределенности для котировок «РУСАЛа», как мне кажется, «сидит» очередной риск. Доля дивидендов «Норникеля» в процентных выплатах «РУСАЛа» составляет около 40%, а это немало.

( Читать дальше )

В 2019 году чистая прибыль Роснефти может вырасти на 9% - Промсвязьбанк

- 17 апреля 2019, 12:33

- |

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 11,33 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО, относящейся к акционерам ПАО НК «Роснефть (с учетом выплаты дивидендов по итогам I полугодия 2018 года), сообщила компания. Учитывая выплаты дивидендов по итогам I полугодия 2018 года в размере 14,58 руб. на акцию, суммарный дивиденд на акцию за 2018 год составит 25,91 руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 17 июня 2019 года.

Исходя из текущей стоимости акций компании, дивидендная доходность с учетом промежуточных выплат составит 6%. Компания в перспективе должна сохранить выплаты дивидендов на уровне 50% от чистой прибыли. По оценкам, в 2019 году чистая прибыль Роснефти может вырасти на 9%, аналогичными будет и увеличение дивидендных выплат.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал