SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Газпромнефть - СД рекомендовал дивиденды за 9 мес в размере 22,05 руб

- 12 ноября 2018, 19:51

- |

Газпромнефть — СД рекомендовал дивиденды за 9 мес в размере 22,05 руб

1. Одобрить предложения о выплате дивидендов по результатам деятельности ПАО «Газпром нефть» за девять месяцев 2018 года в денежной форме в размере 22,05 руб. на одну обыкновенную акцию; определить дату составления списка лиц, имеющих право на получение дивидендов – 28 декабря 2018 года; определить срок выплаты дивидендов: номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров – не позднее 21 января 2019 года, а другим зарегистрированным в реестре акционеров лицам – не позднее 11 февраля 2019 года.

ВОСА — 14 декабря

Определить 19 ноября 2018 года (конец операционного дня) в качестве даты, на которую определяются (фиксируются) лица, имеющие право на участие во внеочередном Общем собрании акционеров ПАО «Газпром нефть».

http://www.e-disclosure.ru/portal/event.aspx?EventId=7-ALUFo8FF0CVGtLxjHte7g-B-B&q=4%2bDn7%2fDu7A%3d%3d

1. Одобрить предложения о выплате дивидендов по результатам деятельности ПАО «Газпром нефть» за девять месяцев 2018 года в денежной форме в размере 22,05 руб. на одну обыкновенную акцию; определить дату составления списка лиц, имеющих право на получение дивидендов – 28 декабря 2018 года; определить срок выплаты дивидендов: номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров – не позднее 21 января 2019 года, а другим зарегистрированным в реестре акционеров лицам – не позднее 11 февраля 2019 года.

ВОСА — 14 декабря

Определить 19 ноября 2018 года (конец операционного дня) в качестве даты, на которую определяются (фиксируются) лица, имеющие право на участие во внеочередном Общем собрании акционеров ПАО «Газпром нефть».

http://www.e-disclosure.ru/portal/event.aspx?EventId=7-ALUFo8FF0CVGtLxjHte7g-B-B&q=4%2bDn7%2fDu7A%3d%3d

- комментировать

- Комментарии ( 0 )

Результаты Мосэнерго в рамках ожиданий - Финам

- 12 ноября 2018, 19:24

- |

«Мосэнерго» отчиталась о снижении прибыли за 9 мес. на 16,5% до 14 млрд.руб. на фоне снижения доходов от продажи мощности. В 3-м квартале убыток составил 1,2 млрд руб. в сравнении с прибылью 2,3 млрд руб годом ранее.

ГК «ФИНАМ»

Ухудшение результатов было ожидаемо после того, как несколько энергоблоков выбыли из программы ДПМ-1 в этом году. Чистая прибыль по итогам года, согласно текущим прогнозам Reuters, составит около 19 млрд.руб. У компании отрицательный чистый долг, ~22 млрд.руб., положительный денежный поток около 20 млрд.руб. (9 мес.2018). По итогам года при распределении 25% прибыли по МСФО могут быть выплачены дивиденды в размере 0,12 руб. на акцию с ожидаемой доходностью 6,4% к текущему курсу Мосэнерго. В целом результаты находятся в рамках нашей рекомендации «держать».Малых Наталия

ГК «ФИНАМ»

Башнефть. Отчет МСФО за 3-й квартал

- 12 ноября 2018, 16:47

- |

Всем привет!

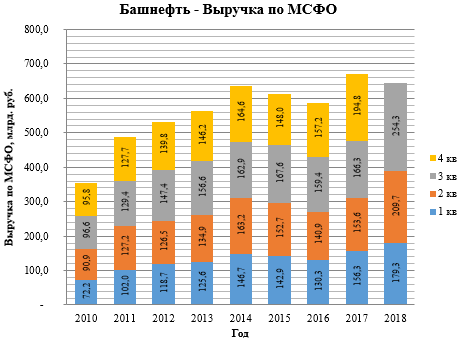

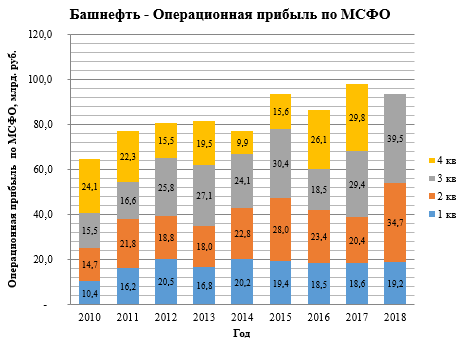

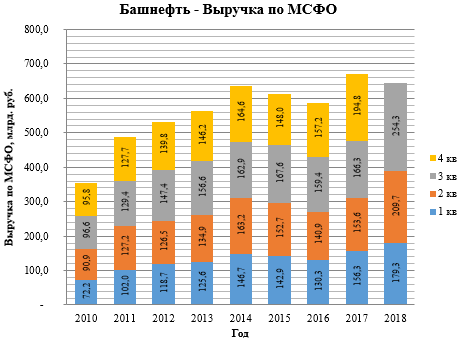

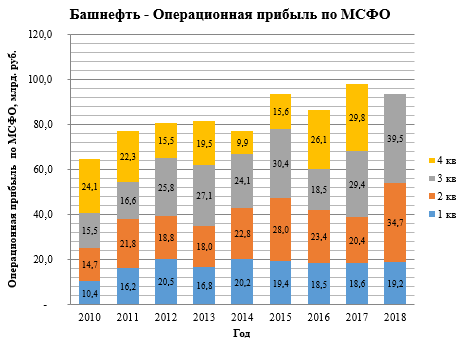

Башнефть опубликовала отчет по МСФО за 3-й квартал.

По результатам 3 квартала прибыль выросла на 50% по сравнению с аналогичным периодом прошлого года.

По результатам 9-и месяцев прибыль выросла на 73%.

( Читать дальше )

Башнефть опубликовала отчет по МСФО за 3-й квартал.

По результатам 3 квартала прибыль выросла на 50% по сравнению с аналогичным периодом прошлого года.

По результатам 9-и месяцев прибыль выросла на 73%.

( Читать дальше )

Сбербанк остается фаворитом в банковской отрасли - Финам

- 12 ноября 2018, 16:22

- |

«Сбербанк» – крупнейший российский банк, на который приходится около трети всех банковских активов страны и 45% всех вкладов населения. Операционные доходы в 2017 составили 1,62 трлн руб., а чистая прибыль достигла 750 млрд руб. или ~75% прибыли всей отрасли. Темпы роста прибыли в 3К замедлились до 1,8%, но всего с начала года прибыль выросла на 14% г/г с улучшением по ключевым направлениям – кредитованию и комиссиям, а также благодаря страхованию и непрофильной деятельности. Рентабельность собственного капитала остается высокой, 24%. По итогам года ожидается выход на рекордную прибыль ~839 млрд.руб. (+12%).

ГК «ФИНАМ»

С учетом прогресса по прибыли и доле распределения (40% 2018П) дивидендные выплаты по итогам года могут быть увеличены на 25%. Наш прогнозный дивиденд 2018П – 15 руб. на акцию, что предполагает достаточно высокую доходность – 8% по обыкновенным акциям и 9,2% по привилегированным. По мере замедления темпов роста прибыли Сбербанк на бирже будет эволюционировать в дивидендную историю. В рамках стратегии до 2020 года госбанк планирует к 2020 году постепенно повышать норму выплат до 50%.Малых Наталия

В будущем факторами роста будут выступать экономический рост, консолидация банковской отрасли, а также развитие экосистемы Сбербанка – непрофильных проектов, которые позволят увеличить число небанковских сервисов для бизнеса и населения и сохранить флагманские позиции в отрасли.

На бирже акции торгуются по нетребовательным форвардным мультипликаторам – 4,9х годовой прибыли 2018П и 5,0х 2019П. Мы подтверждаем рекомендацию «покупать» и целевые цены — 268,5 руб. по обыкновенным акциям и 201,4 руб. по привилегированным

ГК «ФИНАМ»

Реакция рынка на выход отчетности Юнипро будет минимальной - Велес Капитал

- 12 ноября 2018, 14:13

- |

«Юнипро» представит консолидированную отчетность во вторник 13 ноября.

ИК «Велес Капитал»

Отчетность будет опубликована в первой половине дня.Адонин Алексей

Мы ожидаем минимального спада всех основных метрик: выручки на 2% г/г, EBITDA — на 1%, чистой прибыли — на 6% из-за спада выработки и снижения доходности ДПМ блоков. Операционные результаты за 3К18 уже раскрыты; выработка снизилась на 10% г/г (-8,3% г/г) из-за низкой загрузки станций, а также отключения блоков Сургутской ГРЭС-2.

Все сравнения производятся нами по скорректированным метрикам, поскольку на отчетность за 2018 г. повлияли разовые эффекты выплат страховых возмещений.

Пресс-конференция назначена на 13:00 МСК.

На пресс-конференции нам будет интересно услышать информацию о ходе восстановления третьего блока Березовской ГРЭС, а также прогнозы менеджмента на 2018 и 2019 г. Напоминаем, что менеджмент планирует завершить монтажные работы уже в начале 2019 г., а ввести блок в работу в 3К19; пока все работы идут по плану. Мы ожидаем, что реакция рынка на выход отчетности будет минимальной, наше внимание будет сосредоточено на конференц-звонке.

Акции «Юнипро» предлагают неплохую дивидендную доходность текущая годовая дивидендная доходность составляет 8% и, по нашим прогнозам, будет расти на 1 пп. в год до 2021 г., что несколько ограничивает потенциал снижения акций.

ИК «Велес Капитал»

Дивиденды Алроса остаются привлекательными - Атон

- 12 ноября 2018, 11:49

- |

Группа «АЛРОСА» в октябре текущего года реализовала алмазно-бриллиантовую продукцию на общую сумму $242,8 млн (-28% г/г). Объем продаж алмазного сырья в стоимостном выражении составил $233,9 млн, бриллиантов − $8,9 млн. Об этом сообщила компания.

Продажи алмазов «АЛРОСА» в октябре оказались довольно слабыми, снижение составило 28% по сравнению с 2017 и 46% по сравнению с уровнями 2016. Настрой компании предполагает, что продажи в ноябре также скорее всего останутся невысокими.АТОН

Мы сохраняем нашу рекомендацию ПОКУПАТЬ по «АЛРОСА», несмотря на надвигающиеся трудности, поскольку ее оценка (EBITDA 4.8x) и дивиденды (доходность 12%) остаются привлекательными, а алмазная отрасль, на наш взгляд, менее уязвима с точки зрения глобальной торговой войны и замедления роста в Китае.

С начала года ТГК-1 показала рост прибыли - Финам

- 12 ноября 2018, 11:39

- |

ТГК-1 отчиталась о снижении прибыли акционеров в 3 квартале на 41% до 0,5 млрд рублей на фоне сокращения выработки электроэнергии и тепла на 11% и 11% соответственно. Выручка в 3К 2018 составила 15,6 млрд руб. (+0,6% г/г), операционные расходы повысились примерно на уровне инфляции (+4,5%). За 9 месяцев прибыль показала достаточно хороший рост на 27% до 8,3 млрд руб, а выработка электроэнергии суммарно за три квартала увеличилась на 3,2%, генерация тепловой энергии снизилась на 0,8% относительно прошлого года.

Долговая нагрузка остается достаточно низкой, чистый долг сократился на 40% с начала года до 10,6 млрд.руб. или 0,52х EBITDA (0,87х на конец 4К 2017).

ГК «ФИНАМ»

Долговая нагрузка остается достаточно низкой, чистый долг сократился на 40% с начала года до 10,6 млрд.руб. или 0,52х EBITDA (0,87х на конец 4К 2017).

Результаты мы оцениваем нейтрально. 3 квартал сезонно слабый, по итогам года ожидается выход компании на прибыль ~9,5-10 млрд руб. в сравнении с 7,6 млрд руб. в 2017, что при распределении 25% прибыли на дивиденды (24% в 2017) может означать рекордные выплаты в размере 0,00069 руб. на акцию с ожидаемой доходностью 8% к текущим котировкам.Малых Наталия

ГК «ФИНАМ»

НМТП - СД рассмотрит дивиденды на заседании 16 ноября

- 09 ноября 2018, 19:53

- |

О проведении заседания совета директоров НМТП и его повестке дня

2.2. Дата проведения заседания совета директоров эмитента:

16.11.2018

Вопрос 3.

О рекомендациях в отношении размера дивиденда по акциям и порядка его выплаты.

Вопрос 4.

О проведении внеочередного общего собрания акционеров ПАО «НМТП».

http://www.e-disclosure.ru/portal/event.aspx?EventId=dVJ8cx1dHkSzk34-C2vVt4g-B-B

2.2. Дата проведения заседания совета директоров эмитента:

16.11.2018

Вопрос 3.

О рекомендациях в отношении размера дивиденда по акциям и порядка его выплаты.

Вопрос 4.

О проведении внеочередного общего собрания акционеров ПАО «НМТП».

http://www.e-disclosure.ru/portal/event.aspx?EventId=dVJ8cx1dHkSzk34-C2vVt4g-B-B

Результаты ВТБ произвели смешанное впечатление - Атон

- 09 ноября 2018, 11:13

- |

Чистая прибыль ВТБ за 9 месяцев 2018 года по МСФО выросла на 85,5% и составила 139,7 млрд рублей, сообщает компания.

Результаты ВТБ произвели на нас смешанное впечатление. ВТБ изменил подход к консолидации Почта Банка с полной консолидации в отчетности по МСФО на метод долевого участия после снижения доли в Почта Банке ниже контрольной.АТОН

В результате объявленные показатели не полностью сравнимы в годовом и квартальном сопоставлении.

Среди негативных моментов — существенное снижение ЧПМ, частично из-за деконсолидации Почта Банка, но также из-за увеличения доли валютных кредитов и получения дорогостоящего фондирования от ЦБ. Это было компенсировано постепенным улучшением коэффициента затраты/доход и стоимости риска. На телеконференции менеджмент не представил никаких прогнозов относительно дивидендов за 2018. Мы ожидаем нейтральную или умеренно негативную реакцию на результаты.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал