SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Новошип - дивиденды за 9 мес составят 3,9 руб/ао

- 09 ноября 2018, 10:59

- |

СД Новошип рекомендовал выплатить дивиденды за 9 мес

1.1. Принять решение о выплате дивидендов по результатам девяти месяцев 2018 года на обыкновенные и привилегированные акции в денежной форме в размере 3,90 руб. (три рубля девяносто копеек) на каждую акцию в следующие сроки:

• номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров – не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов;

• другим зарегистрированным в реестре акционеров лицам – не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

( Читать дальше )

1.1. Принять решение о выплате дивидендов по результатам девяти месяцев 2018 года на обыкновенные и привилегированные акции в денежной форме в размере 3,90 руб. (три рубля девяносто копеек) на каждую акцию в следующие сроки:

• номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров – не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов;

• другим зарегистрированным в реестре акционеров лицам – не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

КТК - СД рассмотрит дивиденды за 1 п/г 14 ноября

- 09 ноября 2018, 10:55

- |

Проведение заседания совета директоров (наблюдательного совета) КТК и его повестка дня

Дата проведения заседания совета директоров эмитента: «14» ноября 2018 года;

5. О выплате промежуточных дивидендов ПАО «КТК» за 1 полугодие 2018 года.

http://www.e-disclosure.ru/portal/event.aspx?EventId=RqwinpNmx06gNnWwayQJtA-B-B

Дата проведения заседания совета директоров эмитента: «14» ноября 2018 года;

5. О выплате промежуточных дивидендов ПАО «КТК» за 1 полугодие 2018 года.

http://www.e-disclosure.ru/portal/event.aspx?EventId=RqwinpNmx06gNnWwayQJtA-B-B

ВТБ прогнозируемая дивдоходность 10%. Под санкции не попал. Темп роста прибыли не снижает

- 09 ноября 2018, 09:02

- |

Санкции ввели, ВТБ там нет.

( Читать дальше )

ВАШИНГТОН, 8 ноя – РИА Новости. США вводят санкции в отношении трех физических лиц и девяти организаций в связи с присоединением Крыма и ситуацией на Донбассе, заявил спецпредставитель Госдепа США по Украине Курт Волкер.

В санционный список попали компания «Южный проект», принадлежащая банку «Россия» Юрия Ковальчука, а также три крымских санатория — «Ай-Петри», «Дюльбер» и «Мисхор».

( Читать дальше )

Акции Роснефти - привлекательная инвестиция - Велес Капитал

- 08 ноября 2018, 18:52

- |

Чистая прибыль «Роснефти» за 9 месяцев 2018 года по МСФО выросла в 3,4 раза — до 451 млрд руб. Об этом сообщила компания.

ИК «Велес Капитал»

Мы обновили финансовую модель «Роснефти» с учетом сильных отчетностей за 2 и 3 квартал 2018 г., и также включили новый прогноз капитальных затрат, раскрытый компанией в ходе презентации последней отчетности. Наш прогноз EBITDA «Роснефти» был повышен на 2018 и 2019 гг. на 23% на основе более высоких и более низких операционных затрат доходов в сегменте геологоразведки и добычи. В результате мы повысили целевую цену акций «Роснефти» на 11% до 624 руб. за акцию с потенциалом роста 30% от текущего значения и сохранили рекомендацию «Покупать».Сидоров Александр

Финансовые результаты «Роснефти» превзошли ожидания рынка и наши прогнозы по EBITDA в двух последних кварталах, и на фоне снижения долговой нагрузки и роста дивидендов котировки акций компании обновили исторический максимум, превысив отметку в 500 руб. за акцию в октябре.

Рост цен на нефть, ослабление рубля и смягчение ограничений на добычу нефти в рамках соглашения ОПЕК+ внесли основной вклад во взрывной рост финансовых результатов. На фоне высокой дисциплины в части операционных расходов рентабельность EBITDA по итогам 9 месяцев текущего года достигла 24% по сравнению с 20% в аналогичном периоде 2017 г.

Хотя показатели «Роснефти» бьют рекорды, мы считаем, что сейчас нет предпосылок для их ухудшения в следующем году. Слабый рубль в 2018 г. был обусловлен в основном санкционной политикой США по отношению к России, и мы не ждем смены направления ее вектора в будущем. Мы ожидаем, что цена на нефть в среднесрочной перспективе будет колебаться возле отметки в 70 долл. за баррель, и так как соглашение ОПЕК+ доказало свою эффективность, мы считаем, что страны-участницы не допустят их существенного снижения.

Наш прогноз дивидендов за 2 полугодие 2018 г. составляет 17,24 руб. на акцию с полугодовой доходностью 3,6%, что превышает среднеотраслевое значение. Мы считаем, что акции «Роснефти» сочетают высокий потенциал роста курсовой стоимости и дивидендной доходности, что делает их привлекательной инвестицией.

ИК «Велес Капитал»

Оценка Алроса остается привлекательной - Атон

- 08 ноября 2018, 18:40

- |

Чистая прибыль «АЛРОСА» за 9 месяцев выросла на 33% до 82,5 млрд рублей, следует из отчета компании. Чистая прибыль в 3 квартале выросла до 24,2 млрд рублей (87% год к году).

( Читать дальше )

Финансовые результаты «АЛРОСА»: в рамках ожиданий, прогноз по продажам снижен

Нейтральные результаты с точки зрения финансовых показателей (EBITDA +1% к консенсус-прогнозу), хотя снижение прогноза по продажам (до 37-39 млн карат с 39-40 млн карат) подтверждает отраслевые проблемы небольших огранщиков и полировщиков, связанные с ликвидностью и валютными колебаниями.

Нам по-прежнему нравится «АЛРОСА», несмотря на негативные моменты в индустрии, поскольку ее оценка (4.8x EBITDA) и дивиденды (доходность 12%) остаются привлекательными, а алмазная промышленность, на наш взгляд, менее уязвима к рискам глобальной торговой войны и замедления роста в Китае. Следующее важное событие, на которое стоит обратить внимание – продажи алмазов за октябрь (9 ноября): $327 млн в 2017 и $430 млн в 2016.

( Читать дальше )

Сильная отчётность российских банков могла бы послужить поводом для покупки их акций - Открытие Брокер

- 08 ноября 2018, 17:52

- |

Сбербанк увеличил чистую прибыль за 10 месяцев 2018 года по РСБУ на 22,4% до 685,558 млрд рублей, следует из отчета компании.

Чистая прибыль ВТБ за 9 месяцев 2018 года по МСФО выросла на 85,5% и составила 139,7 млрд рублей, сообщает компания.

«Открытие Брокер»

Чистая прибыль ВТБ за 9 месяцев 2018 года по МСФО выросла на 85,5% и составила 139,7 млрд рублей, сообщает компания.

Вполне сильная отчётность российских банков могла бы послужить поводом для покупки акций финансовых организаций, но риски принятия второго пакета ограничений по делу Скрипалей заставляют инвесторов трижды подумать. ВТБ (-0,3%) отчитался о повышении прибыли по МСФО в январе-сентябре на 85,5% до 139,7 млрд рублей. На рынке существовали прогнозы по росту прибыли чуть не на 140%. Да и сам банк рассчитывал в начале года подобраться к прибыли в 200 млрд к концу года. Тем не менее динамика прироста остаётся вполне солидной, а текущие котировки акций банка в большей степени отражают опасения по поводу американских ограничений, но никак не перспективы роста прибыли и дивидендных выплат. «Сбербанк» (+0,05%) увеличил прибыль по РСБУ в январе-октябре на 22,4% до 685,558 млрд рублей. Прирост прибыли в январе-сентябре составлял 23,6%. Соответственно. В первом полугодии прирост был ещё выше – на уровне 25,5%. Иными словами, мы наблюдаем замедление темпов роста, хотя они всё ещё остаются весьма высокими. В любом случае, при столь существенном увеличении прибыли инвесторы могут рассчитывать на повышение дивидендных выплат до 14-15 рублей по итогам 2018 года.Кочетков Андрей

«Открытие Брокер»

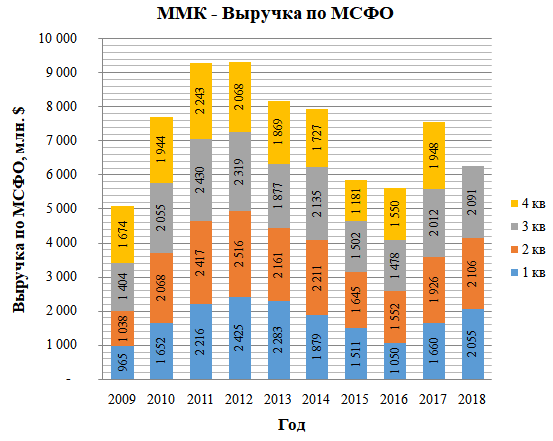

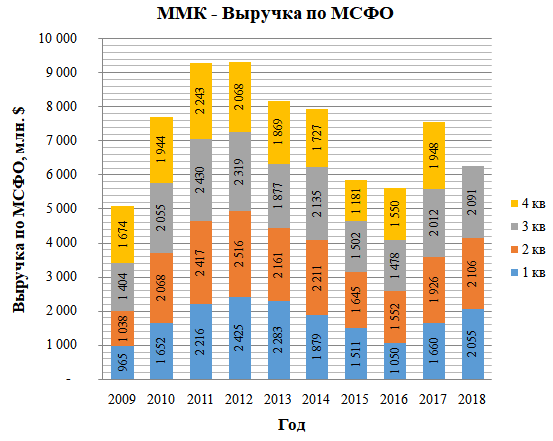

ММК. Отчет за 3-й квартал

- 08 ноября 2018, 17:23

- |

Всем привет!

ММК опубликовал отчет МСФО за 3 квартал.

То, что отчет будет отличным было понятно еще из производственного отчета, все показатели либо близки к рекордным, либо рекордные.

( Читать дальше )

ММК опубликовал отчет МСФО за 3 квартал.

То, что отчет будет отличным было понятно еще из производственного отчета, все показатели либо близки к рекордным, либо рекордные.

( Читать дальше )

"Роллман" готовят обратный выкуп акций

- 08 ноября 2018, 13:31

- |

Уважаемые акционеры!

Мы готовим к понедельнику краткий комментарий генерального директора ПАО «ГК „Роллман“ Ю. А. Кульпина о наших последующих шагах в связи с письмом от ПАО Московская биржа «О повышении рыночной капитализации ПАО «ГК «Роллман» до 500 млн. рублей».

Также мы ведём консультации с нашим регистратором ООО „Оборонрегистр“. В настоящий момент ведётся обсуждение c консультантами по рынку ценных бумаг стоимости акции обратного выкупа по цене размещения 316 рублей за акцию.

Сейчас мы анализируем мнения экспертов.

Все ваши предложения ждём на нашу электронную почту centr@rollman-gk.com.

Пишите, мы внимательно прочитаем каждое сообщение.

Заявления менеджмента Мосбиржи по поводу дивидендов поддержат акции - Альфа-Банк

- 08 ноября 2018, 13:28

- |

Чистая прибыль «Московской биржи» в 3 квартале 2018 года по МСФО сократилась на 0,7% и составила 5,106 млрд рублей, следует из отчетности компании. Скорректированная чистая прибыль составила 5,172 млрд рублей (рост на 0,6%). Показатель EBITDA увеличился на 0,6% и составил 7,14 млрд рублей.

( Читать дальше )

«Московская биржа» представила вчера финансовые результаты за 3К18 по МСФО. Хотя выручка оказалась немного ниже консенсус-прогноза, ее нейтрализовал позитивный сюрприз в части операционных расходов. В итоге EBITDA и чистая прибыль почти соответствуют прогнозам. В ходе телефонной конференции менеджмент подтвердил, что сейчас Национальный клиринговый центр хорошо капитализирован и еще раз заявил о своем намерении направлять все избыточные средства на дивидендные выплаты акционерам.Кипнис Евгений

Хотя финансовые результаты не принесли никаких сюрпризов, мы считаем, что заявления менеджмента во время телефонной конференции поддержат акции компании, так как отмена выплаты промежуточных дивидендов огорчила инвесторов. Мы подтверждаем свой позитивный взгляд на акции компании, ожидая дивидендную доходность на уровне 8,5-10% в 2018-2019 гг.

( Читать дальше )

НМТП останется отличной дивидендной историей, как и должно быть - Атон

- 08 ноября 2018, 11:55

- |

«Транснефть», которая недавно стала контролирующим акционером Группы НМТП, заявила, что хочет получить дополнительные промежуточные дивиденды за 9М18 сверх 5 млрд руб., которые Группа НМТП уже выплатила.

Это позитивная новость для Группы НМТП, поскольку она доказывает, что компания останется отличной дивидендной историей, как и должно быть. «Транснефть» показывает, что она заинтересована в том, чтобы получать как можно больше дивидендов от НМТП, что соответствует интересам миноритарных акционеров.АТОН

Группа НМТП пока не представила результаты за 9М18 по МСФО, но мы прогнозируем, что ее свободный денежный поток составит около $300 млн (22 млрд руб.). В этом свете мы не исключаем, что Группа НМТП может выплатить еще 5-10 млрд руб. в качестве дивидендов. В целом, компания может выплачивать $200-400 млн в год в качестве дивидендов, что предполагает дивидендную доходность 10-20%. Хотя у нас нет официальной рекомендации по компании, мы считаем, что ее акции могут показать сильную позитивную динамику в ближайшее время.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал