дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

БСПБ лучше Сбера?

- 03 декабря 2024, 03:03

- |

Банк Санкт-Петербург продолжает зарабатывать неплохую прибыль на уровне последних рекордных 2022 и 2023 годов.

За 9 месяцев прибыль составила 37,6 млрд руб. (+2%), в 3-ем квартале 13,3 млрд (+55%). Рентабельность капитала за 9 месяцев составила 26,8%.

Активы выросли за год на +7,4% до 1,04 трлн руб, с начала года они даже немного сократились на -1,8%. Кредитный портфель за год вырос на +12% до 740 млрд руб. (+8% с начала года).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Покупаю дивидендные акции в пенсионный портфель - Декабрь 2024

- 03 декабря 2024, 00:30

- |

Вот и наступила зима. Ночью немного приморозило, а сейчас за окном уже светло и солнечно, что не может не радовать. Настоящая зима с метелями и сугробами в Калининграде бывает редко.

Год близится к концу. На календаре уже 2 декабря, понедельник, а это значит, что настала пора моих регулярных ежемесячных инвестиций.

Вновь пополняю свой индивидуальный инвестиционный счет на сумму в 33334 рубля, для приобретения акции российских компаний (преимущественно дивидендных ).

Российский фондовый рынок всё ещё находится на локальных минимумах, и покупать бумаги одно удовольствие. На некоторые бумаги цены примерно такие, как 8 лет назад, когда я пришел на фондовый рынок, а с учетом инфляции...

Для тех, кто видит мой месячный отчёт впервые: по плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года). В этих целях, вот уже восемь лет подряд, я ежемесячно инвестирую в акции российских компаний одинаковую сумму в 33333р (400к в год) и покупаю на них дивидендные акции. Все дивиденды пока реинвестирую для достижения эффекта сложного процента.

( Читать дальше )

Рынок приятно удивлен решением HeadHunter по дивидендам.

- 02 декабря 2024, 20:49

- |

За этим решением стоит целая история. После успешной редомициляции в Россию компания решила распределить накопленную прибыль за несколько лет. На дивиденды направят около 45 млрд рублей — это практически вся скорректированная прибыль за 2021-2024 годы. При текущих котировках доходность составляет впечатляющие 22%.

Впрочем, спешу охладить чрезмерный оптимизм. Для сравнения: чистая прибыль HeadHunter за последний год — 14,6 млрд рублей. В дальнейшем компания планирует выплачивать 60-100% годовой прибыли. Для тех, кто заинтересовался, последний день покупки под дивиденды — 16 декабря, а финальное решение будет принято 6 декабря.

Дивиденды в декабре. Кто и сколько заплатит? Какие выплаты ожидаю в свой портфель?

- 02 декабря 2024, 20:46

- |

Продолжаем богатеть на дивидендах. К новогодним подаркам под елку от Деда Мороза добавятся промежуточные выплаты компаний, которые хорошо поработали в 2024 году и решили порадовать инвесторов.

Компании расположены по мере приближения последнего дня покупки, также указал размер дивиденда, его доходность и период, за который будет выплата, 👉 переходим к списку, поехали!

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Вашему вниманию интересные дивидендные подборки:

🔥Идеальный дивидендный портфель для начинающего инвестора

🚀 ТОП-10 компаний, которые платят даже в кризис

🔥 Компании с самыми стабильными дивидендами

🔥ТОП-10 компаний с дивидендами до 20% годовых на ближайшие 12 месяцев

А теперь к зимним, декабрьским дивидендам!

КуйбышевАзот KAZT

• Дивиденд за 9 месяцев 2024 – 7 рублей

• Доходность – 1,59% (ао) / 1,51% (ап)

• Последний день покупки – 02.12.2024

( Читать дальше )

Как я ищу дивидендные акции.

- 02 декабря 2024, 20:18

- |

- Первым делом смотрю историю выплат за последние 3 года. Если компания стабильно платит дивиденды хотя бы раз в год и дивидендная доходность выше 5%, уже неплохо. Информацию беру с сайта Мосбиржи.

- Следующий шаг — отчетность. Тут три главных показателя: чистая прибыль (должна расти), долговая нагрузка (не больше двухлетней EBITDA) и денежный поток (стабильно положительный).

- Обязательно изучаю новости по компании и отрасли. Тут помогает работа в IT — автоматически обращаешь внимание на тренды. Плюс всегда можно глянуть аналитику на том же СмартЛабе.

- И наконец, файлик в Excel. Туда записываю все интересные компании, их показатели и прогнозы по дивидендам. Раз в квартал пересматриваю и обновляю данные. Получается такой персональный трекер дивидендных историй.

Планируем увеличить лизинговый портфель в этом году на 15%, чистая прибыль ожидается в диапазоне 14-16 млрд руб — замгендиректора Европлана Анатолий Аминов в интервью Ведомостям - конспект

- 02 декабря 2024, 18:59

- |

- Лизинг, по крайней мере в «Европлане», достаточно предсказуем с точки зрения формирования операционных доходов. Их главный источник – это чистая процентная маржа

- Лизинговый портфель не может расти быстро. Мы видели рост от 40 до 60% в год в последние 5 лет

- Непроцентные доходы. Они тоже достаточно стабильно себя ведут

- Стоимость риска на уровне 2,2% по итогам последних 9 месяцев с лихвой перекрывается нашей операционной маржой в 15%.

- У нас работает более 3000 сотрудников, поэтому главная статья расходов – это расходы на персонал.

- Важная особенность, которая всегда отличала лизинг, – это стабильность финансовых результатов.

- У нас высокая доля повторных клиентов – 70%.

- Рынок лизинга может очень быстро восстанавливаться после кризисов.

- Отложенный спрос рано или поздно начнет реализоваться

- Мы подготовили компанию к устойчивому прохождению периода высоких ставок, зафиксировав процентный риск с использованием процентных СВОПов. Конкуренты, которые хотели сыграть на понижение, сейчас несут колоссальные дополнительные процентные расходы. Это, наверное, главная финансовая победа.

( Читать дальше )

Акционеры Полюса утвердили дивиденды за 9 мес 2024г в размере 1301,75 руб/акция (ДД 9%), отсечка - 13 декабря

- 02 декабря 2024, 18:26

- |

Решения общих собраний участников (акционеров)

1. Из средств чистой прибыли ПАО «Полюс», полученной по итогам 9 месяцев 2024 года, а также части нераспределенной прибыли прошлых лет, выплатить (объявить) дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 9 месяцев 2024 года в денежной форме в размере 1 301 (одна тысяча триста один) рубль 75 (семьдесят пять) копеек на одну обыкновенную акцию ПАО «Полюс».2. Установить 13 декабря 2024 года датой, на которую определяются лица, имеющие право на получение дивидендов по результатам 9 месяцев 2024 года.

www.e-disclosure.ru/portal/event.aspx?EventId=3Pdqv0U2-Ake9xq42KJG-CjA-B-B

Какие компании заплатят самые высокие дивиденды?

- 02 декабря 2024, 18:22

- |

До конца года больше 20 компаний порадует своих инвесторов. У кого-то доходность небольшая, например тот же Whoosh $WUSH и КуйбышевАзот $KAZT которые выплатит меньше 2% доходности.

Предлагаю рассмотреть бумаги, в которых промежуточная доходность самая высокая среди остальных:

Хэдхантер $HEAD — 21.8%, после переезда в РФ можно смело считать одной из лучших отечественных IT-компания. Долгов нет, бизнес не нуждается в существенных капитальных вложениях, а текущая ситуация делает компанию абсолютным бенефициаром низкой безработицы.

Cовет директоров рекомендовал выплату в размере 907 руб., что соответствует почти 100% скорректированной чистой прибыли по итогам 2021 — 2024 годов.

ВОСА состоится 6 декабря, если дивы утвердят, то последний день для покупки — 16 декабря.

ЭсЭфАй $SFIN — 16.9% или 227.6 руб. по итогам 9 месяцев 2024 г. Последний день для покупки под дивиденды — 20 декабря 2024 г. Компания впервые платит дивы с двузначной доходностью, ранее рекорд был в прошлом году (6.9%).

( Читать дальше )

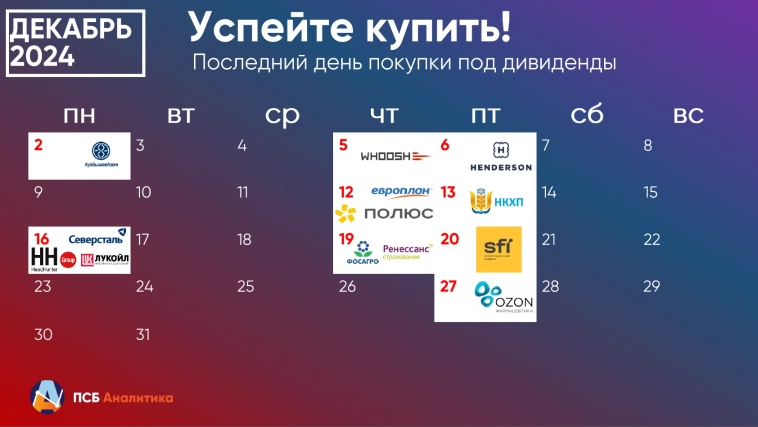

Дивидендный календарь: декабрь 2024

- 02 декабря 2024, 17:50

- |

В декабре под дивиденды можно купить:

2 декабря

Куйбышевазот — 7 руб., доходность ~1,6% на оба типа акций

5 декабря

Whoosh — 2,11 руб., доходность ~1,5%

6 декабря

Henderson — 18 руб., доходность ~3,4%

12 декабря

Полюс — 1302 руб., доходность ~9,2%

Европлан — 50 руб., доходность ~8,1%

13 декабря

НКХП — 17,12 руб., доходность ~2,9%

16 декабря

Северсталь — 49,06 руб., доходность ~4,4%

ЛУКОЙЛ — 514 руб., доходность ~7,5%

Хэдхантер — 907 руб., доходность ~21,8%

19 декабря

ФосАгро — 249 руб., доходность ~4,5%

Ренессанс Страхование — 3,6 руб., доходность ~3,6%

20 декабря

SFI — 227,6 руб., доходность ~17%

27 декабря

Озон Фармацевтика — 0,18 руб., доходность ~0,7%

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearchБанк России надеется убедить Минфин в необходимости разрешить выводить купоны и дивиденды с ИИС-3 на банковский счет — первый зампред ЦБ Владимир Чистюхин — ТАСС

- 02 декабря 2024, 17:41

- |

Ранее Минфин выступал против идеи вывода дивидендов и купонов с ИИС-3. Опция была доступна на двух предыдущих счетах ИИС-1 и ИИС-2.

tass.ru/ekonomika/22554077

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал