долгосрок

Анализ трендов. Декабрь 2020

- 09 декабря 2020, 12:15

- |

S&P500

S&P500 уже почти 2 месяца разбирала уровень 3675 на фоне песен армагедонщиков о тотальном крахе рынков, на фоне чего на рынок пришло огромное количество игроков шортящих по рынку. По факту всё открытое предложение в рынке было выкуплено, уровень был пройден, после чего успешно оттестирован сверху. В рынке не осталось больше препятствий для роста, а если ещё и взять во внимание радужные новости о стимулах и вакцинах, то уровень 4000 до нового года вполне себе реальная цифра.

Лента

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Магнит, цель 12.000

- 28 ноября 2020, 14:20

- |

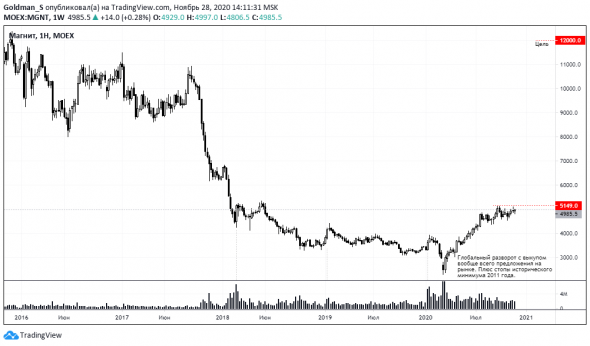

Доброго дня уважаемые коллеги. Хочу представить вашему вниманию график акций Магнита и то, что собственно происходит на нём.

Сразу хочу отметить, что график от недельных баров, по этому понимайте о каких временных масштабах идёт речь, анализ исключительно для долгосрочного инвестирования.

Первое что хочется отметить, так это три всплеска объёмов по ходу снижения графика, на затухании медвежьего тренда. На графике я отметил их вертикальными пунктирными линиями, что бы вы могли себе представить масштаб происходящего. В общем и целом, можно с точностью утверждать, что кто то очень большой скупал бумаги на протяжении нескольких лет.

Второе, сама точка глобального разворота произошла на ложном проколе исторического минимума 2011 года. Очень многие долгосрочные инвесторы держали за этим уровнем свои стопы на выход из бумаги, с формулировкой «ну если уж ниже этой цены уйдёт, то тогда в акции точно ловить больше нечего». На это и был расчёт, цену завели туда, и выкупили все стопы и трейдеров продающих на обновлении исторического минимума. От сюда и тот колоссальный объём, который можно видеть в точке разворота.

( Читать дальше )

Alibaba Group пришло ли время?

- 26 ноября 2020, 14:41

- |

Пришло ли время покупать ALIBABA?

В данной статье постараюсь изложить свои мысли на этот счет.

Alibaba Group Holding Limited это компания которая через свои дочерние компании предоставляет услуги онлайн-и мобильной коммерции в Китайской Народной Республике и на международном уровне. Она работает в четырех сегментах: основная коммерция, облачные вычисления, цифровые медиа и развлечения, инновационные инициативы и другие.

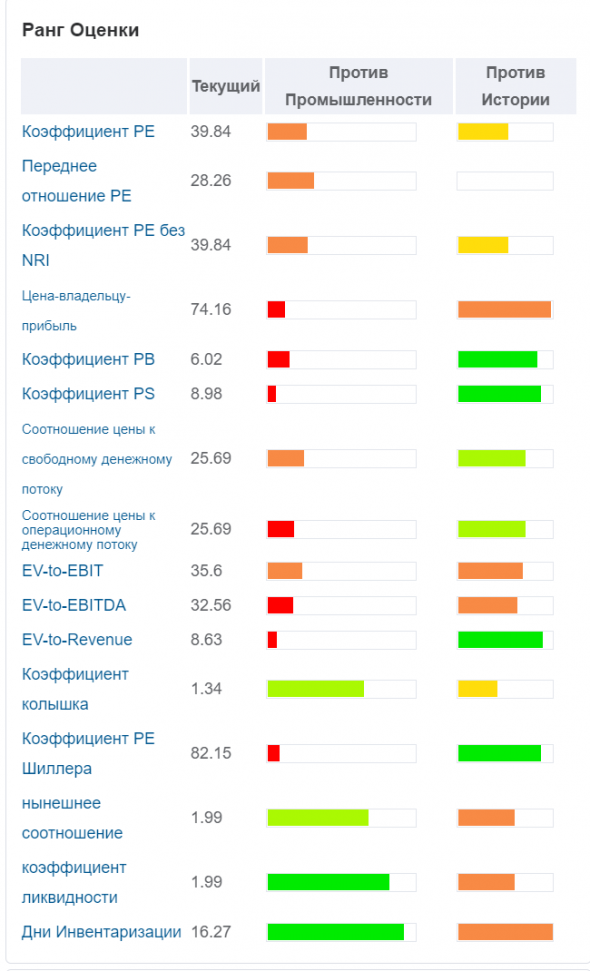

Вот что мы имеем по основным показателям.

Можно заметить, маржинальность не такая высокая, как хотелось бы. Так же по показателю п/е компания выглядит несколько переоцененной.

( Читать дальше )

Сплиты и байбеки. Что это такое. Как на этом зарабатывают инвесторы?

- 19 октября 2020, 19:22

- |

Здравствуйте, вы находитесь на канале посвященный инвестициям и приумножению личных сбережений.

( Читать дальше )

Виды торговых систем и стоит ли заниматься скальпингом

- 11 октября 2020, 10:13

- |

Виды торговых систем и стоит ли заниматься скальпингом.

Стратегии трейдеров, работающих на биржевых площадках, можно разделить на несколько различных типов:

Долгосрочные (трейдер удерживает сделки от нескольких месяцев до неопределенного срока)

Среднесрочные (сделки удерживаются от нескольких дней до года)

Краткосрочные (сделки открываются и закрываются в течение одной торговой сессии)

Для новичка желательно работать на среднесрочных сделках, так как много времени для торговли не нужно.

При этом, вне зависимости от промежутка времени, все инвестиционные стратегии подчинены единой цели: вложения в биржевые активы должны приносить прибыль.

В рамках внутридневной торговли между открытием и закрытием торговой позиции может пройти от нескольких минут до нескольких часов. В том случае, когда трейдер делает ставку на минимальный рост цены актива – всего лишь на несколько пунктов, – сделки могут быть закрыты уже через несколько секунд. Торговую стратегию, основывающуюся на подобных быстрых сделках, называют скальпингом.

( Читать дальше )

Огрёб на рубле по полной, прошляпил движ сегодня в насдаке. Набираю по немногу инвест портфель.

- 25 сентября 2020, 20:39

- |

Первое. Я переболил ковидом по легкой. До сих пор в карантине. Что хочется сказать… наша медицинская система это просто пиндец — никто не знает ничего о том что делают другие. Мне названивают целыми днями из поликлиники, скорой помощи, центра эпидимеологии, роспотребназдозар и спрашивают одни и те же вещи. Типа- на 10ый день после теста задают например вопрос «а вы знаете что вы больны ковидом?». Ладно, потом мож как нить напишу какие это были приключения. Квест, не иначе.

Чтоб не выглядело что я такой мега-успешный трейдер со скринами где сплошные прибыли вот отчёт о том как меня два дня разводят :)))

А, еще в конце про инвестиции.

Рубель.

Поимел меня по полной. Отдал треть прибыли которую взял на шорте нефти на позатой неделе. Шортил я границу канала восходящего на дневках. Ну как то вроде всё смотрело на отскок в долларе на форексе, на фонде в риск-он, в нефти тоже какие то наметки на рост. И тут такая техническая картина.

( Читать дальше )

Инвестиции в долгосрок – это просто и надежно?

- 25 августа 2020, 13:35

- |

В медиапространстве часто встречается такое мнение/рекомендация: наиболее рациональный подход к инвестированию в акции – это покупка и удержание акций в портфеле длительное время (многие годы), мол, «купил и забыл», акции все равно вырастут. В пример ставятся небезызвестный Баффет и динамика индексов MOEX и S@P500. Кстати, где-то недавно сообщалось, что среднегодовая доходность портфелей Баффета – порядка 20-21%.

Я попробовал разобраться с этим вопросом, с тем, чтобы выработать себе стратегию работы на рынке (шортами, плечами, интрадей-торговлей не увлекаюсь, стопы не ставлю, никаких «академиев» не кончал, курсы не слушал, работаю по собственному «разумлению»).

Взял данные (с сайта Мосбиржи) по котировкам акций ряда весьма известных российских эмитентов за последние 10 лет. И обнаружил ряд интересных и неожиданных для себя моментов. Вот, например, ФСК ЕС, за акциями которой я гонялся, 10 лет назад стоили в 2 раза дороже, а последние 5 лет болтаются на уровне 0.17-0.19 и тенденции к росту не видно. Да и все это лето после дивотсечки они не движутся вверх.

( Читать дальше )

Инвест рубрика #2.Покупка акций в долгосрочный портфель

- 19 августа 2020, 12:12

- |

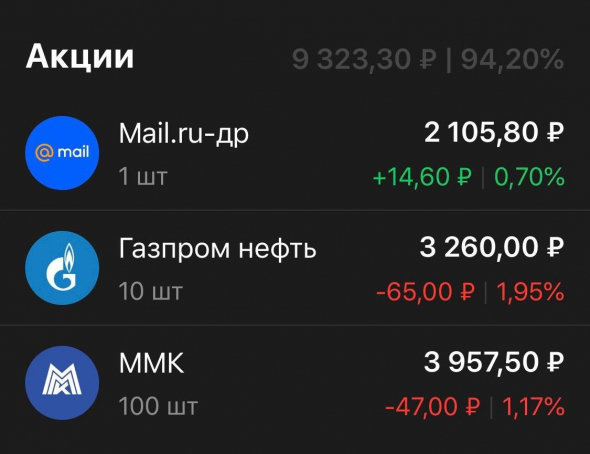

#инвеструбрика

Друзья всех приветствуем, сегодня решили купить одну акцию MAIL.GROUP.

Почему взяли?

-ждем включения в MSCI уже в ноябре

-Сотрудничество с Сбербанком

-Один из IT гигантов РФ

-Рост выручки во 2 кв на 25.5%

Если вы хотите добавить что нам стоит купить в долгосрочный портфель, то заходите в наш телеграмм канал и пишите под последним постом свои идеи. Всем хорошего дня!

Инвест рубрика покупка акций в долгосрочный портфель

- 17 августа 2020, 18:23

- |

Идея будет заключаться в том, что раз в неделю канал MooveChehStudy будет инвестировать в Фондовый рынок РФ или США 10.000 рублей (начали с 5000, так как ждем коррекции!!!!).Мы не будем покупать акции «от дурака», а наоборот будем покупать эмитенты по хорошим ценам с целью получения профита на долгосрочной дистанции.

Первой акцией в нашем портфеле станет ММК (тикер:MAGN)

Почему взяли:

Конкурентные преимущества — высокая доля продаж в России и СНГ (~85%) и продукция с высокой добавленной стоимостью (48% общего производства — #1 в РФ). Нет планов по развитию экспортного направления

Вертикальная интеграция в ЖРС — 20% (изучаются варианты увеличения), в угольный концентрат — 40%.

Турецкий актив полностью окупается — деловая активность восстанавливается на турецком рынке.

Дивидендная политика — без изменений (100% FCF).

Рост USDRUB на 1% = рост EBITDA на $10-15 млн.

Стратегия 2025 предусматривает увеличение EBITDA более $300 млн.

ESG — неотъемлемая часть стратегии. Текущие проекты позволят снизить выбросы в атмосферу на 20% до 2025 г.

( Читать дальше )

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ПРОСТЫМИ СЛОВАМИ

- 16 августа 2020, 11:36

- |

Фундаментальный анализ/Что такое мультипликаторы и как они работают?

1)P/E-финансовый показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию.Грубо говоря, чем ниже этот показатель, тем быстрее она окупается, соответственно является более ликвидным активом.

2)P/B-коэффициент P/B показывает отношение рыночной капитализации компании (Price) к ее балансовой стоимости активов (Book Value Ratio).

Если простыми словами, сколько денег можно выручить за компанию, если продать все ее имущество (от зданий, оборудования до дверных ручек, столов, стульев и табуретов, золотых унитазов топ-менеджеров и рабов). Снять все средства с резервов и нераспределенной прибыли. С полученных денег закрыть все долги (рассчитаться с кредиторами, выплатить зарплаты, заплатить все налоги). А то что останется (если останется) и будет считаться балансовой стоимостью.

Коэффициент P/B показывает на какую сумму инвестор получает имущества компании на каждый вложенный им доллар.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал