SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

доллар

Лелик , все пропало!!! Не ссы козлодоев

- 07 ноября 2014, 13:06

- |

Кто куда и кто во что. На Smart-lab полно крутых ребят! А для меня сейчас как шортить доллар, так и покупать его хотя бы на несколько месяцев ничем неоправданный риск. Остаюсь верен физическому золоту. Пол Сингер и Дэвид Стокман конечно же не гуру трейдинга, но они сейчас добавили аргументов к его покупке.

- комментировать

- Комментарии ( 6 )

вариационка стоит. фортс глючит?

- 07 ноября 2014, 12:06

- |

В моем терминале уже минут 20 стоит на месте вариационка. Хотя открыты позиции в евро и долларе. У кого-нибудь есть подобные глюки? Биржа глючит?

Продана машина чтобы донести бабла. Ахтунговый звездец.

- 07 ноября 2014, 10:43

- |

Ну что, похоже не очень я дождусь 37-38 руб. за доллар. Знаю, лоханулся очень жестко. Но справледливости ради скажу что подвела сильная вера в свою страну. Разочарованию всеми этими ипальниками с телевизора нет предела.

Была продана машина Шевроле Камаро 3.5 литра 11 года, деньги довнесены на счет чтобы его не закрыли из-за шорта. Один хрен содержать ее теперь очень и очень накладно. И будет обидно если сегодня-в понедельник разворот и закроют на самом хае.

Сейчас думаю вытащить 40 тыс и купить самый навороченный 6й айфон, он и близко не дешевеет так быстро как рубль. Тем более у нас белый сейчас стоит дешевле чем в Америке (наверное тоже хитрый план властей).

А пока хожу с телом за 4 тыс руб))

Это Россия, епта. Молодцы, все кто отсюда свалил и сваливает.

Была продана машина Шевроле Камаро 3.5 литра 11 года, деньги довнесены на счет чтобы его не закрыли из-за шорта. Один хрен содержать ее теперь очень и очень накладно. И будет обидно если сегодня-в понедельник разворот и закроют на самом хае.

Сейчас думаю вытащить 40 тыс и купить самый навороченный 6й айфон, он и близко не дешевеет так быстро как рубль. Тем более у нас белый сейчас стоит дешевле чем в Америке (наверное тоже хитрый план властей).

А пока хожу с телом за 4 тыс руб))

Это Россия, епта. Молодцы, все кто отсюда свалил и сваливает.

Узнаем сентимент по СИ. Какая ваша поза по валюте против рубля?

- 07 ноября 2014, 09:30

- |

Узнаем сентимент по СИ. Какая ваша поза по валюте против рубля?

По данным сайта http://www.forexpf.ru/chart/usdrub/ бакс уже на рубль за ночь вырос

Прошу ставить плюсы, выводить на главную, чтобы больше трейдеров увидело.

Премаркет. Рублёвая паника продолжается.

- 07 ноября 2014, 09:27

- |

Пока на мировых фондовых рынках продолжает царить умеренный оптимизм, на валютном рынке происходят весьма интересные процессы. Индекс доллара (DXY) превысил отметку 88 – этот рубеж наблюдался в последний раз в 2009 и в 2010 годах. Курс ключевой валютной пары евро-доллар опустился до отметки 1.24, а российский рубль установил новые исторические антирекорды и к американской и к европейской валюте. Курс российской валюты в паре с долларом приблизился к отметке 47, а в паре с европейской валютой к отметке 58.

Существенное укрепления доллара на мировой арене в четверг случилось после выступления главы ЕЦБ Марио Драги. Он заявил, что регулятор пойдет на новые стимулирующие меры, если решит, что текущих мер недостаточно, или если инфляционные ожидания вновь начнут снижаться. В ближайшее время ЕЦБ начнёт покупать ABS (бумаги, обеспеченные активами) и продлится эта программа минимум 2 года. Покупка активов и TLTRO (целевые долгосрочные кредиты банкам) существенно увеличит размер баланса ЕЦБ, который будет двигаться к уровням 2012 г. Стоит отметить, что практически все члены ЕЦБ согласились с такими намерениями.

( Читать дальше )

Существенное укрепления доллара на мировой арене в четверг случилось после выступления главы ЕЦБ Марио Драги. Он заявил, что регулятор пойдет на новые стимулирующие меры, если решит, что текущих мер недостаточно, или если инфляционные ожидания вновь начнут снижаться. В ближайшее время ЕЦБ начнёт покупать ABS (бумаги, обеспеченные активами) и продлится эта программа минимум 2 года. Покупка активов и TLTRO (целевые долгосрочные кредиты банкам) существенно увеличит размер баланса ЕЦБ, который будет двигаться к уровням 2012 г. Стоит отметить, что практически все члены ЕЦБ согласились с такими намерениями.

( Читать дальше )

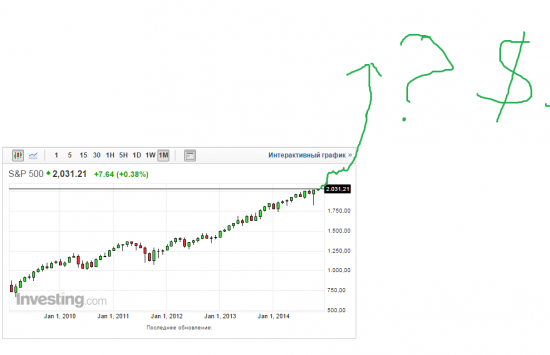

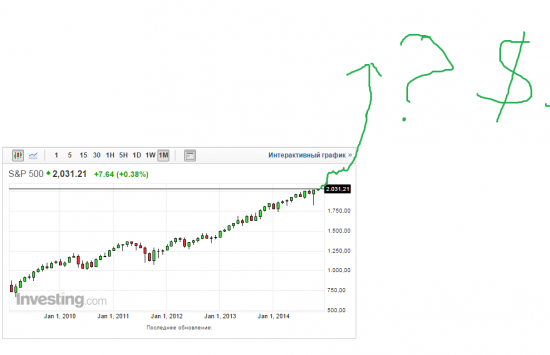

SP500 - самый простой способ разбогатеть?

- 07 ноября 2014, 01:05

- |

В последнее время все обсуждают рубль и наш рынок, а тем временем, SP500 беспощадно ползёт вверх. Он даже не думает останавливаться, например, лично я вижу его на 2200-2500 к маю 2015ого года.

Американский рынок это словно печатный станок для халявных денег. Можно просто покупать, вкладывать, покупать с плечом и всегда будешь в плюсе. Не нужно каких-то мудрёных схем с шортами от 1800, нужно только покупать и всё. Беспроигрышная стратегия.

Американский рынок это словно печатный станок для халявных денег. Можно просто покупать, вкладывать, покупать с плечом и всегда будешь в плюсе. Не нужно каких-то мудрёных схем с шортами от 1800, нужно только покупать и всё. Беспроигрышная стратегия.

экстренное совещание ЦБ сегодня вечером

- 06 ноября 2014, 22:39

- |

Они вершат нашу судьбу.

Горячей пиццы заказали.

А рубль всё ж летит в трубу

«А нам-то что, мы доллар взяли!»

На всё ЦБшное плечо.

Горячей пиццы заказали.

А рубль всё ж летит в трубу

«А нам-то что, мы доллар взяли!»

На всё ЦБшное плечо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал