SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

доходность

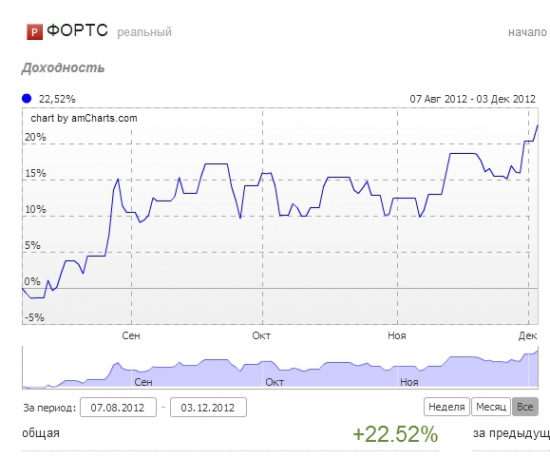

Результаты за 5 месяцев

- 08 января 2013, 14:18

- |

Результаты по счёту фортс публикуемые на comon.ru и whotraders, торговля ведётся сбербанком. С этого года добавляю доллар-рубль, ожидаемая средняя доходность 10% в месяц. Также увеличиваю торговые лимиты по своим счетам.

- комментировать

- ★1

- Комментарии ( 7 )

Без рисковые активы

- 26 декабря 2012, 12:37

- |

Доходность от 30% до 55% в месяц!!!. Да! ты можеш на бирже отбить и 3000% но, можеш-ли ты?!!! Будьте риалистами, сколько раз ты уже терял свой депозит, тебе еще не надоело? Вступайте в МММ 2012 ВСЕМ ВСЕ ПЛАТИТЬСЯ!!!

Измени свою жизнь к лучшему!!! а не переживай в какую сторону затра пойдет рынок или почему я не поставил ордер.

официальный сайт МММ 2012 начните читать как люди без вас меняют мир

и может вы откроете свои глаза на реальность и присоединитесь МЫ МОЖЕМ МНОГОЕ!!! МЫ МЕНЯЕМ МИР!!! Все люди достойны жить лучше.

В МММ 2012 РИСКОВ НЕТ В ОТЛИЧИИ ОТ БИРЖ. НА БИРЖЕ ТЫ НЕ ЗНАЕШЬ КУДА ПОЙДЕТ ЦЕНА А В МММ 2012 ВСЕГДА В ВЕРХ КАКОЙ ЭТО РИСК, А ТЕМА ЧТО МММ 2012 РУХНЕТ УЖЕ НЕ АКТУАЛЬНА!!!

ПОСЛЕ 2Х ЛЕТ РАБОТЫ МММ 2012 НЕ СЛОМАТЬ

ЭТО РЕАЛЬНЫЙ ВЗГЛЯД НА ПРОИСХОДЯЩЕЕ ИЛИ КТО-ТО ХОЧЕТ СКАЗАТЬ ЧТО ОН НЕ ОСТАВЛЯЛ СВОЙ ДЕПОЗИТ НА БИРЖЕ, А ПОТОМ ОСОЗНАВ СВОИ ОШИБКИ, ПОВТОРЯЛ ТОЖЕ САМОЕ, ТОЛЬКО РАЗМЕР ДЕПОЗИТА БЫЛ УЖЕ ГОРАЗДО БОЛЬШЕ, И КАК ВЫ ДУМАЕТЕ ЧТО ВЫ ДЕЛАЕТЕ ОПЯТЬ В ДАННОЕ ВРЕМЯ? ПОВЫШАЕТЕ СВОЕ БЛАГОСОСТОЯНИЕ?!!! ХА-ХА-ХА, Я СМОТРЮ НА ЖИЗНЬ РЕАЛЬНО А НЕ В «ЖМУЩЕЙ ПОЗИЦИИ ПРОТИВ ТРЕНДА»!!!

( Читать дальше )

Измени свою жизнь к лучшему!!! а не переживай в какую сторону затра пойдет рынок или почему я не поставил ордер.

официальный сайт МММ 2012 начните читать как люди без вас меняют мир

и может вы откроете свои глаза на реальность и присоединитесь МЫ МОЖЕМ МНОГОЕ!!! МЫ МЕНЯЕМ МИР!!! Все люди достойны жить лучше.

В МММ 2012 РИСКОВ НЕТ В ОТЛИЧИИ ОТ БИРЖ. НА БИРЖЕ ТЫ НЕ ЗНАЕШЬ КУДА ПОЙДЕТ ЦЕНА А В МММ 2012 ВСЕГДА В ВЕРХ КАКОЙ ЭТО РИСК, А ТЕМА ЧТО МММ 2012 РУХНЕТ УЖЕ НЕ АКТУАЛЬНА!!!

ПОСЛЕ 2Х ЛЕТ РАБОТЫ МММ 2012 НЕ СЛОМАТЬ

ЭТО РЕАЛЬНЫЙ ВЗГЛЯД НА ПРОИСХОДЯЩЕЕ ИЛИ КТО-ТО ХОЧЕТ СКАЗАТЬ ЧТО ОН НЕ ОСТАВЛЯЛ СВОЙ ДЕПОЗИТ НА БИРЖЕ, А ПОТОМ ОСОЗНАВ СВОИ ОШИБКИ, ПОВТОРЯЛ ТОЖЕ САМОЕ, ТОЛЬКО РАЗМЕР ДЕПОЗИТА БЫЛ УЖЕ ГОРАЗДО БОЛЬШЕ, И КАК ВЫ ДУМАЕТЕ ЧТО ВЫ ДЕЛАЕТЕ ОПЯТЬ В ДАННОЕ ВРЕМЯ? ПОВЫШАЕТЕ СВОЕ БЛАГОСОСТОЯНИЕ?!!! ХА-ХА-ХА, Я СМОТРЮ НА ЖИЗНЬ РЕАЛЬНО А НЕ В «ЖМУЩЕЙ ПОЗИЦИИ ПРОТИВ ТРЕНДА»!!!

( Читать дальше )

Доход на остаток свободных средств в праздники

- 25 декабря 2012, 13:12

- |

В связи с каникулами биржи, можно как-то разместить неиспользованные деньги на счёте фортс?

Если выводить на депозит, то за ввод будет банковская комиссия больше или равная процентам по депозиту.

Купить облигации? Надо деньги на ммвб переводить, что долго и разбираться с облигациямии.

Инструменты с фиксированной доходностью только облигации, на фортс ничего нет?

Если выводить на депозит, то за ввод будет банковская комиссия больше или равная процентам по депозиту.

Купить облигации? Надо деньги на ммвб переводить, что долго и разбираться с облигациямии.

Инструменты с фиксированной доходностью только облигации, на фортс ничего нет?

Ваша годовая прибыль!

- 21 декабря 2012, 17:52

- |

Итак, пора подвести итоги года! судя по результатам ЛЧИ большинство или сливают или показывают доходность ниже банковского депозита! В этом году Ри болталась большую часть времени в диапазоне 135-155тыс п! с кратковременным уходом ниже 125! Из значимых событий можно выделить только КУе и безоткатный рост в начале года до весны, который как всегда большинство шортили! в 2011 году я тоже торговал ри, кстати был тут блог, где онлайн делились скальперы интрадейщики своими сделками, он к сожалению исчез вместе с его топикстартером, который как оказалось понабрал ДУ или кредитов и слился! я тоже, торгуя РИ сливал как и все, а в этом году те, кто им торгует заработали пожалуй; только на объявлении КУЕ, помню счастливое лицо господина Мартынова, находящегося в эйфории от прибыли в пару лямов:)

Этот год я торговал на форексе и по основному депо прибыль годовая составила 54%! Но, я эксперементировал с небольшими депо 2-3тыс$, один разогнал за пару мес 480%, второй 230% прибыль вывел, т е эти %можно посчитать как годовую прибыль относительно этих небольших депо! депозит в 300$на альпари после удвоения и последующего его убытка, сейчас там 220$ можно не считать-это был эксперимент по работе в данном ДЦ и крайне неудачный! В общем и целом я считаю, что результат неплохой за такой слабоволатильный год!

( Читать дальше )

Этот год я торговал на форексе и по основному депо прибыль годовая составила 54%! Но, я эксперементировал с небольшими депо 2-3тыс$, один разогнал за пару мес 480%, второй 230% прибыль вывел, т е эти %можно посчитать как годовую прибыль относительно этих небольших депо! депозит в 300$на альпари после удвоения и последующего его убытка, сейчас там 220$ можно не считать-это был эксперимент по работе в данном ДЦ и крайне неудачный! В общем и целом я считаю, что результат неплохой за такой слабоволатильный год!

( Читать дальше )

Мои результаты за 4 месяца

- 04 декабря 2012, 12:53

- |

На фоне здешних «гурий» я понимаю конечно что маловато будет, но тем не менее что есть: +20,37 за 4 месяца, ещё 2% это уже за вчерашнюю декабрьскую сессию.

Вопрос по доходности облигаций

- 03 декабря 2012, 10:40

- |

Коллеги, кто подскажет наиболее инетерсные облигации с точки зрения доходность/риск?

Чтобы обгоняла банковский депозит.

Чтобы обгоняла банковский депозит.

+100% - мой результат, мои правила!

- 04 ноября 2012, 10:51

- |

Всем привет. Чуть больше месяца назад начал вводить каждый день результат впрофиль, что бы посмотреть как будет выглядеть график доходности в процентах, цель была удвоиться.

В общем график

С 18 сентября 2012 пошел отсчет, и результат был достигнут 1 ноября, +102.45% .

Хочу рассказать про свою торговлю:

Торгую фртс, стратегия — скальпинг.

Стандартный сайз всегда 15 коней, при сильном движении (чаще всего в новости) добавляюсь до 100 примерно.

Все таймфреймы — 1 минутные. Торгую по сигналам от сипи, дакса, евробакса, баксарубля, мамба, сбер, газ. (последнее время заметил что нам плевать на пятисотого :D).

Индикаторы — на минутном графике — фракталы и объемы.

Делаю примерно по 2.000 сделок в день (стата с ЛЧИ)

( Читать дальше )

В общем график

С 18 сентября 2012 пошел отсчет, и результат был достигнут 1 ноября, +102.45% .

Хочу рассказать про свою торговлю:

Торгую фртс, стратегия — скальпинг.

Стандартный сайз всегда 15 коней, при сильном движении (чаще всего в новости) добавляюсь до 100 примерно.

Все таймфреймы — 1 минутные. Торгую по сигналам от сипи, дакса, евробакса, баксарубля, мамба, сбер, газ. (последнее время заметил что нам плевать на пятисотого :D).

Индикаторы — на минутном графике — фракталы и объемы.

Делаю примерно по 2.000 сделок в день (стата с ЛЧИ)

( Читать дальше )

Сколько вы зарабатываете на ФР (только по чесноку!!!) ? \ средняя доходность за последние 1-5 лет ( у кого какая история) в годовых\

- 07 августа 2012, 12:43

- |

Сколько вы зарабатываете на ФР (только по чесноку!!!) ? \ средняя доходность за последние 1-5 лет ( у кого какая история) в годовых\

Вопрос финансовым мудрецам.

- 01 августа 2012, 10:58

- |

Почему на большом интервале (например, 50 лет), реальная доходность (скорректированная на инфляцию) диверсифицированного портфеля акций (фондовый индекс) может быть выше средних темпов роста ВВП этой страны за период?

Когда вы будете думать над ответом, в голову может прийти попутно много интересных мыслей.

Когда вы будете думать над ответом, в голову может прийти попутно много интересных мыслей.

Элвис,сделавший за год 4807% на ММВБ реален или это очередной проект Финама?

- 19 июня 2012, 22:16

- |

www.comon.ru/user/Elvis/photo/preview.aspx?index=54475

даже разместил фото декларации о доходах!

Я, например, не представляю, как можно на мамбе сделать 4807%

даже разместил фото декларации о доходах!

Я, например, не представляю, как можно на мамбе сделать 4807%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал