доходность

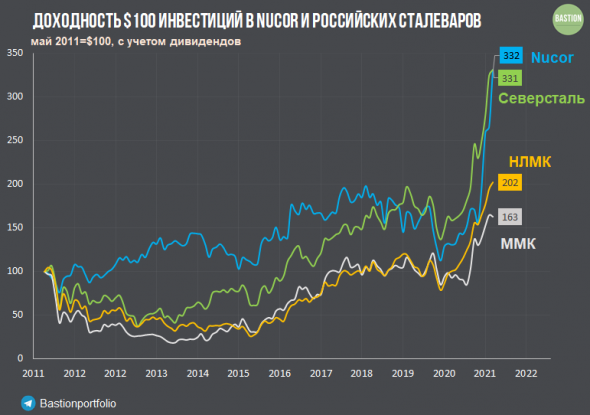

Доходность акций российских сталеваров против Nucor

- 01 июня 2021, 17:36

- |

После вчерашней речи Белоусова появилась идея сравнить долгосрочную доходность акций крупнейшего сталевара США Nucor c ММК, НЛМК, и Северсталью.

Среднегодовая доходность с учетом дивидендов за 10 лет (в $):

Nucor 12.7%

Северсталь 12.7%

НЛМК 7.3%

ММК 5%

Риск (месячное стандартное отклонение):

Nucor 8.5%

Северсталь 12.7%

НЛМК 10.3%

ММК 12.1%

Риск (max падение акций за 12 месяцев, $):

Nucor -36.1%

Северсталь -44.1%

НЛМК -57.1%

ММК -69.6%

Коэффициент Шарпа:

Nucor 0.42

Северсталь 0.34

НЛМК 0.20

ММК 0.11

Последние 10 лет охватывают полный цикл в отрасли — окончание бума в ценах на сталь в 2011 году, последующую депрессию, восстановление и новую эйфорию в 2020-2021 годах. За этот период акции американского производителя выглядели лучше не только по доходности, но и с точки зрения риска.

- комментировать

- Комментарии ( 1 )

Доходность на акцию Акрона составит примерно 0,5% - Промсвязьбанк

- 01 июня 2021, 11:18

- |

Акционеры Акрона на годовом собрании одобрили выплату дивидендов в размере 30 рублей на акцию по итогам 2020 года, сообщила компания. Всего на выплаты будет направлено 1,22 млрд рублей.

Последний день торгов с дивидендами – 4 июня, доходность – примерно 0,5%. Оцениваем данную новость нейтрально.Промсвязьбанк

Обзор фичи будущей версии Investbook 2021.5

- 27 мая 2021, 23:38

- |

1. Таблица "Срочный рынок" отображает доходность (вариационную маржу) по каждому контракту за каждый день владения.

2. Таблица "Портфель" отображает суммированную вариационную маржу по каждому срочному контракту, например доход по Si-3.21 = итого 1000 руб, Si-6.21 = итого 500 руб без разбивки по дням, с учетом текущей котировки.

В версии 2021.5 добавляется новая таблица «Портфель трейдера», которая будет отображает прибыль, полученную по группе контрактов, например всех фьючерсов и опционов Si с любой датой экспирации.

Таблица показывает итоговую прибыль и полезна, если вы:

— используете опционные стратегии, например стрэддл, стрэнгл и др., составленные из нескольких контрактов одной группы;

— переносите позицию из экспирируемого контракта в следующий контракт, например из Si-6.21 в Si-9.21;

( Читать дальше )

Снижение водности повлияло на прибыль РусГидро - Финам

- 27 мая 2021, 17:23

- |

Несмотря на то, что в первом полугодии мы, скорее всего, будем наблюдать сокращение показателей прибыли, по итогам года «РусГидро» по прогнозам выйдет на рекордную прибыль около 56 млрд рублей, по нашим оценкам, и свыше 60 млрд рублей, согласно консенсусу Bloomberg. Ключевой фактор роста – это сокращение обесценений по активам в сравнении с 2020 годом на фоне отсутствия крупных вводов (в прошлом году списания составили около 27 млрд рублей).

Эффект роста прибыли проявится уже в годовой отчетности, поскольку списания обычно отражаются в 4-м квартале. Скорректированная прибыль, по нашим оценкам, снизится на 11% из-за пониженной водности до 54 млрд рублей, но хорошая новость в том, что компания платит дивиденды по отчетной прибыли.

Менеджмент также скоро должен анонсировать размер дивидендов за 2020 год. Сюрпризов относительно объема выплат быть не должно: исходя из дивидендной политики DPS 2020 ожидается на рекордном уровне 0,053 руб. (+49% г/г) с доходностью 6,5%. В следующем году доходность может вырасти до ~8% за счет повышения отчетной прибыли.Малых Наталия

Наша текущая рекомендация по акциям HYDR «Покупать» с целевой ценой 1,09 рубля предполагает потенциал 33% без учета дивидендов.

ГК «Финам»

Риск навеса акций ВТБ сохраняется - Альфа-Банк

- 27 мая 2021, 16:30

- |

В целом, результаты говорят о том, что ВТБ по-прежнему на пути к своим целевым показателям на 2021 год (250-270 млрд руб. чистой прибыли), что оказывает поддержку акциям банка. Акции ВТБ снизились на 13% в сравнении со своими максимумами 5 мая (против роста индекса Московской биржи на 4% и бумаг SBER RX на 1%) на фоне размещения 9,1% акций на прошлой неделе. Сейчас акции отыграли часть своих потерь, но все еще не выглядят дорогостоящими при коэффициентах 0,52x P/TBV 2021П (что соответствует дисконту на уровне 20% к среднему коэффициенту за последние два года) и 3,5x P/E при ROAE на уровне примерно 14% (16% ROATE) и дивидендной доходности на уровне примерно 11%. Последняя, тем не менее, зависит от уровня коэффициента достаточности капитала – Н20 составил 11,7% на конец апреля, по словам финансового директора ВТБ, что указывает на весьма низкую подушку безопасности при минимальных требованиях регулятора на уровне 11,5%. В то же время отметим, что риск навеса акций сохраняется, учитывая, что рынку чуть позже могут быть предложены еще 5,7% акций ВТБ (сейчас принадлежащих дочерним структурам Банка Открытие), согласно недавним публикациям в СМИ.Кипнис Евгений

«Альфа-Банк»

Сильные финансовые результаты Лукойла превзошли прогнозы - Атон

- 26 мая 2021, 17:39

- |

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Мы подтверждаем наш долгосрочный позитивный взгляд на «ЛУКОЙЛ», как на одну из лучших акций стоимости. Завтра группа проведет телеконференцию, в ходе которой мы сосредоточимся на производственном прогнозе на 2021 год, а также на ключевых показателях динамики сегмента переработки и сбыта.Бутко Анна

Федорова Мария

ИК «Атон»

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

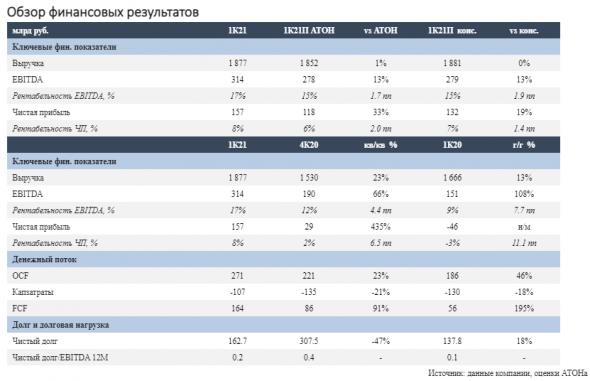

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

Лукойл отчитался лучше ожиданий - Финам

- 26 мая 2021, 17:28

- |

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

В целом отчётность можно оценить как положительную. Ключевые финансовые показатели оказались существенно выше прогнозов. Кроме того, «ЛУКОЙЛ» в очередной раз доказал свою способность генерировать сильный свободный денежный поток. За счёт этого за квартал компания заработала 211 руб. дивидендов на акцию, что соответствует 3,5% доходности.Кауфман Сергей

На данный момент наша рекомендация по акциям «ЛУКОЙЛА» находится на пересмотре.

ИГ «Финам»

Башнефть временно потеряла статус дивидендной фишки - Промсвязьбанк

- 26 мая 2021, 11:41

- |

Совет директоров Башнефти рекомендовал годовому собранию акционеров направить на выплату дивидендов за 2020 год 2,979 млн рублей — 0,1 рубля на каждую привилегированную акцию, говорится в сообщении компании. «Не распределять чистую прибыль общества по итогам деятельности в 2020 году в связи с ее отсутствием. Распределить часть прибыли общества из нераспределенной прибыли прошлых лет, накопленной по состоянию на 31.12.2020. Не объявлять дивиденды по обыкновенным акциям общества по результатам 2020 года», — говорится в сообщении.

В связи с получением убытка по итогам 2020 г. компания снизила выплаты по привилегированным акциям до минимально возможных в рамках дивполитики. Последний день торгов с дивидендами — 12 июля, доходность околонулевая. Башнефть временно потеряла статус дивидендной фишки.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал