SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

доходность

Подтверждение факта дивидендных выплат благоприятно для котировок Газпрома - Sberbank CIB

- 15 апреля 2020, 17:32

- |

Правление «Газпрома» одобрило дивиденды за 2019 год в размере 15,2 руб. на акцию в качестве рекомендацию совету директоров. Об этом вчера сообщила сама компания. Отмечается, что совокупные выплаты составят 361 млрд руб., это соответствует 30% чистой прибыли за 2019 год.

В соответствии с дивидендной политикой компания должна распределить в виде дивидендов не менее 30% скорректированной чистой прибыли за 2019 год. Мы ожидаем, что совет директоров рассмотрит вопрос о дивидендах ближе к дате публикации результатов за 2019 год по МСФО (в конце апреля). В ходе «дня инвестора» менеджмент дал понять, что не намерен в полной мере корректировать чистую прибыль за 2019 год с учетом однократных статей. На тот момент это предполагало сохранение дивидендов на уровне предыдущего года — около 16-17 руб. на акцию, тогда как полная корректировка показателя чистой прибыли, по нашим оценкам, дала бы дивиденды в размере 14 руб. на акцию.

( Читать дальше )

Заявленные дивиденды на акцию подразумевают доходность 8% с учетом текущей цены акций, хотя размер выплат на акцию будет на 8% ниже, чем за 2018 год. Это близко к нашим оценкам, и мы полагаем, что в сложившихся на рынке условиях подтверждение факта выплат благоприятно для котировок акций Газпрома.Sberbank CIB

В соответствии с дивидендной политикой компания должна распределить в виде дивидендов не менее 30% скорректированной чистой прибыли за 2019 год. Мы ожидаем, что совет директоров рассмотрит вопрос о дивидендах ближе к дате публикации результатов за 2019 год по МСФО (в конце апреля). В ходе «дня инвестора» менеджмент дал понять, что не намерен в полной мере корректировать чистую прибыль за 2019 год с учетом однократных статей. На тот момент это предполагало сохранение дивидендов на уровне предыдущего года — около 16-17 руб. на акцию, тогда как полная корректировка показателя чистой прибыли, по нашим оценкам, дала бы дивиденды в размере 14 руб. на акцию.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сургутнефтегаз и дивиденды

- 11 апреля 2020, 13:40

- |

Посчитал доходность от вложений в префы

Все расчеты в долларах.

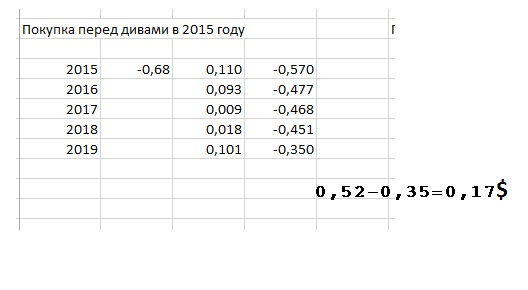

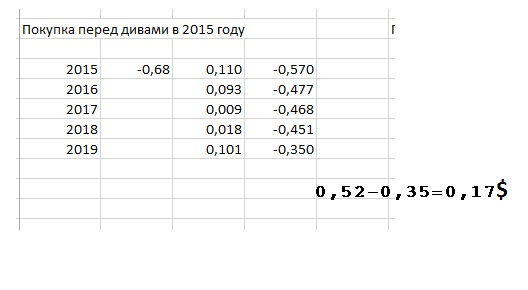

Если вложить деньги в 2015 году перед дивами, то на сегодняшний момент имеем примерно 25% за 5 лет

Т.е вы вчера продаете акции за 52цента и что вы имеете?

А имеете вы 17 центов на вложенные 68 центов в 2015 году.

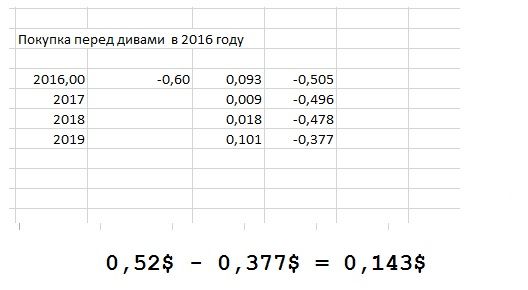

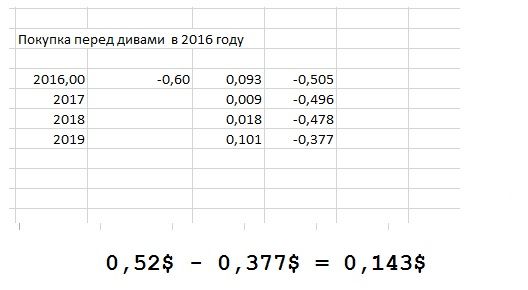

Если вы вложили в 2016

( Читать дальше )

Все расчеты в долларах.

Если вложить деньги в 2015 году перед дивами, то на сегодняшний момент имеем примерно 25% за 5 лет

Т.е вы вчера продаете акции за 52цента и что вы имеете?

А имеете вы 17 центов на вложенные 68 центов в 2015 году.

Если вы вложили в 2016

( Читать дальше )

Вечерний обзор за 08.04.2020г. - инвестиционный портфель акций ММВБ. Обзор позиций. Итоги дня.

- 08 апреля 2020, 21:41

- |

Друзья, всем привет!

По итогам торговой сессии на фондовом рынке Московской биржи индекс Мосбиржи вырос на 1,34% до 2670,12 п. Индекс РТС вырос на 1,35% до 1114,60 п. Нефть марки Brent также показывает положительную динамику и на данный момент торгуется на отметке 32,30 плюс +1,35%. Позитивные настроения участников рынка на фоне неразрешенных разногласий между участниками нефтяного конфликта и отсутствия каких-либо действенных мер по борьбе с пандемией, вызывают опасения. Надолго ли хватит этого позитива?

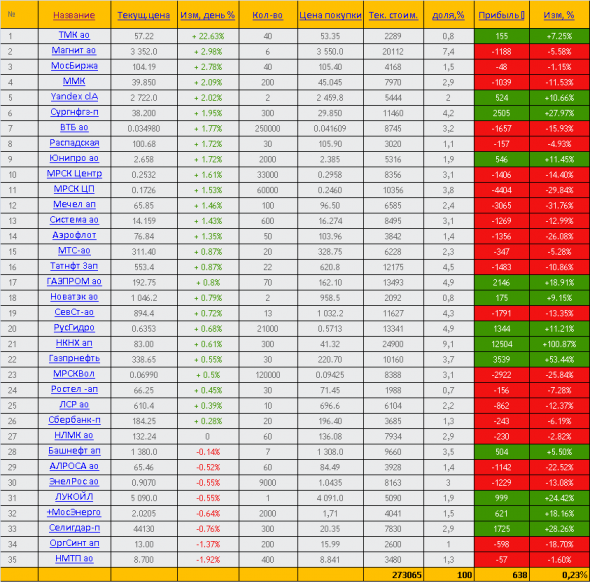

Динамика моего инвестиционного портфеля за 08 апреля 2020 года

Лидеры дня: ТМК +22,63%; Магнит +2,98%; Мосбиржа +2,78%;

Аутсайдеры дня: НМТП -1,92%; Казаньоргсинтез ап — 1,37%; Селигдар ап — 0,76%.

( Читать дальше )

У акций Алроса есть хороший потенциал роста - Финам

- 08 апреля 2020, 17:08

- |

В последнее время ситуация в мировой экономике и на рынке алмазов в частности сложилась достаточно непростая ситуация, сказавшаяся в том числе на снижении интереса к акциям «АЛРОСА», тем не менее бумаги сохраняют потенцил роста. Такое мнение высказали эксперты в ходе онлайн-конференции Finam.ru «Российский рынок акций — жизнь после кризиса».

По мнению Алексея Чичикина, эксперта ГК «ФИНАМ», анализ динамики последних отчетностей компании, говорит о том, что фундаментально потенциальная доходность акций «АЛРОСА» составляет порядка 50% к текущим котировкам. Однако, с точки зрения технического анализа, сигнал на разворот графика «АЛРОСА» пока в стадии формирования.

Перспективной компанию считает и Виктор Марков, старший аналитик ИК «Церих Кэпитал Менеджмент», но отмечает, что основной ее проблемой является развитие сектора искусственных алмазов. К примеру, определить в украшении натуральный алмаз от искусственного, достаточно сложно. При этом искусственные алмазы дешевле. В дальнейшем все будет зависеть от приоритетов потребители. Технически акции «АЛРОСА» достигли сильной поддержки, около 51 руб. Можно ожидать продолжения отскока до 70 руб.

Дмитрий Гизатуллин, автор стратегии Comon.ru, также полагает, что перспектива роста у акций «АЛРОСА» есть. Обычно рынок алмазов более устойчивый к потрясениям, но в этот раз спрос провалился и здесь. Курс рубля сглаживает провал цен. Были сообщения что гохран России может выступить покупателем в сложные времена. Пока восстановление котировок видится в среднесрочной перспективе вместе со всем рынком. Позитивный момент в том, что бюджет Якутии всегда очень рассчитывает на дивиденды этой компании.

По мнению Алексея Чичикина, эксперта ГК «ФИНАМ», анализ динамики последних отчетностей компании, говорит о том, что фундаментально потенциальная доходность акций «АЛРОСА» составляет порядка 50% к текущим котировкам. Однако, с точки зрения технического анализа, сигнал на разворот графика «АЛРОСА» пока в стадии формирования.

Перспективной компанию считает и Виктор Марков, старший аналитик ИК «Церих Кэпитал Менеджмент», но отмечает, что основной ее проблемой является развитие сектора искусственных алмазов. К примеру, определить в украшении натуральный алмаз от искусственного, достаточно сложно. При этом искусственные алмазы дешевле. В дальнейшем все будет зависеть от приоритетов потребители. Технически акции «АЛРОСА» достигли сильной поддержки, около 51 руб. Можно ожидать продолжения отскока до 70 руб.

Дмитрий Гизатуллин, автор стратегии Comon.ru, также полагает, что перспектива роста у акций «АЛРОСА» есть. Обычно рынок алмазов более устойчивый к потрясениям, но в этот раз спрос провалился и здесь. Курс рубля сглаживает провал цен. Были сообщения что гохран России может выступить покупателем в сложные времена. Пока восстановление котировок видится в среднесрочной перспективе вместе со всем рынком. Позитивный момент в том, что бюджет Якутии всегда очень рассчитывает на дивиденды этой компании.

Норникель остается интересной дивидендной идеей - Фридом Финанс

- 07 апреля 2020, 23:06

- |

ГМК «Норникель» в настоящее время одна из самых дивидендных компаний. Доходность за год составляет около 10%. Рентабельность EBITDA превышает 50%, уровень долговой нагрузки менее 1х EBITDA позволяет выплачивать дивиденд. Риск отмены дивиденда нам представляется низким, дивиденд ГМК очень важен для RusAl. В прошлом году компании очень помог рост цен на палладий, цена на который за 7 месяцев удвоилась. Причем, котировки этого металла быстро восстановились после обвала в марте, сейчас цены около $2200 / унцию. Палладий стал ключевым сегментом для компании.

ИК «Фридом Финанс»

Мы полагаем, что в 2020 году продажи никеля в консервативном сценарии составят $2800-3000 млн, меди – $2600-2800 млн. Драйверов для снижения рентабельности производства в ближайшее время не просматривается. Бумаги ГМК, по прежнему, одни из лучших долгосрочных идей, крупные инвестдома не пересматривали рекомендации по ним. Наша рекомендация — «держать», цель – 20000 рублей за акцию.Ващенко Георгий

ИК «Фридом Финанс»

Резервирование повлияло на прибыль Сбербанка в марте - Финам

- 07 апреля 2020, 22:55

- |

«Сбербанк» выпустил неплохие результаты по РСБУ за март и 1 квартал 2020 года. По итогам 1 квартала прибыль составила 219 млрд руб., что сопоставимо с результатом 1К 2019. В марте чистая прибыль сократилась на 16% до 62 млрд руб. на фоне резкого увеличения резервирования по кредитам. Отчисления в резервы взлетели в 16х раз в сравнении с мартом 2019 года почти до 110 млрд руб., отражая обесценение рубля и ожидания роста просрочки по кредитам, но добавим, что на конец марта соотношение резервов к проблемным активам было довольно высоким, 2,9х и дополнительное резервирование по валютным кредитам компенсируется положительной балансовой переоценкой в составе доходов от трейдинга. Суммарные доходы от балансовой переоценки и трейдинга составили 70 млрд руб. в марте и 122 млрд руб. с начала года.

По итогам года мы ожидаем повышения стоимости риска от низкой базы прошлого года, но темпы роста резервирования вероятно пойдут на спад с конца 2 квартала при сценарии восстановления цен на энергоносители, укрепления рубля и существенного ослабления карантина.

( Читать дальше )

По итогам года мы ожидаем повышения стоимости риска от низкой базы прошлого года, но темпы роста резервирования вероятно пойдут на спад с конца 2 квартала при сценарии восстановления цен на энергоносители, укрепления рубля и существенного ослабления карантина.

( Читать дальше )

Экономика повлияла на прогноз по акциям банка Санкт-Петербург - Финам

- 07 апреля 2020, 22:46

- |

Банк «Санкт-Петербург» — это частный банк, который входит в число 20 крупнейших российских банков по объему активов. Под зарубежные санкции не попал.

Мы рекомендуем «Держать» акции BSPB, но понижаем целевую цену.

Годовой отчет по МСФО раскрыл снижение прибыли акционеров на 12%, до 7,9 млрд руб., под влиянием убытка от трейдинга в размере 0,7 млрд руб. в сравнении с доходом 4 млрд руб. годом ранее. В остальном мы считаем результаты положительными: доходы от кредитования выросли на 17%, комиссии — на 29%. Достаточность капитала 1-го уровня по зарубежным стандартам повысилась до 13,76%, с 13,40% на начало года.

Прогноз по дивиденду за 2019 год — 3,3 руб. на акцию с текущей доходностью 7,7% при выплате 20% прибыли по МСФО. Это на 15% ниже DPS 2019 года, но мы видим возможность проведения 3-го раунда выкупа акций.

ГК «Финам»

Мы рекомендуем «Держать» акции BSPB, но понижаем целевую цену.

Годовой отчет по МСФО раскрыл снижение прибыли акционеров на 12%, до 7,9 млрд руб., под влиянием убытка от трейдинга в размере 0,7 млрд руб. в сравнении с доходом 4 млрд руб. годом ранее. В остальном мы считаем результаты положительными: доходы от кредитования выросли на 17%, комиссии — на 29%. Достаточность капитала 1-го уровня по зарубежным стандартам повысилась до 13,76%, с 13,40% на начало года.

Прогноз по дивиденду за 2019 год — 3,3 руб. на акцию с текущей доходностью 7,7% при выплате 20% прибыли по МСФО. Это на 15% ниже DPS 2019 года, но мы видим возможность проведения 3-го раунда выкупа акций.

Экономический спад неблагоприятно повлияет на результаты кредитования 2–3-го кварталов со снижением спроса на займы, увеличением просрочки и резервирования, но мы смотрим на это как на временный спад. На позитивной стороне это усилит консолидацию отрасли, позволив крупным устойчивым игрокам с высоким уровнем цифровизации расширить свое присутствие на рынке. Клиенты Банка СПб проводили в 2019 году свыше 80% операций онлайн, доля продаж продуктов по онлайн-каналам выросла на 16 п. п., до 58%.Малых Наталия

ГК «Финам»

МРСК Волги - отраслевые тренды повлияли на цель - Финам

- 06 апреля 2020, 18:27

- |

«МРСК Волги» — сетевая компания, охватывающая 7 регионов общей площадью 403,5 тыс. кв. км и численностью населения 12,5 млн чел. Основной бизнес — передача электроэнергии. Основной акционер с долей ~68% — «Россети».

Мы сохраняем рекомендацию «Держать». Отчет по МСФО за 2019 год отразил снижение прибыли и рентабельности в прошлом году в основном под влиянием сокращения показателей отпуска и увеличения кредитного портфеля. Уменьшение полезного отпуска за год почти на 3% привело к снижению выручки от передачи на 0,2% и прибыли на 31%, до 3,9 млрд руб. В этом году ожидаем продолжения тренда вследствие теплой зимы, карантина, высокого CAPEX и пока не готовы рекомендовать «Покупать».

Чистый долг 5,1 млрд руб., или 0,5х EBITDA, мы считаем комфортным уровнем. МРСК выплатила промежуточные дивиденды за 9м 2019 в январе в размере 0,0054 руб. на акцию. Доходность на дату закрытия реестра составила 6,0%.

ГК «Финам»

Мы сохраняем рекомендацию «Держать». Отчет по МСФО за 2019 год отразил снижение прибыли и рентабельности в прошлом году в основном под влиянием сокращения показателей отпуска и увеличения кредитного портфеля. Уменьшение полезного отпуска за год почти на 3% привело к снижению выручки от передачи на 0,2% и прибыли на 31%, до 3,9 млрд руб. В этом году ожидаем продолжения тренда вследствие теплой зимы, карантина, высокого CAPEX и пока не готовы рекомендовать «Покупать».

Чистый долг 5,1 млрд руб., или 0,5х EBITDA, мы считаем комфортным уровнем. МРСК выплатила промежуточные дивиденды за 9м 2019 в январе в размере 0,0054 руб. на акцию. Доходность на дату закрытия реестра составила 6,0%.

В сравнении с электросетевым комплексом акции оцениваются довольно консервативно, транслируя дисконт к аналогам свыше 44%. Сейчас восприятие в основном определяется уменьшением полезного отпуска, ожиданиями снижения прибыли и денежного потока, но эти факторы цикличны и впоследствии можно ожидать восстановления финансовых показателей и возврата к привлекательным дивидендным платежам. Мы сохраняем интерес к эмитенту в долгосрочной перспективе.Малых Наталия

ГК «Финам»

Medtronic сохраняет потенциал роста на текущий год - Финам

- 03 апреля 2020, 15:32

- |

Бренд Medtronic, благодаря своей величине и качеству продукции, общеизвестен в медицинской среде и пользуется уважением врачей, что крайне важно на рынке медицинской техники, входные барьеры на который очень высоки.

Компания регулярно радует инвесторов позитивными известиями относительно своих технологических новинок, предвещающих потоки выручки в среднесрочной и долгосрочной перспективе.

Акции Medtronic ранее в этом месяце приближались к указанному нами целевому уровню и демонстрировали доходность за период с нашего последнего обновления рекомендации (в ноябре) в размере 9,2%.

ГК «Финам»

Компания регулярно радует инвесторов позитивными известиями относительно своих технологических новинок, предвещающих потоки выручки в среднесрочной и долгосрочной перспективе.

Акции Medtronic ранее в этом месяце приближались к указанному нами целевому уровню и демонстрировали доходность за период с нашего последнего обновления рекомендации (в ноябре) в размере 9,2%.

Опубликованный отчет Medtronic за третий фискальный квартал мы оцениваем позитивно и по-прежнему считаем акции компании недооцененными с фундаментальной точки зрения.Саидова Зарина

Мы сохраняем по акциям Medtronic рекомендацию «Покупать».

ГК «Финам»

Акции Cisco Systems привлекательны для вложений - Финам

- 02 апреля 2020, 17:16

- |

Cisco Systems — гигант хай-тека, один из ведущих в мире разработчиков и производителей сетевого оборудования, базирующийся в Калифорнии.

Наряду с сетевым и телекоммуникационным оборудованием Cisco специализируется на таких направлениях высоких технологий, как интернет вещей (IoT), безопасность доменов и управление затратами предприятий на энергоресурсы с помощью ИТ.

Акции Cisco Systems за прошлый год значительно отставали по доходности от американского рынка в целом, что было неоправданно с фундаментальной точки зрения, и в этом году бумага растеряла чуть меньше, чем рынок в целом, из-за эпидемии коронавируса.

Компания уверенно сохраняет лидирующие позиции в рыночных сегментах по всем ключевым направлениям деятельности в глобальном масштабе, и господству Cisco в своих сегментах на данном этапе по-прежнему ничто не угрожает.

ГК «Финам»

Наряду с сетевым и телекоммуникационным оборудованием Cisco специализируется на таких направлениях высоких технологий, как интернет вещей (IoT), безопасность доменов и управление затратами предприятий на энергоресурсы с помощью ИТ.

Акции Cisco Systems за прошлый год значительно отставали по доходности от американского рынка в целом, что было неоправданно с фундаментальной точки зрения, и в этом году бумага растеряла чуть меньше, чем рынок в целом, из-за эпидемии коронавируса.

Компания уверенно сохраняет лидирующие позиции в рыночных сегментах по всем ключевым направлениям деятельности в глобальном масштабе, и господству Cisco в своих сегментах на данном этапе по-прежнему ничто не угрожает.

Мы сохраняем по акциям Cisco Systems рейтинг «Покупать».Саидова Зарина

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал