доходы

Росстат зафиксировал резкий рост реальных доходов россиян

- 17 октября 2019, 20:43

- |

По итогам первого полугодия реальные доходы россиян сокращались, согласно пересмотренной оценке, на 1,2%. Согласно первоначальным расчетам Росстата, показатель за шесть месяцев снижался на 1,3%. В первом квартале падение реальных доходов составило 2,5%, во втором — 0,1%;

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Фондовый рынок — место для избранных?

- 30 июня 2019, 23:21

- |

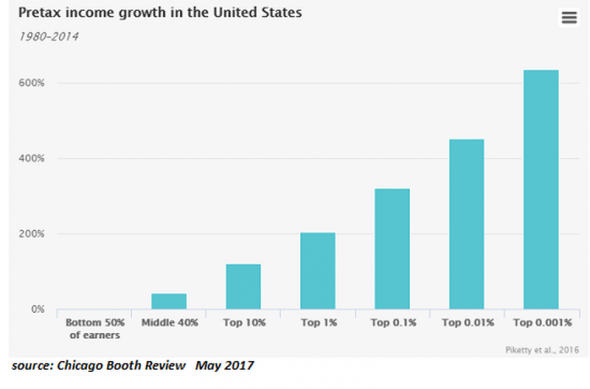

Немного рефлексии на тему печальной статистики из этой статьи на ZeroHedge о росте экономического неравенства в США. Автор рассматривает проблему среднего класса в Штатах (о которой много писали все последнее десятилетие), но затрагивается и вопрос вовлеченности простых людей в процессы, происходящие на финансовых рынках.

Суть заключается в значительной дифференциации американского общества по уровню благосостояния. Начиная с 1980-х годов доходы 10% богатейших домохозяйств увеличивались темпами значительно превышающими средние по экономике:

(Рост доходов американских граждан до налогообложения за последние четыре десятилетия оказался наибольшим у людей с максимальным уровнем благосостояния (Top 0,1–0,001%))

Причем наибольшую силу это расхождение начало набирать во времена расцвета финансовых рыков и глобализации в начале 2000-х. Так, доля рабочей силы в общенациональном доходе упала с 66% в 2001 до 60% в настоящее время:

( Читать дальше )

Экономика страны замедлилась после рывка в феврале

- 19 апреля 2019, 10:42

- |

Темпы роста розничной торговли умеренно снизились. Согласно данным Росстата, в марте рост оборота розничной торговли замедлился до 1,6% (здесь и далее – год к году) с 2% в феврале. Этот результат оказался немного лучше ожиданий участников рынка (консенсус-прогноз Интерфакса предполагал рост в размере 1,5%) и выше нашей оценки (0,9%). В номинальном выражении в марте оборот в рознице составил 2,67 трлн руб.

Реальные располагаемые доходы населения сократились. Как мы уже писали, в марте темпы роста промышленного производства уменьшились до 1,2% с 4,1% месяцем ранее в результате торможения в обрабатывающем секторе и в секторе обеспечения электроэнергией, газом и паром. Грузооборот транспорта в марте прибавил 1,9% после роста на такую же величину в феврале. При этом перевозки по железной дороге увеличились на 3%, а объемы трубопроводного транспорта – только на 0,6%. Объем строительных работ стал больше на 0,2% после роста на 0,3% в феврале, но объемы ввода жилья увеличились в марте на 0,6% по сравнению с падением на 2,2% в предыдущем месяце. Платные услуги населению сократились на 0,3% после февральского роста на 2,3%. Производство сельскохозяйственной продукции в марте выросло на 1,5% после плюс 1% месяцем ранее.

( Читать дальше )

Когнитивный диссонанс лоу-мидл класса

- 28 марта 2019, 16:18

- |

Это болезненное состояние часто проявляется у молодых посетителей СЛ, родившихся в России и желающих своей родной стране какой-нибудь jопы. Их можно понять. У них скромный доход и скромные сбережения Они не потянут или не хотят тянуть ипотеку. А купить квартиру хочется. Но она остается недоступной мечтой. Чтобы ее купить, цены должны упасть не на 5-10%%, а на 50% или еще лучше на 90%! И тут в головах бесквартирного лоу-мидл класса возникает конфликт двух представлений:

С одной стороны, чем сильнее будет страна и сильнее экономика, тем больше будет шансов заработать на квартиру и достойную жизнь. С другой стороны, если в стране наступит jопа, то существующих сбережений хватит на квартиру и достойную (по сравнению с другими) жизнь. Так чего же пожелать стране? Да тут и думать нечего! Всё просто - нужна jопа, чтобы цены снизились до уровня покупательской способности лоу-мидл класса. И все будет зашибись!

Последствия этого диссонанса бы наблюдаем каждый день в постах и комментах — люди живут в России и осознанно желают ей проблем. Причем, чем беднее человек, тем больших проблем он желает своей родной стране.

Аэрофлот планирует увеличить долю неавиационных доходов

- 18 марта 2019, 10:53

- |

Доля платных услуг будет увеличена до 20% от выручки. В пятницу гендиректор Аэрофлота Виталий Савельев сообщил на пресс-конференции для СМИ о том, что компания планирует увеличить долю дополнительных платных услуг в выручке до 20%. Планируется ввести ряд платных услуг для пассажиров.

В 2018 г. динамика некоторых дополнительных статей доходов была хуже динамики совокупной выручки. К дополнительным доходам компания относит платежи партнеров по программе премирования пассажиров «Аэрофлот- бонус», продажу услуг авиакомпании (за сверхнормативный багаж, выбор места на борту и др.) и продажу услуг партнеров компании (в том числе страховки, отели, аренда авто), платную еду на борту, рекламу, продажу на борту доступа в интернет. В прошлом году динамика ряда статей доходов была хуже динамики совокупной выручки. Так, при росте совокупной выручки на 15% год к году доходы от продажи товаров на борту снизились на 9%, а доходы от реализации ботового питания – на 5%.

( Читать дальше )

Как Apple диверсифицирует свои доходы

- 01 марта 2019, 16:41

- |

В первом квартале финансового 2019 года у Apple сократились выручка (на 4,5%) и чистая прибыль (на 0,45%). Показатели упали из-за слабых продаж iPhone. Аналитики The Wall Street Journal считают, что это знак — компании стоит сосредоточиться на развитии сервисов. Инвестиции в развитие приложений и кадровые перестановки показывают, что Apple, возможно, уже пошла по этому пути.

На чем зарабатывает Apple?

Бизнес Apple состоит из двух основных сегментов:

Продукты — продажа iPhone, ноутбуков Mac, планшетов iPad, продуктов для дома и аксессуаров. Выручка компании от продажи продуктов за октябрь—декабрь 2018 г. составила $73,4 млрд — 87% от всех доходов Apple. Прибыль сегмента равнялась $25,2 млрд, то есть его маржинальность — отношение прибыли к выручке — примерно 34,3%.

Услуги — платные подписки на iCloud, App Store, Apple Music, Apple Pay, цифровой контент iTunes, iBooks, AppleCare и другие сервисы. За октябрь—декабрь 2018 г. выручка Apple от услуг составила $10,9 млрд, то есть 13% всех доходов компании. Однако маржинальность этого сегмента гораздо выше, чем у продажи продуктов — 62,9%.

( Читать дальше )

Уровень вашего дохода в месяц (кроме биржи)

- 18 февраля 2019, 23:49

- |

Уровень вашего дохода в месяц (кроме биржи)

Наши реальные доходы падают 5 лет подряд

- 25 января 2019, 18:45

- |

Что происходит? Мы стали меньше работать? Или мы стали хуже работать? Я не заметил. Наоборот, приходится быстрее бегать и чаще приседать, чтобы выхватить свою копейку.

А у вас как с работой? Убавилось? Прибавилось?

Вопрос для обсуждения: Что делать, если возникла высокая закредитованность?

- 16 января 2019, 11:31

- |

"Как платить налоги, торгуя американские акции?" Ответ...

- 31 декабря 2018, 09:47

- |

Да, именно такой вопрос (см заглавие) мне чаще задают при первом обращении, и такой всем мой ответ.

Ставка известна, остальное дело техники, причем не очень и сложной техники. НО снова, у вас есть уже с чего платить???

Почитав СЛ, так совсем не кажется.

Скажу больше, когда у вас появляется с чего, вы начинаете думать как оптимизировать.

Поэтому, господа, желаю вам для начала заработать в Наступающем! А уж как платить, я расскажу и покажу :)

Спасибо, кто в этом году читал в СЛ и в ВК, кто подписывался и смотрел в прямом эфире торги на открытии и зарабатывал со мной и для меня :)

С Наступающим Новым Годом!!! Давайте так же продолжим делать деньги и платить с них налоги!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал