драгоценные металлы

Хитрец-рубль загнал игроков в ловушку. Ждем обратную реакцию!

- 06 ноября 2019, 22:08

- |

Добрый день!

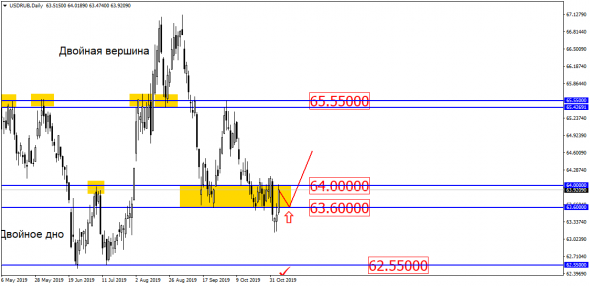

Все-таки рубль нас обманул, и цена вернулась за уровень 63.60, оформив тем самым красивую медвежью ловушку. Здесь вырисовывается сценарий возвращения к уровню 63.60 с последующим походом вверх:

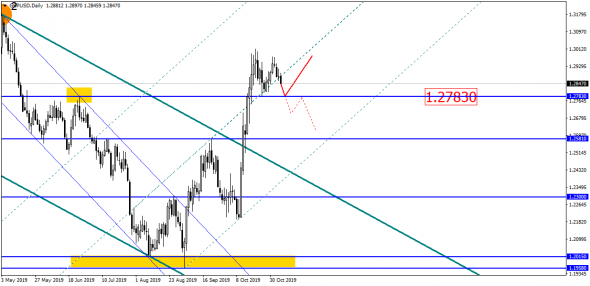

Британский фунт подходит к горизонтальному дневному уровню 1ю2783, от которого есть высокая вероятность отскока. Хотя не стоит сбрасывать со счетов план «Б» – пробитие уровня, формирование двойного дна и поход стерлинга вниз:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Нужно больше золота

- 28 октября 2019, 11:35

- |

Золото — старейший и самый понятный инструмент инвестирования. Но выбор способа инвестирования зависит от целей.

Способ 1. Золотые слитки

Кажется самым очевидным инструментом вложения в драгоценные металлы, но есть свои сложности. Во-первых, слитки нужно где-то хранить, очевидно, не дома, а в банке. Во-вторых, стоимость золотого слитка сильно снизится, если его хранить не в банке. В-третьих, при покупке придется заплатить 20% НДС, причем при продаже слитка налог не будет возвращен. Сам факт инвестирования в слитки уже связан с убытком.

Для инвестора слитки — инструмент хранения средств, защищенный от таких факторов, как мировой финансовый кризис, инфляций и даже пожар. Подождем отмены НДС на операции со слитками и, возможно, изменим свое мнение.

( Читать дальше )

«Первый ювелирный» сокращает потери чистого золота

- 25 июля 2019, 05:44

- |

Снизить долю потерь металла при аффинаже вдвое, до 0,2% от выручки, позволил новоприобретенный спектрометр. На основе данных о составе купленного лома золота компания выбирает подходящие технологии для его термической обработки.

Прибор также помогает избегать покупки некачественного сырья, а с его сертификацией «Первый ювелирный — драгоценные металлы» получил право обращаться в арбитраж в случае, если анализ передаваемого на переплавку лома не будет совпадать с оценкой состава металла аффинажным заводом. В планах компании приобретение плавильной печи для первичной обработки, которая также послужит для дальнейшего снижения угара (убыли массы металла).

Использование спектрометра положительно сказалось на прибыли трейдера вкупе с ростом биржевых цен на золото. При стоимости одного грамма на уровне 2,6-2,9 тыс. руб. «Первый ювелирный — драгоценные металлы» зарабатывал в течение января-июня 2019 г. 80-86 руб. маржинальной прибыли за грамм. Объем переработанного компанией золота в первом полугодии приблизился к 1,3 тонны. Это втрое больше, чем за аналогичный период 2018 г.

Состоялась выплата 13-го купона по облигациям «Первого ювелирного»

- 24 июня 2019, 14:23

- |

Выплата была совершена 24 июня. Размер дохода по купону составил 616,44 руб. в расчете на одну облигацию. Всего компания выплатила свыше 1,4 млн руб.

Эмитентом выступила одна из компаний группы «Первый ювелирный» — ООО «Первый ювелирный — драгоценные металлы» («ПЮДМ»). Основным видом деятельности эмитента является трейдинг. Компания отдает аффинажным заводам на переработку скупленный у ломбардов лом золота. Изготовленные из вторсырья золотые слитки и гранулы «ПЮДМ» реализует оптовым клиентам — ювелирным заводам и банкам, которые и финансируют закупку лома.

Вскоре будет опубликован финансовый отчет компании за 1-й квартал 2019 г.

«Золотые» витамины раздал «Первый ювелирный» на выставке Junwex-2019

- 18 февраля 2019, 13:24

- |

Компания провела для участников международного форума ювелирной индустрии «Junwex Петербург» акцию «ПЮДМ. Мы заботимся о здоровье вашего бизнеса».

Ведущие менеджеры во главе с генеральным директором Романом Асановым дарили коллегам из разных регионов страны и из зарубежья витамины в такой же банке, в которую упаковывается аффинированное золото в гранулах. Актуальное в сезон простуд маркетинговое мероприятие «ПЮДМ» вызвало положительную реакцию и способствовало установлению профессиональных контактов.

В рамках выставки «Первый ювелирный» обсудил возможные сценарии сотрудничества с представителями 80 компаний со всей России, в числе которых «Якутские бриллианты», «Костромской алмазный дом», «Сияние Сибири», «Амурский ювелирный завод», «Русские самоцветы», «Ювелирпромторг» и мн. др.

( Читать дальше )

"Первый ювелирный" наращивает объемы закупки золота

- 12 февраля 2019, 08:20

- |

Компания успешно преодолела непростое для рынка трейдинга январское затишье, объемы ежедневной отгрузки лома золота составили 12-13 кг. В феврале «Первый ювелирный» рассчитывает поставить рекорд, собрав 270-300 кг за месяц.

Объемы удается наращивать, благодаря оптимизации внутренних процессов. Компания разделила обязанности на 4-х этапах: проверка, оформление документов, приемка и отправка лома золота. Также был обновлен штат экспертов-оценщиков драгоценных металлов.

В свою очередь, аффинажные заводы сократили период переплавки золота в гранулы с 7-и до 4-х дней. Более лояльные договоренности достигнуты и в отношении переплавки так называемых шлаков (остатков), что позволит компании минимизировать потери золота на этом этапе.

В настоящее время руководство «Первого Ювелирного» рассматривает возможность открытия представительства в Краснодаре по направлению трейдинга. В частности, оцениваются перспективы создания регионального хаба по скупке лома и продаже чистого золота на базе действующей компании-партнера.

( Читать дальше )

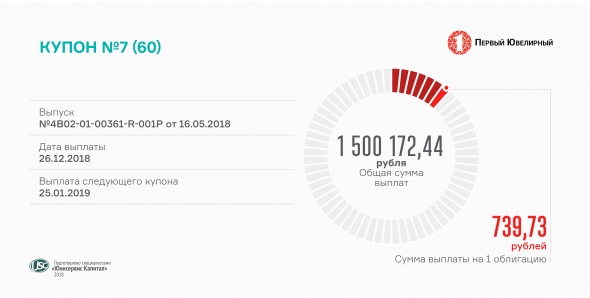

Выплата 7-го купона по облигациям «Первого ювелирного» превысит 1,5 млн рублей

- 26 декабря 2018, 09:23

- |

Компания выплатит 26 декабря купонный доход по 2028 биржевым облигациям выпуска.

В декабре компания доразместила на бирже 15 млн руб. Таким образом, на конец года в обращении находится 2028 облигаций на 101,4 млн рублей — большая часть выпуска ООО «ПЮДМ» (RU000A0ZZ8A2). Несмотря на высокий спрос на свои ценные бумаги, компания не нуждается в единовременном фондировании всей суммы и размещает выпуск постепенно, в соответствии с потребностью в пополнении оборотного капитала. Объем вторичных торгов за последний месяц превышал 1 млн руб. в день. Интерес к облигациям обусловлен в том числе высокой доходностью — ставка первых 12-ти купонов составляет 18% годовых.

Привлеченные инвестиции направляются на скупку и аффинаж золота. Трейдинг драгоценными металлами принес компании более 2,5 млрд руб. за 9 мес. Чистая прибыль составила 17,2 млн руб. Смотрите развернутый финансовый обзор и

( Читать дальше )

Финансовый анализ группы «Первый ювелирный» за 9 месяцев 2018 г.

- 04 декабря 2018, 09:46

- |

Основным драйвером роста компании выступает трейдинг. Ежемесячный оборот драгоценных металлов превышает 300 кг, что позволило заработать на данном направлении более 2,5 млрд руб. за 9 мес. при совокупном обороте компаний группы 3,2 млрд руб. Также трейдер сформировал большую часть чистой прибыли группы «Первый ювелирный» — 17,2 из 33 млн руб.

Читайте в аналитическом обзоре деятельности компании за 9 мес. 2018 г.:

- В третьем квартале сеть закрыла 3 неэффективных ломбарда, благодаря чему валовая рентабельность выросла с 14,9% во втором квартале до текущих 17,5%. Однако выручка направления снижается: за 9 мес. 2018 г. показатель составил 654 млн руб. с учетом возврата займов и процентов.

- Ломбардный бизнес будет поддерживать прибыль группы в период сезонного снижения трейдинга, наблюдаемого в начале года, а также в мае и частично в июне.

- Трейдинг — растущее направление «Первого ювелирного», принесшее в январе-сентябре 78% выручки группы. За счет него оборот группы вырос на 52%, до 3,2 млрд рублей.

( Читать дальше )

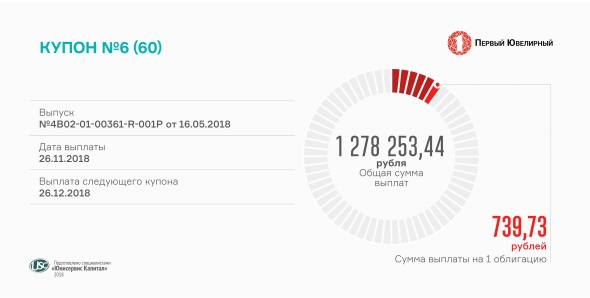

Состоялась выплата 6-го купона по облигациям «Первого ювелирного»

- 26 ноября 2018, 13:57

- |

Сегодня компания выплатила владельцам биржевых облигаций доход по ставке 18% годовых, что в денежном выражении составляет почти 1,3 млн рублей.

В обращении находится меньшая часть выпуска ООО «Первый ювелирный – драгоценные металлы» (RU000A0ZZ8A2). За полгода размещено 1728 из 3800 ценных бумаг. Облигации на 104 млн рублей ожидают размещения в течение 2019 г., в соответствии с потребностью компании в финансировании направления трейдинга золотом и ломбардного бизнеса.

На начало ноября 2018 г. простая доходность бондов ООО «ПЮДМ» находилась в диапазоне 14-16% годовых. Средневзвешенная цена в октябре-ноябре составляла 100,66%. Ежедневный объем торгов – около 1,5 млн рублей. Объем торгов за время обращения выпуска, т.е. за неполные 6 месяцев, превысил 179,5 млн рублей.

Пятилетний выпуск ценных бумаг ООО «ПЮДМ» зарегистрирован в рамках программы биржевых облигаций объемом 500 млн рублей. Размещение облигаций первой серии стартовало на Московской бирже 30 мая. Номинал ценной бумаги – 50 тыс. рублей. Купон выплачивается каждые 30 дней. На 1-12 купонные периоды установлена ставка 18%. Период обращения выпуска – 1800 дней. Первая оферта состоится в мае 2019 г.

( Читать дальше )

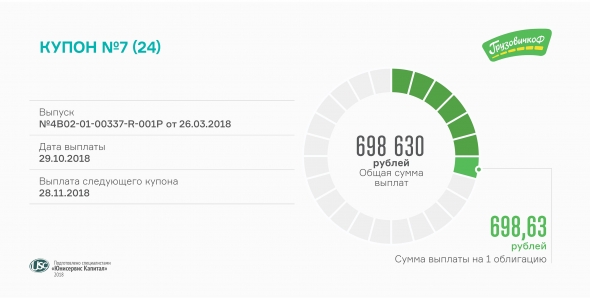

«Грузовичкоф» и «Первый ювелирный» оплатили купон

- 29 октября 2018, 17:03

- |

Ежемесячно инвесторам «Грузовичкоф» начисляется порядка 700 рублей за одну облигацию по ставке 17% годовых, «Первого ювелирного» — почти 740 рублей по ставке 18%.

«Грузовичкоф» (RU000A0ZZ0R3) к концу сентября освоил треть выпуска объемом 50 млн рублей. Средства направляются на авансы по лизингу, регистрацию и брендирование транспорта, оснащение АТП ремонтным комплексом. Перевозчик получил в распоряжение 122 автомобиля из 250 запланированных в рамках инвестиционной стратегии. Оставшуюся технику компания приобретет до конца года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал