ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Импотенция Центрбанков или ситуация заходит в тупик.

- 28 апреля 2016, 21:28

- |

Запись сегодняшнего эфира.

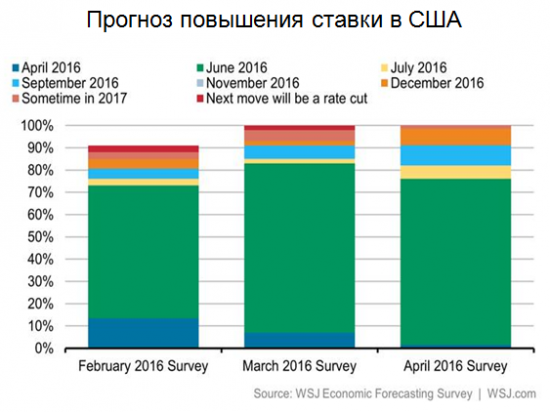

Импотенция Центробанков, или ситуация заходит в тупик. Ситуация в глобальной экономике продолжает ухудшаться, а сделать больше никто ничего не может. Ни ЕЦБ, ни Банк Японии, ни ФРС помочь уже не могут. Кстати, ФРС в этом году уже вряд ли повысит ставку, так что ждём когда на рынках начнётся отрезвление. Глядя на отчётности американских компаний, надо быть полным идиотом, чтобы покупать американские акции. Ну а лучший актив 2016 года был, есть и будет — золото. В этом году цель по нему 1400$, в следующем 1800$.

Ну и пару картинок с цифрами, про которые говорил в эфире.

1. Сравнительная динамика объема активов на балансе ФРС (белая линия) и индекса S&P-500 (желтая).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 25 )

Торговые идеи от Артема Деева на 27 апреля 2016

- 27 апреля 2016, 10:43

- |

Европейская валюта продолжает восстанавливаться против американского конкурента. Трейдеры с завидной стабильностью игнорируют слабую статистику европейского происхождения, весьма недвусмысленно указывающую на сохраняющиеся экономические проблемы внутри валютного блока. Поскольку ослабить евро не смогли даже комментарии Драги о длительном периоде низких процентных ставок, а также готовности европейского регулятора снова вмешаться в экономическую политику для стимулирования роста индекса потребительских цен, вывод напрашивается сам собой. Либо евро полностью полагается на поведение доллара, который, учитывая динамику последнего квартала, не очень-то торопится отстаивать свои лидерские позиции, либо еврорынок просто не хочет позволить преобладающему большинству трейдеров заработать на столь предсказуемой коррекции. Второй сценарий мне кажется более вероятным. Ключевым событием сегодняшнего дня станет публикация ставки ФРС, запланированная на 21:00 МСК. Еще большее внимание будет приковано к последующей после этого пресс-конференции монетарного руководства США. Может ставку и оставят на прежнем уровне, но вот острых вопросов, касающихся перспектив денежно-кредитной политики США, руководству ФРС явно не избежать. Сегодняшняя сессия обещает быть весьма волатильной, но при любом сценарии евро вряд ли снизится ниже 1,12, прежде чем не протестирует сопротивление на уровне 1,15. Возможно на этом значении мы можем увидеть перебалансировку рыночных ожиданий, без которой снижение евро невозможно.

Европейская валюта продолжает восстанавливаться против американского конкурента. Трейдеры с завидной стабильностью игнорируют слабую статистику европейского происхождения, весьма недвусмысленно указывающую на сохраняющиеся экономические проблемы внутри валютного блока. Поскольку ослабить евро не смогли даже комментарии Драги о длительном периоде низких процентных ставок, а также готовности европейского регулятора снова вмешаться в экономическую политику для стимулирования роста индекса потребительских цен, вывод напрашивается сам собой. Либо евро полностью полагается на поведение доллара, который, учитывая динамику последнего квартала, не очень-то торопится отстаивать свои лидерские позиции, либо еврорынок просто не хочет позволить преобладающему большинству трейдеров заработать на столь предсказуемой коррекции. Второй сценарий мне кажется более вероятным. Ключевым событием сегодняшнего дня станет публикация ставки ФРС, запланированная на 21:00 МСК. Еще большее внимание будет приковано к последующей после этого пресс-конференции монетарного руководства США. Может ставку и оставят на прежнем уровне, но вот острых вопросов, касающихся перспектив денежно-кредитной политики США, руководству ФРС явно не избежать. Сегодняшняя сессия обещает быть весьма волатильной, но при любом сценарии евро вряд ли снизится ниже 1,12, прежде чем не протестирует сопротивление на уровне 1,15. Возможно на этом значении мы можем увидеть перебалансировку рыночных ожиданий, без которой снижение евро невозможно.

Рекомендация EURUSD: BuyStop 1,1360 TP 1,15 SL 1,13

Прогноз по парам GBPUSD и USDJPY на сайте

Слабый старт недели, или первые намёки на коррекцию?

- 25 апреля 2016, 18:02

- |

Обзор не является торговой рекомендацией! Я просто делюсь своим мнением и оно запросто может быть ошибочным. Торговать нужно не прогнозы, а рынок!

Негативный настрой инвесторов вначале недели прокатился по всем фондовым рынкам. На отрицательной территории закрылись почти все фондовые индексы в Азии, затем распродажи перекинулись на европейские площадки и даже основные биржевые индексы в США не смогли открыться в плюсе. Причин для беспокойства в понедельник было несколько. В Китае биржевые регуляторы вновь начали предпринимать действия по ограничению спекулятивной активности на фондовых рынках. В Европе инвесторов разочаровал индекс IFO по Германии, который по всем параметрам вышел хуже ожиданий.

Складывается такое ощущение, что фондовые рынки во всём мире уже выдохлись и готовы к коррекции, но повода для неё пока нет. Даже не очень позитивный сезон отчётности американских компаний пока не может стать поводом для фиксации прибыли, а дешевеющий в последние недели американский доллар заставляет инвесторов смотреть в сторону рисковых активов.

( Читать дальше )

ФРС: бой с тенью. Обзор на предстоящую неделю от 24.04.2016

- 24 апреля 2016, 22:53

- |

На уходящей неделе:

Заседание ЕЦБ

Единственным сюрпризом заседания ЕЦБ стало объявление технических подробностей программы покупки корпоративных бондов, т.к., согласно статистике, обычно ЕЦБ корректировал правила запуска новых программ ближе к моменту их запуска.

Объявление о выпуске технических подробностей после пресс-конференции Драги, опубликованное вместе со ставками в 14.45мск, привело к росту евро по двум причинам:

— Непосредственный приток капитала в корпоративные бонды из ГКО стран;

— Понимание инвесторами отсутствия в риторике Драги анонса новых мер ЕЦБ.

Программа покупки активов корпоративного сектора оказалась внушительней, чем предполагалось ранее:

— ЕЦБ будет покупать бонды небанковских компаний с рейтингом не ниже BBB- со сроком погашения от шести месяцев до 30 лет;

( Читать дальше )

Мало желающих взять ответственность за падение велосипеда

- 24 апреля 2016, 20:41

- |

Американские рынки закрыли неделю разнонаправлено, фондовые рынки Европы продемонстрировали по итогам недели рост. Индекс развивающихся рынков от MSCI ( EEM) по итогам недели снизился.

В пятницу бразильский фондовый индекс снизился на 1,35%. Президент Бразилии Дилма Руссефф сказала, что запущенный процесс ее импичмента имеет все признаки государственного переворота. Китайский фондовый индекс Shanghai composite «букусет» уже месяц – за месяц он снизился на 0,68%. Абсолютно понятно, что при текущим состоянии развивающихся рынков у индекса EEM нет шансов пробиться выше отметки 36 пунктов (максимум недели 34,96).

( Читать дальше )

Отрицательные процентные ставки. Фиаско или реванш?

- 23 апреля 2016, 12:12

- |

Совсем недавно один из самых лучших экономистов современности Дж. Стиглиц опубликовал статью под названием «Что не так с отрицательными ставками?», где он описывает механизм их влияния на реальный сектор экономики в странах, где данный инструмент задействован. Недавно такие Центральные банки, как ЕЦБ и Банк Японии тоже воспользовались методом отрицательных процентных ставок, как к основному инструменту монетарной политики нашего времени. Но приведут ли такие меры к желаемому результату? На этот вопрос в данный момент ответить достаточно затруднительно.

Суть в том, что сейчас, если судить по экономике той же Швейцарии, Швеции, целой Еврозоны и Японии, отрицательные ставки положительного результата пока не дают. И если ЕЦБ и Банк Японии вели ее совсем недавно, то ШНБ использует еще с декабря 2014 года.

( Читать дальше )

ЕЦБ: покупки корп облигаций начнутся в июне

- 22 апреля 2016, 13:55

- |

Сколько уже выкупают-выкупают, никак успокоиться не могут.

http://www.vestifinance.ru/articles/70133

FX view: Мягкие комментарии президента ЕЦБ оказались в центре внимания рынков

- 22 апреля 2016, 13:27

- |

EURUSD

Пара евро/доллар США в четверг колебалась после мягких комментариев президента Европейского центрального банка Марио Драги относительно роста экономики еврозоны, которые заставили инвесторов обдумывать вероятность дальнейших интервенций со стороны центрального банка в будущем. Хотя европейская экономика пока проигрывает битву за инфляцию, а экономический рост демонстрирует сдержанные признаки восстановления, широко ожидалось, что ЕЦБ сохранит процентные ставки без изменения на фоне разговоров о снижающемся влиянии денежно-кредитной политики.

В то время как разговоры о «сбросе денег с вертолета» остаются одной из главных тем, Драги не просигнализировал о возможности подобной меры в скором времени. Поскольку сохраняющиеся мировые проблемы постоянно подвергают европейскую экономику понижательным рискам, а процентные ставки, вероятно, будут сохраняться длительный период времени, настроения инвесторов к еврозоне остаются весьма негативными.

Между тем быки могут воспользоваться сдвигом на финансовых рынках, произошедшим ввиду продолжающихся нетрадиционных мер центральных банков, а усилившиеся опасения относительно того, что центральные банки, возможно, исчерпали доступные инструменты, могут дать инвесторам, ставящим на рост, возможность атаковать. С технической точки зрения, пара евро/доллар США остается под некоторым давлением, при этом поддержка находится на 1.1250, а сопротивление — на 1.1430.

( Читать дальше )

Медвежий сценарий по ЕВРО

- 21 апреля 2016, 17:10

- |

Число заявок на пособия по безработице против ожидания снижения на 11,3 тыс увеличилось на 6,7 тыс. Общий уровень безработицы сохранился на уровне 5,1%. Средняя заработная плата в феврале (3м/г) прибавила 1,8% против ожидания 2,3%. В Германии мартовский индекс цен производителей не изменился против прогноза 0,2%. Американские данные были куда интереснее. Продажи на вторичном рынке жилья за март составили 5,33 млн против прогноза 5,30 млн и 5,07 млн в феврале (произошёл пересмотр данных с 5,08 млн), запасы сырой нефти увеличились на 2,08 млн баррелей. И вроде бы нефть должна была снизиться, но наблюдаемый рост очень похож на охоту за стопами «быков», продававших нефть на безрезультатном итоге конференции нефтепроизводителей в Катаре.

Ждём снижение евро в диапазон 1.1220/40, далее к 1.1155.

Жми ПЛЕЙ!

Пресс-релиз ЕЦБ

- 21 апреля 2016, 14:50

- |

На сегодняшнем заседании Совет управляющих ЕЦБ принял решение о том, что процентная ставка по основным операциям рефинансирования, процентные ставки по маржинальному механизму кредитования и депозитная ставка останутся без изменений на уровне 0,00%, 0,25% и -0.40% соответственно.

Что касается нестандартных мер денежно-кредитной политики, мы начали расширять наши ежемесячные закупки в рамках программы покупки активов на 80 млрд €. В настоящее время обращаем основное внимание на реализацию дополнительных нестандартных мер, намеченных на 10 марта 2016 г. Дополнительная информация по аспектам реализации программы купли-продажи активов корпоративного сектора будет выпущена после пресс-конференции на веб-сайте ЕЦБ.

Президент ЕЦБ прокомментирует соображения, лежащие в основе этих решений на пресс-конференции, начиная с 14:30 CET сегодня.

Источник: tradersroom.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал