SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

ЕЦБ не сказал НИЧЕГО

- 02 августа 2012, 15:46

- |

At today’s meeting the Governing Council of the ECB decided that the interest rate on the main refinancing operations and the interest rates on the marginal lending facility and the deposit facility will remain unchanged at 0.75%, 1.50% and 0.00% respectively.

http://www.ecb.int/press/pr/date/2012/html/pr120802.en.html

http://www.ecb.int/press/pr/date/2012/html/pr120802.en.html

- комментировать

- Комментарии ( 17 )

Бывает, что усердие превозмогает и рассудок: Драги VS Вайдман

- 02 августа 2012, 14:07

- |

Вчера Бернанке ничем особенным рынки не удивил, повторив своё обычное — «если будет хуже, то поможем». Еще раз заглянул к нем в досье. Талант Наверное кроме докторской по экономике он еще и степень бакалавра по психологии получил. Известный факт, что в очень тяжелых ситуациях люди зачастую выживают за счет надежды. Бен понял, что и денег надо давать и речами пламенными приправлять. Умница… хочется добавить мистер Рипли )). Это важно, чтобы на рынках жила надежда, вера, что все будeт хорошо и помощь придёт. Вплоне возможно, что постепенно кризис и сойдет на нет. Вспомните у нас. Развал СССР, угроза распада РФ — большая часть страны в 90-е за чертой бедности жила и ничего, ждали, верили… надеялись, что цены на нефть снова начнут расти )). Расти цены начали и все стало рассасываться… сколько бы при этом не воровали. А ведь люди у руля не поменялись.

( Читать дальше )

( Читать дальше )

Медь

- 02 августа 2012, 13:50

- |

Народ, а что происходит с медью? Почему вчера в течении дневной сессии падала, а после ФРС вообще обвалилась? Сегодня такая же картина. При этом нефть и товарные валюты — растут. Разъясните плиз...

Американский рынок сегодня: В ожидании заседания ЕЦБ

- 02 августа 2012, 13:28

- |

Мы ожидаем

Инвесторы не получили желаемого на прошедшей сессии, теперь все взоры направлены на заседание ЕЦБ, на котором будут озвучены шаги для выхода из долгового кризиса.

Рынок накануне

Рынок США в среду закрылся в минусе на разочаровании, которое вызвала Федеральная Резервная система, не предложившая новые меры по стимулированию экономики. Компьютерный сбой брокера вызвал волатильность рынка вскоре после открытия.

События сегодня

В 15:30 мск публикуется число объявленных корпоративных увольнений за июль; 16:30 мск — число первичных обращений за пособием по безработице в США на 28 июля; в 18:00 мск — объём фабричных заказов за июнь; в 18:30 мск — запасы природного газа в США на 27 июля.

Инвесторы не получили желаемого на прошедшей сессии, теперь все взоры направлены на заседание ЕЦБ, на котором будут озвучены шаги для выхода из долгового кризиса.

Рынок накануне

Рынок США в среду закрылся в минусе на разочаровании, которое вызвала Федеральная Резервная система, не предложившая новые меры по стимулированию экономики. Компьютерный сбой брокера вызвал волатильность рынка вскоре после открытия.

События сегодня

В 15:30 мск публикуется число объявленных корпоративных увольнений за июль; 16:30 мск — число первичных обращений за пособием по безработице в США на 28 июля; в 18:00 мск — объём фабричных заказов за июнь; в 18:30 мск — запасы природного газа в США на 27 июля.

Разочаровывающие итоги заседания ЕЦБ ударят по евро - Credit Agricole

- 02 августа 2012, 12:48

- |

Разочаровывающие итоги заседания ЕЦБ ударят по евро, так как банк сам навлек на себя ненужное давление, говорят в Credit Agricole. «Учитывая значительные препятствия для запуска Европейского механизма стабильности, возобновление программы покупки ценных бумаг представляется наиболее реалистичным из доступных для ЕЦБ вариантов денежно-кредитной политики в краткосрочной перспективе», — говорит валютный стратег-аналитик Credit Agricole Адам Майерс. «Но очень важно понимать, что простого заявления о том, что 'возобновление программы покупки ценных бумаг остается доступным вариантом', вероятно, будет недостаточно для рынка, что приведет к нивелированию недавнего падения доходности по суверенным облигациям, вызванного комментариями Драги на прошлой неделе», — говорит он. «В результате евро и особенно пара евро/доллар США, учитывая, что она находится на передовой текущей валютной войны между центральными банками, снова испытает на прочность уровень 1,2050, а затем продолжит снижение», — добавляет Майерс

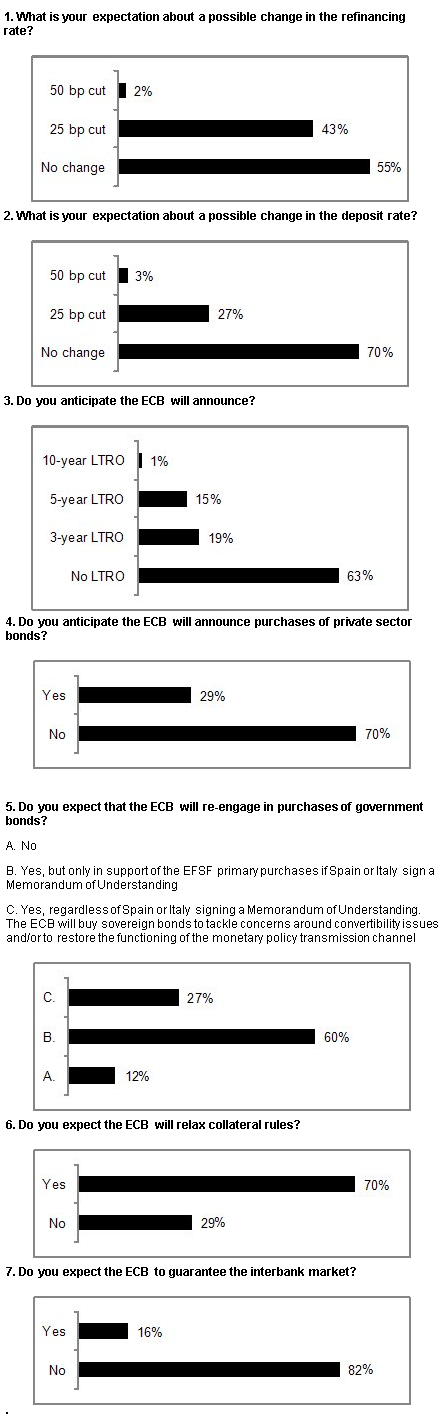

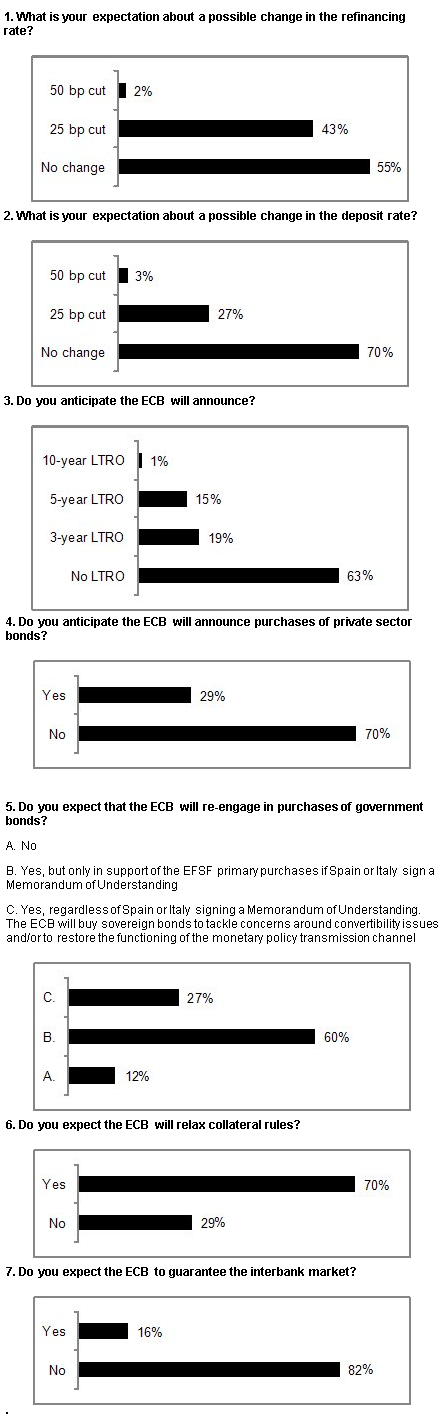

Ожидания инвесторов от ЕЦБ - опрос Goldman Sachs

- 02 августа 2012, 12:28

- |

Ждут, что ЕЦБ объявит о возможности возобновления покупки гособлигаций на вторичном рынке в поддержку покупок EFSF при условии подписания Испанией и Италией «Меморандума о взаимопонимании».

Ждут, что ЕЦБ смягчит требования к залоговому обеспечению.

Больше ничего не ждут.

soberlook.com/2012/08/goldmans-investor-survey-of-ecbs.html

Ждут, что ЕЦБ смягчит требования к залоговому обеспечению.

Больше ничего не ждут.

soberlook.com/2012/08/goldmans-investor-survey-of-ecbs.html

Америка давит на Европу перед встречей с ЕЦБ

- 02 августа 2012, 11:15

- |

В преддверии критически важной встречи с ЕЦБ Америка оказывает давление на лидеров Еврозоны с тем, чтобы последние предприняли все возможные действия для решения проблемы долгового кризиса, в частности, через механизм понижения ставок заимствования для стран-должников – по материалам AForex.

В преддверии критически важной встречи с ЕЦБ Америка оказывает давление на лидеров Еврозоны с тем, чтобы последние предприняли все возможные действия для решения проблемы долгового кризиса, в частности, через механизм понижения ставок заимствования для стран-должников – по материалам AForex.Президент США Барак Обама одобрил намерения, высказанные Марио Драги, по поводу того, что надо делать все возможное и невозможное ради спасения целостности Евросоюза.

По словам Тимоти Гайтнера, секретаря Казначейства США, лидеры ЕС должны обязательно снизить процентные ставки для стран, которые в настоящий момент находятся в условиях анти-кризисного реформирования. Кроме того, евро-регуляторы должны озаботиться тем, чтобы банковские системы проблемных стран имели кредитные деньги в том объеме, в каком требуется.

Лидеры Германии, исторически выступающие против финансовой поддержки для стран европейской периферии, вроде бы согласились по большинству пунктов в рамках Саммита насчет введения в действие механизма скупки суверенных бондов проблемных стран. Последним в настоящий момент буквально приходится лезть из шкуры вон ради получения внешних займов.

( Читать дальше )

Раунд 2. ЕЦБ.

- 02 августа 2012, 09:57

- |

Как мы и предполагали, FOMC не пошел на изменения в монетарной политике, чем изрядно удивил и огорчил рискованные валюты. EUR/USD завершила торги в районе 1.2220, а GBP/USD — в области 1.5530.

В течение всего дня EUR/USD держалась вблизи поддержки 1.23, изредка отклоняясь чуть выше. Экономические данные из еврозоны немного подпортили настроение. Окончательные результаты исследования PMI продемонстрировали, что в июле активность в секторе обрабатывающей промышленности еврозоны снизилась еще сильнее, чем было указано в предварительной оценке, ослабнув до 37-месячного минимума. Затем свою лепту внесли результаты FOMC — бездействие Федрезерва огорчило поклонников EUR. Пара пробила 1.23 и устремилась в район 1.2220, где и завершила торги.

У GBP/USD было гораздо больше огорчений. Сектор обрабатывающей промышленности страны продемонстрировал в июле резкое сокращение до минимального уровня с мая 2009 г. на фоне обвала компонента новых заказов. На этом известии пара ушла ниже промежуточного уровня поддержки 1.5630, а с приходом американской сессии попала под дополнительное давление, пробив 1.56 и добравшись до 1.5530.

( Читать дальше )

Я верю в решительные и радикальные шаги ЕЦБ завтра - рынки будут затоплены евроликвидностью!

- 01 августа 2012, 22:40

- |

Я верю в решительные и радикальные шаги ЕЦБ завтра - рынки будут затоплены евроликвидностью!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал