инвест идеи

Глобальная Аналитика и Ивест-идеи по всем рынкам в одном месте?

- 02 ноября 2018, 08:00

- |

Идей я сайт искал давно,

Уж думал – мне не суждено,

Но вдруг прозрел, нашел, и так,

Делюсь со всеми просто так!

Торговать фьючерсами отчасти проще: у каждого трейдера пара-тройка любимых фьючей и технический анализ как панацея и лекарство от лишних извилин и фундаментального хлама в голове.

Более того основная трудность фондового рынка в его многообразии. Даже на российском рынке ликвидных акций (голубых фишек) в количественном выражении в несколько раз больше ликвидных фьючей, а в мировом финансовом океане количество пригодных для инвестирования акций просто не поддается подсчету…

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Направление для инвестирования

- 12 сентября 2018, 18:05

- |

В России собран образец импульсного детонационного двигателя. Новинка является настолько большим скачком вперед в развитии технологий, что его сравнивают с временами, когда на смену пропеллерам пришли реактивные двигатели.

Можно было бы не обращать внимание на эту новость, но

США потребовали передать часть технологий под предлогом того, что была использована часть американского оборудования.

Дальше интереснее:

Санкционная война только начинаетсяПосле получения отказа они не успокоились. И не просто так. Уже сегодня понятно, что техника, будь то самолет, крылатые ракеты, оборудованные данной разработкой, станут завоевывать господство в своей сфере.

Именно поэтому США грозятся в самое ближайшее время предпринять попытку провести в Совбезе ООН документ, ограничивающий данные разработки на уровне международного права.

( Читать дальше )

Инвестидеи: осень 2018.

- 31 августа 2018, 16:45

- |

Инвестидеи: осень 2018.

Видео с инвестидеями www.youtube.com/watch?v=ezdPESaX4Qs&feature=youtu.be

Китай. Интересная идея — экспортные товары из Китая. Акции и облигации экспортных китайский компаний. Доходность облигации до 20% годовых в долларах (ВВ-)

Для более агрессивных инвестиций — китайские ETF. Потенциал — 15-20 % годовых

Италия.

Миграционный кризис. Облигации итальянских компании от ВВ- Доходность от 5 годовых.

етф на нефть. Облигации нефтяных компаний. Около 6 % годовых.

Золото. Потенциал роста в ситуации неопределенности.

Турция.

Облигации тур компании до 9% годовых.

Индонезия.

8:24 Рынок России — болото с мониторингом.

А какие у Вас интересные инвестидеи?

P.S. Канал goo.gl/5CTbRU о том, что нам ждать от будущего и как в нем преуспеть.

Список видеоконспектов книг goo.gl/D9wQF8

( Читать дальше )

Идеи на рынке Healthcare США: Qualicorp

- 10 августа 2018, 16:10

- |

Добавлю немного пользы Смартлабу, немного полезной инфы )) Пишу текстом, чувствую это будет долго и скучно ) Так что с вас обязательно плюсик в конце статьи. Иначе видосами вас опять закидаю ))

Сегодня в качестве инвест идеи из сектора мед услуг США предлагаю рассмотреть компанию Qualicorp.

Qualicorp S.A. — это поставщик медицинских услуг в Бразилии. Компания работает в двух сегментах:

Affinity

Corporate

Сегмент Affinity ведет переговоры с операторами медицинского страхования от имени профессиональных ассоциаций (брокерские услуги) для распределения планов непосредственно профессиональным членам ассоциации. Кроме того, он предлагает услуги по выставлению счетов, обслуживание клиентов и медицинские консьерж-услуги и т.д. — короче медицинский сервис.

Этот сегмент обслуживает около 1,8 млн. бенефициаров с 532 профессиональными ассоциациями.

Сегмент Corporate предоставляет консультационные услуги по планированию состояния здоровья, брокерские услуги, информационные технологии в области здравоохранения и услуги сторонних организаций для национальных и транснациональных компаний и государственных структур.

( Читать дальше )

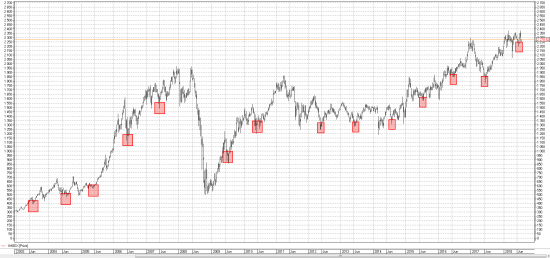

Покупай летом, продавай зимой

- 24 июля 2018, 17:27

- |

Оправдается ли в очередной раз сезонная закономерность на российском рынке? (покупать в мае-июле, продавать в январе феврале). Впереди поступление дивидендов, будут ли инвесторы реинвестировать их? Думаю, что да..

P.S. красные прямоугольники на графике период май-июль, за последние 15 лет, исключение 08 и 11гг

чему научила меня ленивая торговля на ИИС на Российском рынке?

- 01 марта 2018, 18:43

- |

чему научила меня ленивая торговля на ИИС на Российском рынке?

1. не паниковать и держать.

2. усредняться.

3. держи кэш в ОФЗ на случай подешевевшей компании.

На рос.рынке так мало идей и так мало компаний, что деньги просто перетекают из одной «инвест» идеи в другую.

За это время, я практически всегда неугадывал направление, практически всегда докупал второе (четвертое) дно, но всегда заработывал на том, что появлялся очередной новый вброс и акции прыгали от дна на 5 — 10%. За это время были:

АФК Система (после «Сечинского» пролива).

Газпроме (те самые 130 рублей, когда все выпрыгивали).

Сургуте (скупал все, что ниже 30).

ВТБ и Магнит (самый свежак)

И вот сегодня взлетел трижды усредненный аэрофлот дал 7%

Вступайте в секту тех, кто скупает, то что резко подешевело и любит усредняться. Да обогатит нас великая сила узкого Российского рынка.

Акции 12х12. Заходим, следим, комментируем

- 27 февраля 2018, 12:25

- |

Друзья, доброго времени суток!

Много писать не буду, коротко по делу. Я уже более 5 лет занимаюсь торговлей на рынках (форекс, акции россия/америка, фьючерсы, ETF). Работаю я сам по себе, тихо, спокойно, как и многие из вас. Люблю сырье, особенно золото, ну и бумаги, преимущественно американские.

В свете последних событий на Американском рынке, я решил выйти из тени, и создать небольшой экспериментальный проект. Назвал его «12х12». Суть: в течение года, ежемесячно, я буду составлять портфели из 12 бумаг. 1 числа портфель запускаем, в конце месяца портфель фиксируем по текущей доходности.

Вся информация будет в Телеграмме — t.me/invest_12x12

Подписывайтесь

Завтра (1 марта) я опубликую портфель на Март

Список бумаг и их доли в портфеле я выложу до обеда, а покупать бумаги будем на открытии американской торговой сессии (17:30 Мск). Кому интересно – пишите, расскажу, как это делается (@evgeniy_marishin).

Объем, который я выделяю для портфеля — $100.000. При этом минимальная сумма, с которой можно будет комфортно войти в портфель — всего 60-70 тыс. руб.

Начальник отдела по работе с клиентами - Сергей Королёв делится с подписчиками новой инвестиционной идеей

- 31 января 2018, 12:17

- |

Инвестиции или долгосрочные спекуляции?

- 29 января 2018, 11:15

- |

Знаю, что озвучу прописные истины, но не поумничать ради, а для напоминания. Да и в свете последних движений надеюсь будет полезно:)

Инвест идея — это идея, что бизнес компании будет успешен как минимум несколько лет, показатели будут расти несколько лет. В результате чего с большой вероятностью произойдет переоценка капы минимум в 2-3 раза. Такая переоценка компенсирует сидение в бумаге 2-3 года с лихвой. Если долгосрочной фундаментальной идеи нет, то имхо не стоит включать такую бумагу в инвест портфель. Плечи здесь, конечно, неуместны.л

Инсайдеры, конечно, по поводу будущей переоценки знают. Поэтому в течении нескольких лет до кратного роста будут идти игры по набору поз кем надо, высаживанию кого не надо, маринованию папиры с целью сброса большинством в начале роста и т.п. Все эти игры и движения при наличии идеи не должны волновать инвестора!

На истории во многих бумагах видели как перед кратным ростом бумага мариновалась и складывалась в 2 раза. ИМХО тех анализ в такой многолетней игре используется зачастую против поз инвесторов. Формируются зоны сопротивления, которые затем пробиваются якобы вниз, и прочие запугивания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал