инвестиции

Куда инвестировать в 2020 году? Надежные инструменты с хорошим потенциалом

- 04 января 2020, 11:06

- |

- комментировать

- Комментарии ( 0 )

"Секретные" инвестиции Китая

- 03 января 2020, 22:02

- |

Выводы

- За 2000-2017 Китай, по скромным оценкам, выдал кредитов и прямых инвестиций 105 странам мира на более чем 400 млрд. долларов.

- Для 50 наиболее закредитованных стран, долг Китаю вырос с менее 1% ВВП в 2000 до 15% в 2017. При этом не отслеживаемый «секретный» долг уже составляет свыше 5% ВВП.

( Читать дальше )

Итоги года. Отчеты ноябрь и декабрь.

- 03 января 2020, 18:02

- |

Отчет ноябрь-декабрь 2019. Итоги года.

Открыл и пополнил счета я в ноябре и декабре 2018, за это время оба счета (ИИС и Основной) выросли. Прибыль на данный момент составляет около 250 тр, это примерно 30% доходности от первоначальных значений счета. Из них дивиденды и проценты от ОФЗ составили около 60 тр. Часть прибыли и капитала я вывел, все с основного счета.

Планы по пополнениям счетов были мною перевыполнены, что так же сказалось позитивно на результате.

Все сценарии, о которых я мыслил и задумывал в начале года (и о которых говорило все экспертное сообщество) не сбылись!!! По сути я полагался только на собственный план и видение отдельных компаний.

За этот год так же открыл счет пенсионный и пополнил его строго по обновленному плану.

Худшие за год!

Мечел минус 9%

ФинАвиа – банкротство (но я успел получить купон)

В деньгах потери от этих инвестиций – 10тр… ФинАвиа мизерная доля, Мечел так же небольшая, с началом его падения я еще докупил.

( Читать дальше )

Лежебоке уже 3 годика

- 03 января 2020, 12:01

- |

Здравствуйте. Мы продолжаем эксперимент инвестирования в реальном времени по методу asset allocation.

Так как посты про своего Лежебоку я публикую 1 раз в год, скорее всего если вы о нем и слышали, то уже позабыли. Поэтому напомню, чем же мы тут занимаемся.

Раз в году мы пополняем счет, распределяем деньги по трём активам(акции, облигации, золото). И раз в году же делаем ребалансировку, для сохранения заданных долей портфеля.

Тезисно это выглядит так:

— cрок 5 лет

— ежегодное пополнение на 100 000 рублей

— состав портфеля акции, облигации, золото

— инструменты — ETF FinEx

— пропорциии 50%,30%,20% соответственно

— ребалансировка один раз в год

Начало инвестирования февраль 2017.

С предыдущими отчётами можно ознакомится тут:

Лежебоке 1 год (денежный эксперимент)

Лежебоке 2 года

И так к началу этого года мы подошли с вот такими результатами

( Читать дальше )

Как я вчера ловил черного лебедя с 500 плечом.

- 03 января 2020, 10:50

- |

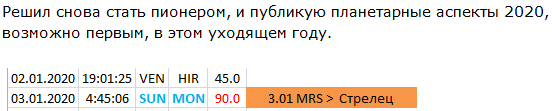

А что это? Куда это?

Это… подсказки от звезд. А расшифровку сам торгую, как астро-трейдер.

( Читать дальше )

Инвестиции.

- 31 декабря 2019, 22:10

- |

Наверное кто то не в курсе, что рынок акции растет только за счет денег населения, которые тупо не куда вкладывать.

1. Бизнес по стране массово закрывается, платежеспособного спроса нет. Куча знакомых закрылись, вывели все деньги и сидят на депозитах в банках. Видимо подействовали рассказы о 20-27% годовых с вкладов в 15-17 годах. Ждут продолжения банкета. Вероятно и этими деньгами пополняется рынок акции.

2. Ставки по вкладам на минимумах. Видимо по аналогичной причине, банкам тупо не где размещать деньги с учетом что ту же ипотеку сейчас можно взять по 8-9% годовых. Не понятно только в чем выгода банка даром (с учетом стоимости обслуживания депозитов) раздавать деньги населению. Видимо раздают просто потому что 8% годовых выгодней, чем 5% по ОФЗ.

( Читать дальше )

11 месяцев из 12 в плюсе

- 31 декабря 2019, 19:00

- |

Мои результаты года в одной картинке))). А все что нужно было докупать каждый месяц ETF на индекс ММВБ.

С Новым годом, настоящие инвесторы!!

- 31 декабря 2019, 15:53

- |

Я помню, как всего год тому назад, несмотря на достаточно скромный рост индекса Мосбиржи всего на 10%, я исключительно с благодарностью вспоминал 2018 год, который был отмечен тогда новым историческим рекордом по индексу Мосбиржи на уровне чуть выше 2500 пунктов, а санкционная история с Русалом в апреле 2018 года предоставила прекрасный шанс для выгодных долгосрочных покупок российских бумаг. Разумеется, исключительно для тех, кто любит и умеет рисковать.

Поэтому сейчас у меня просто не находится слов, чтобы передать весь тот восторг, который принёс российским инвесторам 2019 год: 38 раз индекс Мосбиржи закрывался на новых исторических максимумах (поправьте меня, если это не так), а по итогам уходящего года рост составил почти 30%! Фантастический показатель, просто фантастический!

И по большей части это стало логичным следствием активного снижения ключевой ставки в исполнении российского Центробанка, которая в течение года упала с 7,75% до 6,25%. В этой ситуации, когда инструменты с фиксированной доходностью (облигации, банковские депозиты) неминуемо теряли свою популярность из-за снижения доходности, интерес к акциям наоборот возрастал, в том числе среди

( Читать дальше )

Итоги 2019 года по инвестиционным портфелям

- 31 декабря 2019, 15:07

- |

2019 год запомнился беспрецедентным ростом индекса Мосбиржи — на 28,6%, а тот же индекс, но с дивидендами вырос аж на 37%. Нефть тоже заметно подросла, а вот доллар упал на 11% (привет фанатам зеленой капусты!). Инфляция продолжила падение и вероятно составит 3-3,5%. Рассмотрим результаты моих 3-х портфелей за этот и предыдущие годы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал