инвестиции

Итоги 2019 года и видение на 2020

- 31 декабря 2019, 14:44

- |

Всем привет. Настала пора подвести итоги 2019 года и сформировать видение на 2020.

Год был очень успешным. Более того – самым успешным в моей биржевой карьере. 28% в рублях (результат достаточно близок к росту индекса за год), 40% в долларах – заработано чуть меньше, чем годовой заработок на основном месте работы! (тут вроде бы самое время бить себя в грудь и сделать очень такое важное лицо и пр. 😊). Однако, как читатель может разумно заметить –дескать, рынок то растущий, все заработали – купи и держи и пр. И это действительно, во-многом, верно для этого года. Правда это легко сказать сейчас, оглядываясь назад – на левую часть графика. В любом случае рад за всем, кому удалось хорошо заработать в этом году.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Баффет и его последователи

- 31 декабря 2019, 11:43

- |

Есть ощущение, что эти растущие капиталы большинства современных инвесторов никогда не будут адекватно истрачены. Это выглядит как спонсорство тех кто сейчас больше тратит чем зарабатывает.

Этот безумный 2019…

- 30 декабря 2019, 23:31

- |

Немного экономической статистики с ZeroHedge под занавес уходящего года. Благо что он оказался весьма удачным, по крайней мере для некоторых. Так, индекс благосостояния миллиардеров от Bloomberg превысил значение в $5,9 трлн добавив в этом году «свежие» (свеженапечатанные ФРС) $1,2 трлн.:

(Индекс благосостояния миллиардеров от Bloomberg достиг значения $5,94 трлн в 2019 году)

Состояние 172 американских миллиардеров выросло на $500 млрд, отечественные олигархи идут с заметным отставанием — рост их благосостояния составил «всего» $51 млрд. Впрочем, про эти «успехи» нам вряд ли расскажут на нашем телевидении, время сейчас не то…

По другую сторону баррикад реальность совсем другая, сбережения ~70% простых американцев не превышают и $1 тыс. Об инвестициях на фондовом рынке с такими суммами и говорить не приходится, а значит этот праздник жизни проходит мимо них (финансовая элита богатеет в первую очередь за счет роста капитализации компаний, которые ей принадлежат):

( Читать дальше )

Первые 1 000 дней инвестирования на РФР - промежуточные итоги

- 30 декабря 2019, 11:11

- |

Интересоваться российским фондовым рынком я начал весной 2016 года. Примерно год формировал свою стратегию (в этом мне помогла вот такая литература — smart-lab.ru/blog/516410.php и вот такие авторы Смартлаба — smart-lab.ru/blog/401972.php).

Какую стратегию я выбрал? Конечно же долгосрочное инвестирование для формирования личного пенсионного фонда.

Принципы моего инвестирования описаны здесь:

smart-lab.ru/blog/374807.php

smart-lab.ru/blog/375430.php

smart-lab.ru/blog/532234.php

smart-lab.ru/blog/575005.php

Первую свою сделку на российском фондовом рынке я совершил 26 апреля 2017 года — завел первую сумму на ИИС и приобрел акции Мосбиржи. И завертелось...

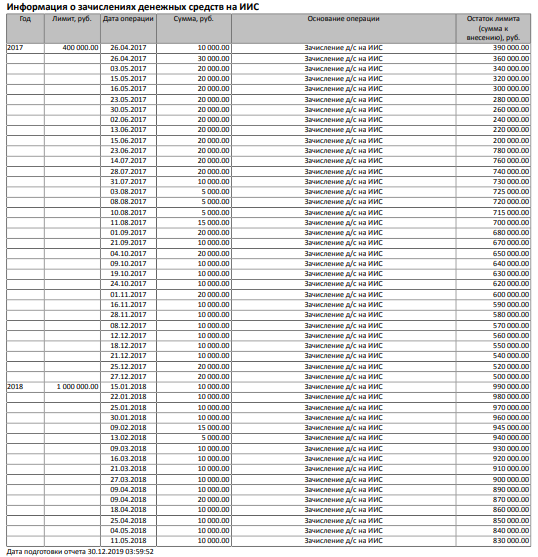

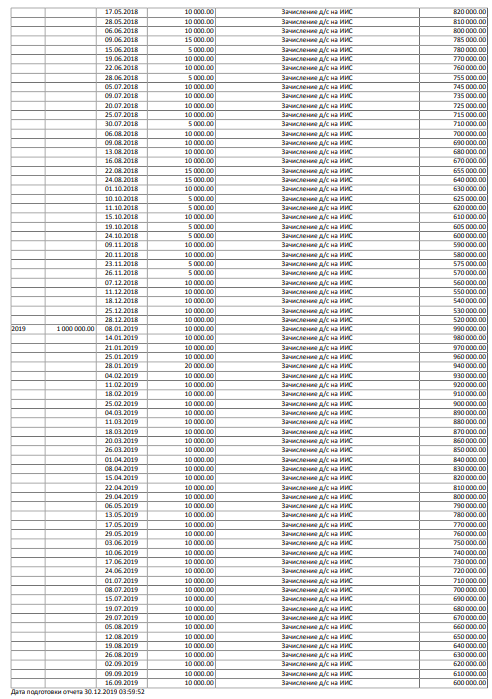

Всего за прошедшие 1 000 дней я завел на ИИС 1 500 000 рублей.

Заводил вот таким графиком:

( Читать дальше )

☯ РЕЦЕССИЯ фундаментальные причины

- 30 декабря 2019, 10:01

- |

В последнее время мне задают много вопросов касательно предстоящей рецессии: большая ли она будет, когда она случится, как часто она случается вообще, страшно ли это и.т.д.

Никто не расскажет о механизмах экономики и причинах рецессии лучше, чем дядька Рэй Далио. Это одно из лучших видео объясняющее механизмы работы экономики в целом всего за пол часа, да еще и переведенное на русский. Всем приятного просмотра)

- Кстати, в нашей группе вк, где мы систематически бьем рынок институциональными стратегиями, я выложил отчет за год со стейтментом. Присоединяйтесь к нам, буду очень вам рад: https://vk.com/veryeasytrade

Почему 90-95% трейдеры, а не инвесторы?

- 29 декабря 2019, 16:18

- |

Но куда ни глянь — везде советы по трейдингу. Обсуждение шортов, лонгов, уровни, цели, волны и прочее. Все новости — так же про трейдинг.

Но почему почти никто не не обсуждает, что купить на много лет, в т.ч. на пенсию, чтобы потом на дивиденды жить?

Слышал 90% трейдеров в долгосроке проигрывают. Только 10% зарабатывают.

Следовательно трейдить имеет смысл, если:

1) ты игрок, а биржа — разновидность азартной игры.

2) хочешь стать трейдером. войти в 10% кто в плюсе.

Дивтикеры VS Компании роста.

- 29 декабря 2019, 14:30

- |

Чаще и чаще читаю посты на смартлабе и других ресурсах с аргументами инвестиций в те или иные компании. Одни генерирует причины покупок акций роста. Другие с пеной у рта доказывают, о наибольшей выгоде покупки дивитикеров. Третьи агитируют некие третьи, смешанные варианты. Что ж, опохмелившись, я решил произвести нубский расчёт всех трёх вариантов.

Дано: компания с ценой акции 100р, 10000 акций в портфеле. Доход 10% от нынешней цены акции. Считаем, что потрясений на рынках нет. Прибыль стабильная. Инфляции нет.

Случай А: компании направляет всю прибыль в развитие, в свой рост. За счёт увеличения вложений, капитализация и доход компании растёт:

( Читать дальше )

Регулярный update американской стратегии от 28 декабря

- 29 декабря 2019, 05:33

- |

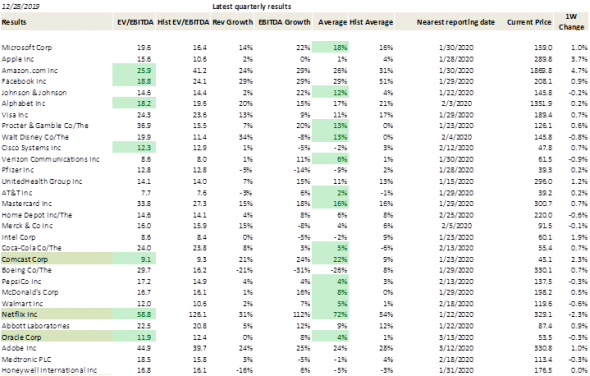

Уважаемые коллеги, направляем регулярный update американской стратегии за последнюю неделю:

- Netflix: -2.3% (немного скорректировался после огромного роста на прошлой неделе)

- Comcast: +2.3%

- Oracle: -0.3%

В среднем компании выборки скорректировались в стоимости на 0.1%

Индекс S&P 500 вырос на 1.1%

Текущая таблица компаний, потенциально привлекательных к приобретению

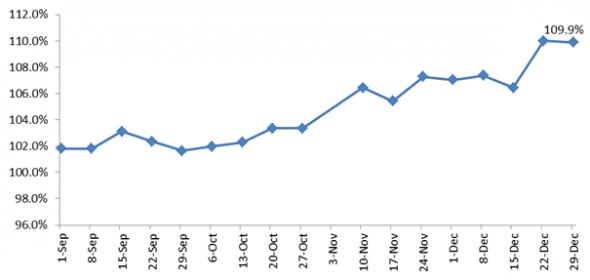

График недельной доходности с начала рассылки таблицы рекомендаций

( Читать дальше )

Селигдар - активно наращивающий добычу золотодобытчик 2го эшелона по привлекательным мультипликаторам

- 29 декабря 2019, 03:57

- |

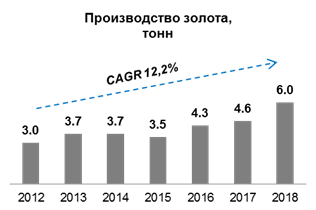

Исторически компания имела проблемное корпоративное управление и высокий объем операций со связанными сторонами, но в 2019 г. начала платить дивиденды и может быть переоценена если тенденциях сохранитсяХороший органический рост добычи:

- компания ежегодно наращивает добычу примерно на 12% в последние годы

- за 9 месяцев производство выросло на 15% (очень много в сравнении с другими компаниями)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал