инвестор

Что более надежно: ставки на спорт или опционы?

- 21 декабря 2019, 21:54

- |

Вот она: smart-lab.ru/blog/480399.php

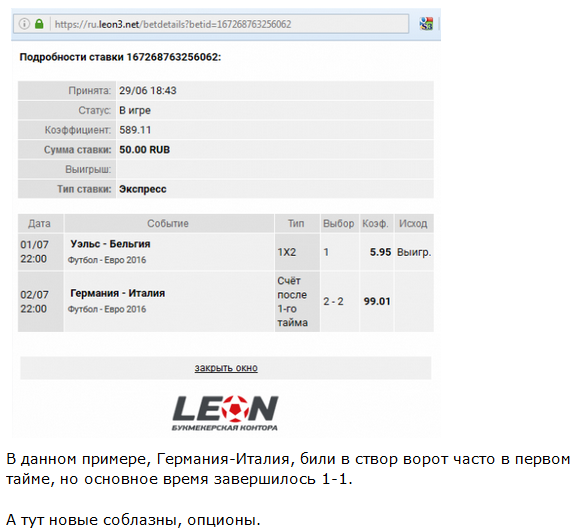

Там показана моя букмекерская ставка типа ЭКСПРЕСС:

Коэффициент RR (риск/ревард), конечно зашкаливал = 1/589.

И уже тогда задался вопросом… где еще найду подобные коэфициенты?

Новые соблазны, опционы…

и там же привел пример Микрона, который выдал +6100 % на голых путах.

--------------------------------------------------------------

Но почему я вернулся к той статье сегодня? Есть причины.

Для ответа на вопрос, приглашаю пройти по ссылке: astro777.com/MU.htm. Там приведен пример бычьего колл спреда (я его торговал и заранее публично прогнозировал) на дату квартального отчета.

Согласно данной опционной модели, при достижении цены $38.01, у меня проектировалось +440 % профита. Однако скоро Микрон перекрыл $40, а в последующие дни, рванул еще выше. Шортистов выносило волнами.

КАК ЭТО БЫЛО.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Околорынок или трейдинг? Или совмещать? Мысли вслух.

- 21 декабря 2019, 14:52

- |

Для меня это дилемма. С многолетним стажем.

Дилемма – это вариант необходимости принятия трудного решения, заключающегося в осознании выбора между взаимоисключающими физически друг друга или одинаково сложными морально вариантами.

С одной стороны, я успешный коучер. Вот уже 30 лет.

Сначала на обычные индивидуальные гороскопы (piminov.ru ), а теперь на астрофинансовые ( astro777.com ).

Коучер — это консультант, индивидуально содействующий решению профессиональных, либо личных задач. То есть человек, помогающий решать чисто околорыночные задачи.

Да, консалтинг по прежнему рулит. Бесплатные + платные развивающие курсы. Активно общаюсь в телеграмм, по скайпу. Бывает по 12 часов в сутки. Хотя после решения базовых задач, клиент обычно завершает общение, получив необходимые для его дальнейшего развития ресурсы.

( Читать дальше )

Продолжение горячей темы по уведомлению ИФНС об открытии зарубежного брокерского счета

- 19 декабря 2019, 13:38

- |

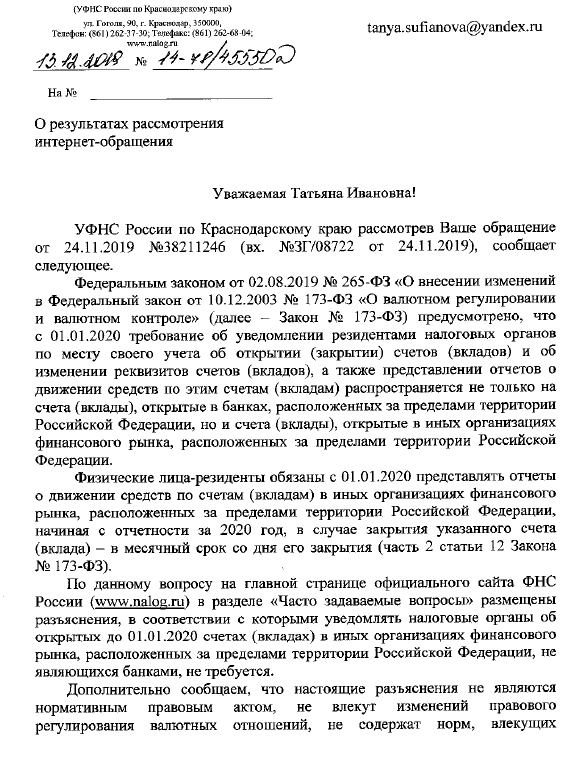

Спешу вам показать письмо налоговиков, которое мне пришло. Вопрос был самый «горячий» — надо ли подавать уведомление об открытии зарубежного брокерского счета инвестору, который уже работает на рынке и открыл счет до 1 января 2020 года (до вступления в силу новых поправок в Федеральный закон № 173-ФЗ)?

По ответу налоговой службы получается, что не надо...

( Читать дальше )

Fitch прогнозы

- 18 декабря 2019, 19:16

- |

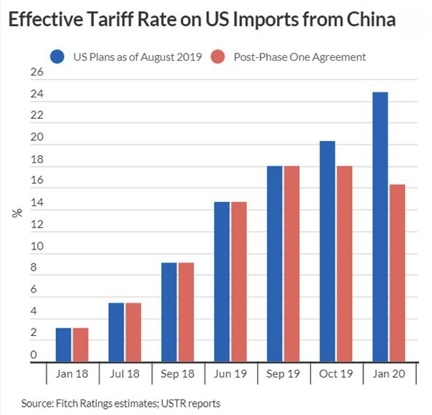

Fitch опубликовали интересную записку по первой фазе торговой сделки, о которой вроде бы как договорились, но документы ещё не подписали.

По расчетам Fitch, эффективная тарифная ставка США на импорт из Китая упадет примерно до 16%, в то время как в соответствии с предыдущими планами она должна была вырасти примерно до 25%

( Читать дальше )

Раскрываю секрет успеха "успешных людей".

- 13 декабря 2019, 15:37

- |

За последнее время увеличилось число постов таких как:

А) Какой я молодец. Меня вознаградили за проект и я купил недвижимость и теперь не успеваю шоколад с пяток слизывать.

Б) Путь становления меня, как рантье, был долог. Я открывал(а) бизнес за бизнесом. Какие-то были более удачны, какие провальными, но я вновь и вновь добивался(ась) и пробивался(ась) наверх. Хорошо родители мне помогали. Давали средства на бизнес.

В) Я с юношеских лет интересовался(ась) финансами. Все эти акции, облигации, фьючерсы, спреды, отчёты, ЛЧИ… А потом получил(а) в наследство 3к квартиру и тут ко мне успех пришёл.

Г) Как закончил(а) универ, меня взяли на должность финансового директора в банк Z. Так начался мой путь...

( Читать дальше )

Психология трейдинга / Правило Светофора в инвестировании и трейдинге / Риск-профиль

- 13 декабря 2019, 13:14

- |

Почему первые 3 года в инвестировании самые важные.

- 12 декабря 2019, 16:34

- |

Во многих книгах, например «Самый богатый человек Вавилона», говорится о важных вещах. Денежных вопросах в жизни каждого человека. Часто рекомендуют откладывать 10% от заработной платы. В одних книгах говорят о конвертах, в других про подушки, в третьих про бумаги, но я нигде не встречал книг, в которых говорилось бы то, что я сообща вам всем по секрету.

Часто все мы слышим, что нужно выгодно вложиться в бизнес, покупать часть котлована, брать за телеса на низах и не трогать чьи-то плечи. Информационный шум мешает принять простые и очевидные решения, для большинства жителей нашей(Вашей) прекрасной страны. Вряд ли читатели, с состоянием долларовых миллионеров, будут читать меня. Поэтому пишу для таких же как я. Откладывать 10%, 3000 рублей или 2 ведра картошки — это хорошо и правильно. Вот вам всем бонус.

( Читать дальше )

ТОП-5 ошибок Инвестора / Главные ошибки при инвестировании / Ошибки Начинающего Инвестора

- 04 декабря 2019, 20:24

- |

Правда!

- 04 декабря 2019, 10:10

- |

— про актуальность собственного автомобиля

— про покупку недвижимости

— про детей и семью

— про путешествия

— про еду, одежду, медицину — хорошую и плохую

и естественно всё это в разрезе денег)

Я думаю поддержат меня взрослые и думающие люди и согласятся с тем, что у кого есть деньги, у того есть и квартиры и дома, хорошие машины, хорошо обеспеченные семьи, путешествия и всё всё всё остальное!

А у кого нет денег, у тех есть аргументы, что ничего этого не нужно, можно прожить и без того и без этого, и это объяснимо — как то людям надо себя успокаивать, что бы с ума не сойти.....

Есть на эту тему прекрасная песня «Если у Вас нету тёти»

Мы все переживаем революцию на российском фондовом рынке, приток инвесторов беспрецедентен - президент НП РТС

- 03 декабря 2019, 19:46

- |

«На мой взгляд, мы все переживаем революцию на российском фондовом рынке, приток инвесторов беспрецедентен, он кардинальным образом меняет российский фондовый рынок и наше отношение к нему. Первый раз за очень длительное время мы можем получить ситуацию, когда частные инвесторы реально влияют на индекс и конъюнктуру рынка в целом. Если посмотреть на отчеты бирж и брокеров за последний год, то мы увидим, что частные инвесторы внесли больший денежный вклад, чем за предыдущие 5 лет работы»

«Государство, которое нашло способ изъятия денег из государственных

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал