SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

индекс ммвб

Инвесторы разлюбили акции Tesla, Facebook, Amazon

- 05 апреля 2014, 19:51

- |

Нам не дано знать, что будет с американским рынком на следующей неделе. Итоги текущей неделе неутешительны для американских высокотехнологичных акций. Инвесторы разлюбили акции Tesla, Facebook, Amazon. В результате индекс NASDAQ Composite в этом году находится на отрицательной территории, и участники рынка стали более внимательно относится к «медвежьим» сигналам на графике американского высокотехнологичного индекса (в частности по индикаторам MFI и RSI на недельных графиках). Сейчас есть опасность, что коррекция высокотехнологичных акций США перекинется на более широкий сектор акций, что негативно отразится на всех мировых фондовых рынках. Главный экономист Saxo Bank Стин Якобсен напоминает, что каждые пять лет американские индексы корректируются на 25% — 30% (CNBC). По его мнению, в этом год мир вошел слишком оптимистичным для роста». Он рекомендует продать акции и купить облигации Германии или США. После достижения зоны сопротивления 1,900-1,950 по индексу S&P-500 ждет снижения индекса на 25% — 30%.

( Читать дальше )

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

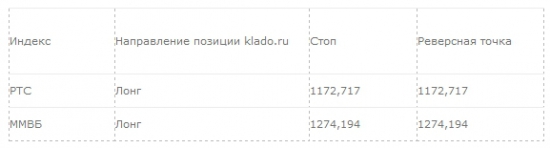

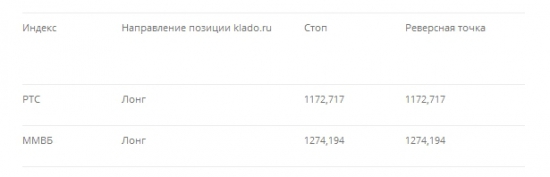

Рекомендация для системной торговли: 02.04.2014

- 02 апреля 2014, 01:12

- |

МТС klado

Торговые сигналы — Индекс РТС; ММВБ

*Рекомендации носят исключительно информационный характер и не могут рассматриваться как оферта к заключению сделок.

Бонус для читателей — скидка на посещение весьма приличных курсов по биржевой торговле. Промо-код клад

Через день или два индекс ММВБ вернется в старый диапазон

- 01 апреля 2014, 08:30

- |

Ждем позитивного открытия. Индекс развивающихся рынков от MSCI достиг трехмесячного максимума, бразильский фондовый индекс впервые с ноября прошлого года достиг 200-дневной средней. Цены на золото, являющиеся индикатором риска достигли семинедельного минимума. В пользу позитивного открытия говорит динамика австралийской и канадской валюты, и вышедшая сегодня в Китае статистика. Официальный Индекс менеджеров по закупкам в марте вырос до 50,3 (в феврале 50,2). После четырехдневного снижения, сегодня на китайском фондовом рынке наблюдается рост. Американский рынок также вырос — Председатель ФРС США Джанет Йеллен в своем вчерашнем выступлении дала понять, что резервная система продолжит поддерживать экономику. Вышедшая вчера мартовская предварительная статистика по годовой инфляции в 18 странах еврозоны показала, что уровень инфляции находится на отметке 0,5% (наименьший рост с осени 2009). От Президента Европейского центрального банка Марио Драги в четверг можно ждать более решительных монетарных мер, направленных в сторону поддержки экономики еврозоны.

( Читать дальше )

( Читать дальше )

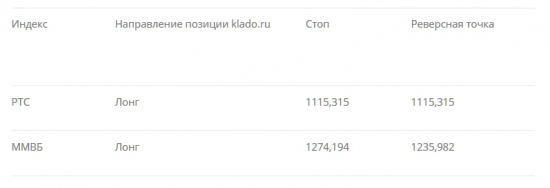

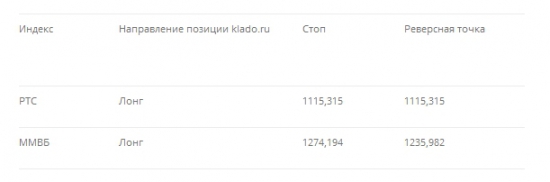

Рекомендация для системной торговли: 01.04.2014

- 01 апреля 2014, 00:52

- |

МТС klado

Торговые сигналы — Индекс РТС; ММВБ

*Рекомендации носят исключительно информационный характер и не могут рассматриваться как оферта к заключению сделок.

Бонус для читателей — скидка на посещение весьма приличных курсов по биржевой торговле. Промо-код клад

Рекомендация для системной торговли: 31.03.2014

- 31 марта 2014, 01:30

- |

МТС klado

Торговые сигналы — Индекс РТС; ММВБ

Бонус для читателей — скидка на посещение весьма приличных курсов по биржевой торговле. Промо-код клад

Хочется стать похожим на маленькую мышку

- 28 марта 2014, 08:43

- |

На вчерашних торгах рынок показал отрицательную динамику. Индекс ММВБ находился в диапазоне 1350 – 1320. Перед началом торгов я думал, что нижняя граница диапазона будет на отметке 1330 пунктов, но поступающие новости никак не способствовали деэскалации напряженности вокруг Украины. Продать инвесторам идею фундаментальной дешевизны нашего рынка сейчас сложно. По моим оценкам, на последней волне мартовского падения примерно пятая часть участников рынка получила маржин-коллы по длинным позициям. Сейчас они «зализывают раны» и на рынок вернуться не скоро. Те, кто не получил маржин-коллы, ориентируются на новостной и технический анализ. Когда читаешь новости о том, что российские войска уже размещены в Ростовской, Курской и Белгородской областях, и находятся в нескольких переходах от Луганска, Харькова и Донецка и о том, что Великобритания рассматривает возможность замораживания российских акций на Лондонской бирже, забываешь о фундаментальной дешевизне нашего рынка. Скорее хочется стать похожим на маленькую мышку, которая стянула кусочек сыра со стола и быстро убежала в безопасную норку. Неважно, насколько этот кусочек сыра фундаментально привлекателен – важно как быстро с ним можно добежать до безопасной норки.

Индекс ММВБ не смог закрепиться выше зоны сопротивления 1350-1360 пунктов. Вес мышиного мозга 500 миллиграммов, но она понимает, что это не рынок «быков». Последняя волна коррекционного роста акций не сопровождалась позитивом с облигационного рынка, рубль несколько укрепился, но это связано с фактором конца квартала и с тем, что у игроков на валютном рынке образовалась прибыль и они ее фиксируют. Вряд ли валютной паре USD/RUB удастся закрепиться под отметкой 34,8. У каждой приличной мыши в норке есть телевизор. Она включает телевизор и видит как выступает замгендиректора Института развития финансовых рынков Валерий Петров: «Рынок будет падать после текущего отскока, первый уровень поддержки 1200, второй уровень, если пробьет первый — 950 по ММВБ». И вот слушает Валерия наша мышь и думает: «как хорошо, что я сейчас в норке!» На развивающихся рынках продолжается рост (вчера бразильский фондовый индекс вырос на 3,50%), который нейтрализует «крымский негатив», потом цикл роста закончится и нейтрализовать негатив будет нечем. Мы уже убедились что высокие цены на нефть не страхуют наш рынок от снижения. В апреле пойдем вниз по дороге, которую вымостил для нас Валерий Петров.

( Читать дальше )

Индекс ММВБ не смог закрепиться выше зоны сопротивления 1350-1360 пунктов. Вес мышиного мозга 500 миллиграммов, но она понимает, что это не рынок «быков». Последняя волна коррекционного роста акций не сопровождалась позитивом с облигационного рынка, рубль несколько укрепился, но это связано с фактором конца квартала и с тем, что у игроков на валютном рынке образовалась прибыль и они ее фиксируют. Вряд ли валютной паре USD/RUB удастся закрепиться под отметкой 34,8. У каждой приличной мыши в норке есть телевизор. Она включает телевизор и видит как выступает замгендиректора Института развития финансовых рынков Валерий Петров: «Рынок будет падать после текущего отскока, первый уровень поддержки 1200, второй уровень, если пробьет первый — 950 по ММВБ». И вот слушает Валерия наша мышь и думает: «как хорошо, что я сейчас в норке!» На развивающихся рынках продолжается рост (вчера бразильский фондовый индекс вырос на 3,50%), который нейтрализует «крымский негатив», потом цикл роста закончится и нейтрализовать негатив будет нечем. Мы уже убедились что высокие цены на нефть не страхуют наш рынок от снижения. В апреле пойдем вниз по дороге, которую вымостил для нас Валерий Петров.

( Читать дальше )

Рекомендация для системной торговли: 28.03.2014

- 28 марта 2014, 02:07

- |

МТС klado

Торговые сигналы — Индекс РТС; ММВБ

Бонус для читателей — скидка на посещение весьма приличных курсов по биржевой торговле. Промо-код клад

Может ли в ближайшее время политическая напряженность пойти на спад?

- 23 марта 2014, 20:19

- |

В пятницу дал прогноз для агентства Прайм о том, что на следующей неделе акции могут немного подрасти http://1prime.ru/Financial_market/20140322/780953296.html но разумеется подобные краткосрочные прогнозы это гадание на кофейной гуще.

Рулит графиками акций не экономика, а политика. При высоких ценах на нефть и благоприятных макроэкономических показателях России два крупных мировых рейтинговых агентства — Standard&Poor's и Fitch, ориентируясь на политическую напряженность, понизили прогноз суверенного рейтинга России, и рынок в пятницу полетел вниз. Возникает вопрос: может ли в ближайшее время политическая напряженность пойти на спад? Мой ответ отрицательный. В свете последних событий вокруг Крыма количество украинцев, выступающих за вступление Украины в НАТО, за неделю выросло на 15%. 77% украинцев осуждают политику Путина в отношении Украины (я не беру в расчет кто и кому промыл мозги). 25 мая на Украине назначено проведение досрочных выборов Президента и политики, ориентируясь на результаты опросов, будут разыгрывать антироссийскую карту. Надо смириться с тем, что эта антироссийская истерия будет транслироваться на Запад. Украинские политики будут пытаться найти у России болевые точки по самым разным проблемам от получения компенсаций за объекты в Крыму до разработки Украиной собственных сланцевых месторождений.

( Читать дальше )

Рулит графиками акций не экономика, а политика. При высоких ценах на нефть и благоприятных макроэкономических показателях России два крупных мировых рейтинговых агентства — Standard&Poor's и Fitch, ориентируясь на политическую напряженность, понизили прогноз суверенного рейтинга России, и рынок в пятницу полетел вниз. Возникает вопрос: может ли в ближайшее время политическая напряженность пойти на спад? Мой ответ отрицательный. В свете последних событий вокруг Крыма количество украинцев, выступающих за вступление Украины в НАТО, за неделю выросло на 15%. 77% украинцев осуждают политику Путина в отношении Украины (я не беру в расчет кто и кому промыл мозги). 25 мая на Украине назначено проведение досрочных выборов Президента и политики, ориентируясь на результаты опросов, будут разыгрывать антироссийскую карту. Надо смириться с тем, что эта антироссийская истерия будет транслироваться на Запад. Украинские политики будут пытаться найти у России болевые точки по самым разным проблемам от получения компенсаций за объекты в Крыму до разработки Украиной собственных сланцевых месторождений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал