индексы

Индексы. оил шорт

- 26 февраля 2018, 12:22

- |

- комментировать

- Комментарии ( 0 )

Заметки трейдера. Все идет по плану

- 25 февраля 2018, 22:49

- |

«что еще надо человеку, чтобы встретить старость», ну а для кого то это будет «Верещагин! Уходи с баркаса» :))

Короче, все хорошо, все, чего ждали — произошло, кульминация (мать ее). Главные выводы буду делать естественно после закрытия недели, 2 марта.

Чего бы хотелось с т.з. логики и теханализа? Примерно следующего:

Индекс мосбиржи — 2350п уже мало (на таком то фоне), теперь уже надо взять следующую цель — 2396п, хоть сразу, хоть до конца недели, если получится, тогда можно будет замахнуться на Вильяма, понимаете ли, нашего Шекспира, т.е. 2450п

Индекс РТС — аналогично, задача — до конца недели войти в целевой диапазон 1337-1350п, а Шекспиром здесь будет давно мной ожидаемый уровень 1400п, думаю до выборов 18 марта все шансы есть. Бакс закатают мама не горюй, похоже (как минимум 53,50 уже видится)

( Читать дальше )

Комментарии ЦБ РФ

- 22 февраля 2018, 15:30

- |

Москва, 22 февраля — «Вести.Экономика». Иностранные инвесторы с начала 2018 г. увеличивают вложения в рублевые активы на валютном и фондовом рынках, отмечается в 23-м выпуске комментария ЦБ РФ «Ликвидность банковского сектора и финансовые рынки». Инвесторы открывают длинные позиции.

Подробнее: http://www.vestifinance.ru/articles/98137

Самое интересное:

"Активность иностранных инвесторов на рынке акций была еще более высокой. По биржевым данным, российские «дочки» иностранных банков и нерезиденты вложили в российские акции около 28,9 млрд руб. и были фактически единственными нетто-покупателями на рынке."

Если в январе вложились, а в феврале индексы пошли дальше в рост, то это значит, что еще не выходили. А это значит, что ждут повышения рейтинга и хотят продать свое добро подороже :)

Так что, в свете таких комментариев ЦБ РФ, вероятность повышения рейтинга и дальнейшего роста повышается.

Поэтому я просто оставляю все лонги на пнд, подтянув стопы повыше, но в пнд, в случае повышения рейтинга, планирую часть позиций распродать.

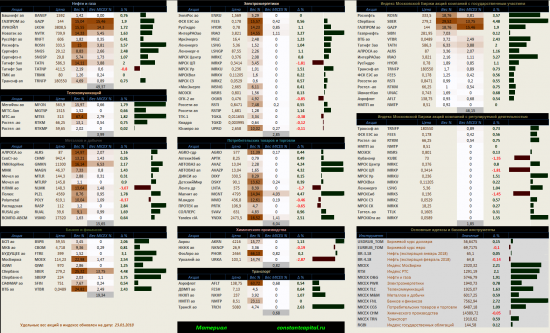

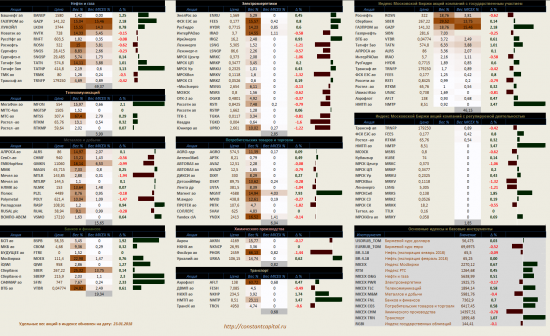

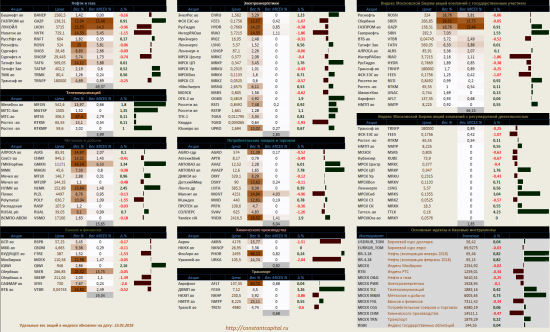

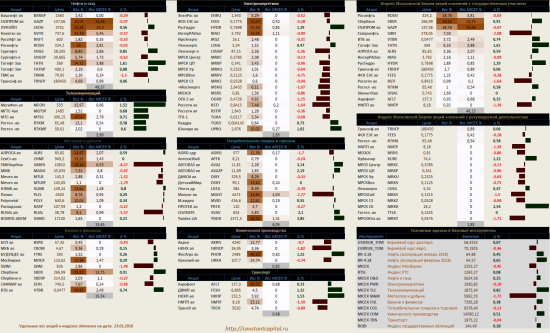

Динамика акций за текущий день, в структуре отраслевых индексов, и индексов государственного сектора.

- 21 февраля 2018, 19:56

- |

полноформатная картинка - http://constantcapital.ru/?p=11398

Динамика акций за текущий день, в структуре отраслевых индексов, и индексов государственного сектора.

- 20 февраля 2018, 21:07

- |

полноформатная картинка - http://constantcapital.ru/?p=11368

Индексы лонг

- 20 февраля 2018, 15:06

- |

Динамика акций за текущий день, в структуре отраслевых индексов, и индексов государственного сектора.

- 19 февраля 2018, 19:38

- |

полноформатная картинка - http://constantcapital.ru/?p=11327

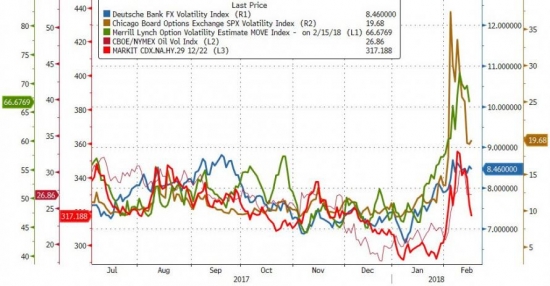

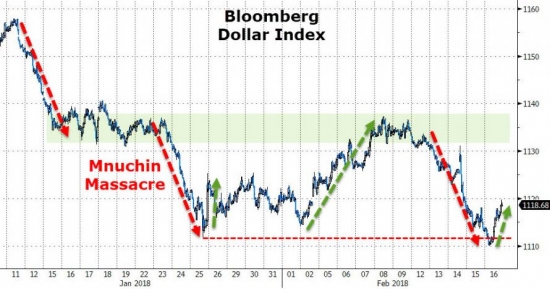

Итоги прошлой недели в графиках от ZH.

- 19 февраля 2018, 16:56

- |

Nasdaq, S&P – лучшая неделя с декабря 2011 года

Dow – лучшая неделя с ноября 2016 года

Small Caps — лучшая неделя с декабря 2016 года

Акции, по которым чаще всего открываются короткие позиции, — самый большой недельный шорт-сквиз с ноября 2016 года

VIX – самое большое недельное снижение с ноября 2016 года

Кривая доходности американских трежерис – второе по счету максимальное недельное уплощение с сентября 2011 года

Высокодоходные облигации (HY Bond ETF) – лучшая неделя с февраля 2016 года (несмотря на рекордные темпы оттока)

Индекс доллара – вторая по счету худшая неделя за 6 месяцев

Золото – лучшая неделя с апреля 2016 года

Биткоин – лучшая неделя за 2 месяца

Волатильность в активах снижалась на этой неделе, но волатильность в ставках продолжает оставаться возвышенной.

( Читать дальше )

Заметки трейдера. Важная неделя

- 18 февраля 2018, 23:07

- |

Очевидно, что если это произойдет, основные топовые фишки покажут хороший прирост (я жду около +5%). Фаворит конечно же Сбербанк.

Ну а пока, в первые дни новой недели я смотрю на нефть (здесь важно поведение индекса доллара), SP500 (здесь скорее всего ожидается движение вниз) и отработку важных уровней по нашим индексам.

Индекс доллара — разворота падающего тренда не произошло, даже не сделав тест важного уровня 91п, индекс обвалили снова к 88,50п, сделали прокол и отскочили, сформировав двойное дно. Теперь 88,50п — ключевой уровень внизу, а 90,50п — ключевой уровень вверху в этой фигуре.

Именно вот это 4-х дневное движение индекса доллара вниз и предопределило бычий импульс в SP500, в нефти и в золоте:

( Читать дальше )

Динамика акций за текущий день, в структуре отраслевых индексов, и индексов государственного сектора.

- 16 февраля 2018, 21:37

- |

полноформатная картинка - http://constantcapital.ru/?p=11290

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал