инфляция в США

Инфляция в США

- 14 июля 2022, 03:36

- |

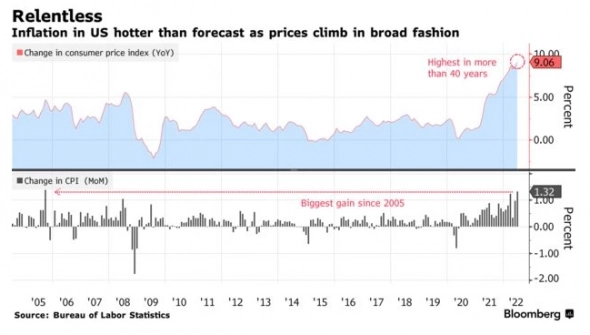

Данные в среду показали, что индекс потребительских цен вырос на 9.1%, по сравнению с предыдущим годом, что стало самым большим приростом с конца 1981 года. Показатель инфляции вырос на 1,3% по сравнению с предыдущим месяцем, это является максимальным показателем с 2005 года, что отражает рост цен на бензин, жилье и продукты питания.Экономисты прогнозировали рост на 1,1% с мая и на 8,8% в годовом исчислении, основываясь на медианах опроса Bloomberg. Это был четвертый месяц подряд, когда общий годовой показатель превысил оценки. Джо Байден попытался преуменьшить важность отчета, показывающий более высокую, чем ожидалось, инфляцию в июне, назвав его «устаревшим» из-за снижения цен на бензин в США. Скромным утешением является, что называемый базовый индекс потребительских цен, который исключает более волатильные продовольственные и энергетические компоненты, вырос на 0,7% по сравнению с предыдущим месяцем и на 5,9% по сравнению с прошлым годом, что показывает замедление базовой инфляции

Телеграмм

- комментировать

- ★1

- Комментарии ( 1 )

Ужасный ужас...Или нет?

- 13 июля 2022, 21:17

- |

Вышли данные по инфляции в США (страшные), вышли первые оценки (панические), а теперь время сесть и разобраться трезво.

▪️ Данные по инфляции оказались хуже ожиданий. Однако, те, кто до сих пор смотрит на сырьё — предлагаем посмотреть на график к посту. Большинство сырьевых товаров сильно скорректировалось, так что по итогам июля скорее всего увидим снижение инфляции в США.

▪️ Услуги неприятно удивили: рост цен в данной категории за год составил6.2%, жилье +5.6% г/г, медицина +4.8% г/г, транспорт +8.8% г/г. Ставки аренды в США показывают двузначный рост, так что из действительно «липкой» инфляции мы имеем аренду и заработные платы. Остальное может выправиться на горизонте от нескольких месяцев до года-двух.

▪️ Но есть ещё один фактор. Пятилетние и десятилетние инфляционные ожидания в США устойчиво снижаются с апреля. Да, текущая статистика по инфляции влияет на дальнейшие действия ФРС,

( Читать дальше )

К концу года в экономике США наступит рецессия - Промсвязьбанк

- 13 июля 2022, 19:22

- |

Сохранение инфляции на высоком уровне грозит более агрессивным ужесточением денежно-кредитной политики США. В конце июля ФРС планирует повысить ставку еще на 75 б.п., но мы не исключаем, что американский регулятор может повысить ее и на 100 б.п., до 2,5-2,75%, чтобы несколько охладить рост цен.

Похоже, «мягкой посадки» ждать не приходиться. Полагаем, что к концу года в экономике США наступит рецессия. Это чревато дальнейшим снижением глобальных рынков и цен на энергоносители.Промсвязьбанк

Инфляция США зацепила весь Мир

- 13 июля 2022, 18:31

- |

Мировые индексы пошли ко дну. Превышение прогноза по инфляции США 8,8% до 9,1%. Это ускорение инфляции даст толчок к повышению ставки. А повышение ставки...

Пессимистические настроения захлестнули рынки.

Индексы Германии в огне:

( Читать дальше )

Теперь ФРС США может поднять ставку больше, чем на 50 б. п. - Коган Евгений

- 13 июля 2022, 17:30

- |

Неспроста на днях Белый дом заявлял, что инфляция в США будет высокой, но она «уже устарела». Кажется, Великий Вождь и Любимый Руководитель Америки подстилал себе соломку заранее.

Недавно, как мы знаем, цены на энергоносители неплохо скорректировались вниз, что снижает инфляционные риски. Но нужно понимать, что в данных за июнь мы этого не могли увидеть. Максимум, только в инфляционных ожиданиях (из-за снижения цен на бензин и газ они могут несколько снизиться).

Рынок на вышедшие данные отреагировал негативным образом. Фьючерс на S&P500 упал на 1,5% в моменте. И удивительного в этом нет. Теперь почти нет сомнений, что ФРС поднимет ставку больше, чем на 50 б. п. Предположительно, на 75.Коган Евгений

Инфляция в США предвестник американского дефолта? Утрата трежерис роли сорбента долларовой ликвидности.

- 13 июля 2022, 16:45

- |

Ставки по этим «сверхнадежным» инструментам всегда были мягко выражаясь очень низкими.

При этом трежерис выполняли ещё одну архиважную роль-абсорбировали долларовую ликвидность, которая могла пойти на товарные рынки.

Однако механизм, не без помощи американских политиков, сломался.

Разгоняющаяся инфляция, а также в немалой степени произвольное обращение американцев с чужим имуществом, заставили страны выходить из долговых инструментов.

В свою очередь высвободившаяся долларовая ликвидность пошла на товарные рынки вызывая с лагом примерно в 6 месяцев ещё большую инфляцию.

Разумеется увеличение инфляции повлечёт ещё более быстрый выход из трежерис, что повлечёт, по закону лавины, ещё большую инфляцию.

Вы будете хранить деньги под 3%, если все дорожает на 9%?

Правильно, таких «эффективных менеджеров» ещё поискать.

Собственно говоря лично мне кажется что все эти процессы неслучайны, а являются частью плана по перестройке (ох!!! Слово-то какое знакомое всем советским гражданам😁) американской экономики на жизнь без долгов… за чужой счёт разумеется...

Всем здоровья и удачи в инвестициях!

В июне в США произошел самый большой месячный скачок цен на коммунальные услуги по газоснабжению с октября 2005 года — Bloomberg

- 13 июля 2022, 16:06

- |

🔥 Статистика по инфляции в США: ужасный ужас

- 13 июля 2022, 15:42

- |

Индекс потребительских цен (ИПЦ) в США за июнь составил 9,1% г/г, что выше ожиданий аналитиков (8,8%).

Базовый ИПЦ (без учёта продовольствия и энергоресурсов) составил 5,9%, что также выше ожиданий аналитиков (5,7%).

Сегодняшняя торговая сессия будет очень распродажной. 🙈 (причины см. здесь: https://smart-lab.ru/blog/819676.php)

Инфляция в США выросла в июне +1.3% м/м, +9.1% г/г и оказалась рекордной с ноября 1981 года

- 13 июля 2022, 15:31

- |

США — ПОТРЕБИНФЛЯЦИЯ CPI (ИЮНЬ):

М/М = +1.3% (ПРОГ +1.1% / ПРЕД +1%)

Г/Г = +9.1% (ПРОГ +8.8% / ПРЕД +8.6%)

День на рынках будет насыщенным - запас успокоительных не помешает - Коган Евгений

- 13 июля 2022, 12:56

- |

▪️В 15:30 МСК будет опубликован индекс потребительских цен (ИПЦ) в США. Прогноз аналитиков по июньской инфляции – 8,8%. Напомню, инфляция за май – 8,6%, и это был шок. Ожидания были 8,2-8,3%. Пробьем ли сегодня цифру 9?

▪️Также в 15:30 будет опубликован так называемый базовый индекс потребительских цен. На него ФРС смотрит еще более пристально.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал