инфляция

Андрей Белоусов: тезисы интервью с великим и ужасным!

- 27 декабря 2021, 18:38

- |

🔸Правительство РФ довольно ростом экономики в этом году – наблюдается хороший темп роста инвестиций, промышленного производства.

🔸Две проблемы, которые сильно беспокоят – слабый рост малого бизнеса и высокая безработица среди молодёжи.

🔸Металлурги недовольны ростом НДПИ и введением экспортных пошлин, потребители рады такому исходу. Ужесточение налоговой нагрузки в этом году было введено ради потребителей (строители, машиностроители, оборонно-промышленный комплекс).

🔸Правительство пока отложило рассмотрение вопроса по повышенным налогам на дивиденды металлургов. У металлургов есть искушение превратить компании в кэш-машины и воспользоваться временной конъюнктурой — это не стратегическое решение.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 19 )

10 уроков 2021 года для инвесторов

- 27 декабря 2021, 11:23

- |

Уходящий 2021 год был богат событиями на фондовом рынке и я выделил 10 наиболее интересных на мой взгляд.

Инфляция доллара

Ни для кого не секрет, что весь мир уже забыл, что доллар тоже может терять покупательную способность. Около 10 лет, до 2021 года, инфляция в США была плюс-минус 2% годовых

Инфляция США за 10 лет

( Читать дальше )

Доходы населения

- 27 декабря 2021, 07:33

- |

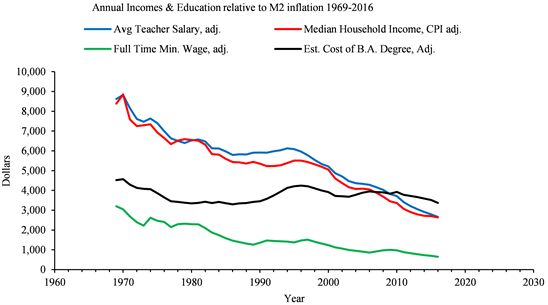

Из первого поста следует достаточно простой вывод: в долларах зарплаты фактически не изменились, несмотря на инфляцию в долларе. И это плохо. А второй пост нужно обдумать.

Свежая статья по этой теме в США: The M2 Money Supply, the Economy, and the National Debt.

Иллюстрация из нее:

Changes in US Average teacher salary, median household income, minimum wage times 2000 hours per year, and the estimated cost of a 4-year college degree relative to inflation in the M2 money supply.

Инфляция

- 26 декабря 2021, 19:41

- |

“Нет налогам без представительства”, — ключевой лозунг британских колонистов, отразившийся в причинах Американской революции — в недовольстве населения повышением прямого налогообложения без соответствующего предоставления мест в британском парламенте.

Социально неприемлемые налоги, как ошибочный способ согласования контракта между государством и обществом, нередко приводят к различным потрясениям и разнообразным кризисам. Так, в июне 2021 года колумбийское правительство ввело ряд ожидаемых налогов для покрытия дефицита бюджета, но дьявол закрался в детали: НДС на ритуальные услуги для страны, находящейся на вершинах мирового рейтинга смертности от ковида, взорвало общество ожесточенными протестами.

В случае политики сокращения государственного долга, применяя меры жесткой экономии, которая, к слову, имеет только один исторический пример успеха (Великобритания в 19 веке, но в течении века + доходы с колоний), стандартные меры используют два инструмента: сокращение затрат и также повышение налогов. Второе, разумеется, происходит без расширения представительства, поэтому столь общественно болезненно дискуссия этой меры проходила во время долгового кризиса в Греции (в итоге применяли реструктуризацию долга: сокращение ставок, расширение сроков погашения. Также налоги, но те, которые падают бременем на кредиторов).

( Читать дальше )

Экономические итоги 2021!

- 26 декабря 2021, 14:43

- |

«Верить, в наше время, нельзя никому, даже себе. Мне — можно!»

Мои дорогие!

( Читать дальше )

Защита от инфляции с помощью нефтяных акций

- 26 декабря 2021, 14:16

- |

С объемом в 9,5 триллионов долларов Blackrock является крупнейшим в мире управляющим активами. Найджел Болтон, со-директор платформы активных акций группы, теперь высказался и объяснил, чего он ожидает от фондового рынка в 2022 году. Соответственно, эксперт предполагает, что в 2022 году получить прибыль с помощью акций будет сложнее, но в целом остается позитивным.

Он ожидает, что фондовые рынки останутся дружелюбными — до тех пор, пока реальные процентные ставки будут оставаться отрицательными, как сейчас. Болтон ожидает, что подбор акций снова станет более важным. Его совет: По его мнению, акции финансовых и энергетических компаний в настоящее время выгодно оценены и должны выиграть от восстановления экономики.

В интервью на CNBC «Squawk Box Europe» он сказал: «Некоторые из крупных, устоявшихся нефтяных компаний смогут развернуться, и в будущем у них могут быть привлекательные для инвесторов уровни оценки».

Мы в Gold-Bull рассматриваем интегрированные нефтяные компании как эффективный способ для акционеров получить прибыль от инфляционного тренда. С этой целью мы обращаем особое внимание на энергетические компании с крупными портфелями природного газа и участием в международной торговле газом.

Короче говоря, мы ищем и находим для нашего демонстрационного портфеля интегрированные энергетические компании, которые имеют мощности для экспорта газа и могут использовать международные ценовые различия в торговле газом.

( Читать дальше )

Скромная попытка заглянуть в ближайшее будущее экономики и рынков

- 25 декабря 2021, 19:24

- |

Как, на ваш взгляд, будут действовать основные регуляторы, в том числе ФРС и ЕЦБ, в 2022 году?

Во время борьбы с экономическими последствиями пандемии объем денежной массы значительно вырос как в США, так и в ЕС, и это уже привело и еще долго будет приводить к инфляции. Судя по риторике денежных властей в обоих регионах, сейчас для них главным приоритетом стала борьба с инфляцией, поэтому можно ожидать, что в следующем году они будут постепенно ужесточать политику.

Насколько жестким и быстрым будет сокращение QE, до каких уровней вырастут ставки?

Начнут с сокращения QE, которое уже анонсировано в США, и речь там идет о сокращении вдвое. Когда возможности этого инструмента будут исчерпаны, постепенно будут переходить к повышению ставки. Но оно, скорее всего, будет умеренным.

( Читать дальше )

Самое время покупать рублевые облигации?

- 24 декабря 2021, 12:22

- |

Индекс государственных облигаций (RGBI) с начала сентября снизился более чем на 6% на фоне стремительно растущей инфляции, являющейся прямым триггером для дальнейшего повышения ставки российским регулятором. С начала осени ставку повысили на 2%, с 6.5% до 8.5% тремя шагами, последний из которых стал наиболее существенным – на 100 б.п. Тем не менее, на последнее повышение рынок отреагировал даже с некоторой долей позитива: ставку повысили ожидаемо, повысили существенно, значит, увеличиваются шансы на постепенное замедление инфляции.

Стоит отметить, что сейчас наблюдается стабилизация и даже некоторое замедление в темпах роста потребительских цен — инфляция год к году транслируется на уровне 8.04%.

В последний месяц на рынке рублевых корпоративных облигаций появляются интересные возможности на фоне ряда кредитных историй (Роснано), санкционной риторики и слабой ликвидности.

Вероятно, при прочих равных, именно сейчас – отличное время для точечных покупок облигаций второго и третьего эшелона с понятным кредитным качеством. В случае стабилизации инфляции и дальнейшем снижении, ЦБ может завершить цикл повышения процентной ставки.

( Читать дальше )

Итоги пресс-конференции президента Путина

- 23 декабря 2021, 20:44

- |

🤔 Наверное, нужно подвести итог большой пресс-конференции Путина. Я попробую 😵💫

Президент Путин высказался про рост экономики России, правда сделано это всё без учёта инфляции. Давайте так:

👉🏻 Совокупные расходы = Совокупный выпуск

Получается, что снижение инфляции к цели снизит рост экономики в пополам в следующем году. Учитывая, что президент России ожидает роста экономики в 2021 году в 4,5%, то в следующем году, если инфляция придёт в норму к 4%, то рост экономики будет примерно на уровне 2,4% (это прям очень топорный подсчёт).

Но с данными цифрами перейдём к главным проблемам, которые обозначил президент:

👉🏻 Сбережения народа, развитие инфраструктуры и рост производительности труда.

Сбережения! по этому пункту в России всё плохо, так как по последним подсчётам Superjob.ru у 43% россиян отсутствуют какие-либо сбережения. По данным Superjob, по сравнению с доковидным 2019 годом данный показатель увеличился на 3%. Хотя согласно статистическим показателям банковского сектора Российской Федерации на первое декабря 2021 средства населения на валютных счетах и депозитах в российских банках сократились на $2,55 млрд до $92,6 млрд и они не растут с первого декабря 2020 года, даже падают, так как на первое декабря 2020 года этот показатель был на уровне $96,5 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал