инфляция

Про инфляцию: изучают динамику % ставок и роста денежной массы, но забыли о нормах резервирования. ЦБ РФ уменьшает нормы резервирования с 1 10 2021г. (ускорит инфляцию).

- 07 сентября 2021, 23:28

- |

Сейчас многих беспокоит рост инфляции, при оценке инфляции смотрят на динамику % ставок ФРС, ЕЦБ и национальных ЦБ, на динамику роста денежной массы. Но мало кто вспоминает во влиянии норм резервирования на инфляцию.

Норма резервирования – это сумма резервов, которые банк должен удерживать, а не выдавать ссуды. Чем выше резервные требования, тем меньше денег банк потенциально может ссудить, но эти избыточные денежные средства также предотвращают банкротство банка и укрепляют его баланс.

Когда коэффициент резервирования увеличивается, это считается сдерживающей денежно-кредитной политикой, а когда он снижается – экпансионистской.

Пример

В качестве упрощенного примера предположим, что Федеральная резервная система установила норму резервирования равной 11%. Это означает, что если у банка есть депозиты в размере 1 миллиарда долларов, он должен иметь 110 миллионов долларов в резерве (1 миллиард x 0,11 = 110 миллионов долларов) и, следовательно, может выдавать ссуды на общую сумму 890 миллионов долларов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

🚢 Коллапс в контейнерах перевозках

- 07 сентября 2021, 14:55

- |

Высокая роль Китая в мировом экспорте привела к тому, что китайские порты и транспортные узлы стали узким горлышком в мировой торговле. После введения локдаунов, многие предсказывали эффект отложенного спроса после того, как ограничительные меры будут сняты, однако мало кто в связи с этим предсказывал коллапс в международных контейнерных перевозках.

Вся проблема в том, что по мере восстановления экономической активности, а также реализации того самого отложенного спроса, возникла необходимость в повышенных объемах экспорта из мировой фабрики – Китая. Однако мощностей транспортных контейнеровозов оказалось недостаточно, чтобы удовлетворить весь появившийся спрос на перевозки.

Это привело к тому, что индекс мировых контейнерных перевозок вырос с $1200 в доковидном октябре 2019, до 2200 в октябре 2020 (+83% г/г). Но это был далеко не пик. В январе 2021 цена была уже $4400, а сейчас составляет $10300 (+407% г/г). При этом стоит заметить, что это индекс по миру, на определенных направлениях ставка отличается:

( Читать дальше )

Повышение ставки рублю не поможет

- 07 сентября 2021, 10:54

- |

10 сентября пройдет заседание ЦБ РФ, по результатам которого участники рынка ожидают повышения ключевой ставки. В текущем году ставка поднималась уже четырежды, но это не помогает от инфляции, а кредитование только набирает обороты. Монетарная политика помогла удержать рубль в диапазоне 71 – 75 р/$, однако совокупность негативных факторов, скорее всего, приведет к девальвации национальной валюты уже в следующем квартале.

Источник изображения: fxclub.org

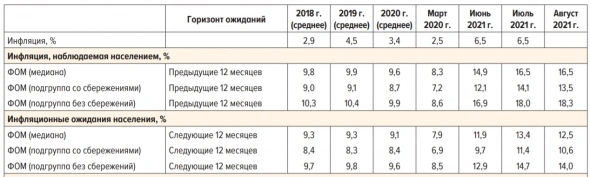

Официальный рост цен в августе составил 6,5% и не изменился, по сравнению с июлем. При этом наблюдаемая населением инфляция и инфляционные ожидания остаются на крайне высоких уровнях: 16,5% и 12,5%, соответственно.

( Читать дальше )

А вы что господа незнали ,что инфляция была создана искуственно?

- 07 сентября 2021, 00:05

- |

1)Многие поставщики обанкротились, доставки сократились, а от этого и цены стали расти.

2) Ритейлам не помогли рефинансированием, лишь только предоставили кредитные каникулы, а это все равно что слону дробина, соответственно издержки и дополнительную нагрузку они стали загружать в цены, чтобы хоть как-то разгрузить себя.

3) Металлурги обратились к президенту за поддержкой, если не ошибаюсь в 600млд.р им отказали, им пришлось обращаться в банки. Те конечно же им с при великим удовольствием выдали на порядок больше, под веселый %, аж несколько триллионов.

Вот поэтому металлурги и решили что коль государство к ним обернулось задом, то и они к нему будут относится так же. И начали продавать металл по рыночным ценам, которые на Западе и Китае никого не удивили, ведь там это нормально, это у нас цены на металл были занижены.

Цена стала расти как на дрожжах, от чрезвычайно высокого спроса за рубежом, а внутреннему рынку скрепя зубами, прошлось подстраиваться под новые реалии. Когда кого-то из металлургов спросили почему в России так дорого стоит металл, он ответил: пока не отобьем кредит, хрен снизим цены.

( Читать дальше )

Хотите купить Bitcoin? Сентябрь – не лучший месяц

- 06 сентября 2021, 13:09

- |

С начала года Bitcoin вырос на 72%, при этом индекс широкого рынка S&P500 – только на 20%, а золото и вовсе демонстрирует отрицательную доходность. Отличная инвестиционная динамика манит не только криптоэнтузиастов, но и институциональных инвесторов, ищущих страховку от нарастающей инфляции.

Индекс потребительских цен в США, % (г/г)

Для поддержания экономики ФРС США печатает доллары, каждый месяц покупая облигации на $120 млрд. Это обеспечило взрывной рост фондовым рынкам, которые в среднем растут только на 5% в год, а также привело к девальвации национальной валюты. В конце августа мы предвосхитили рост Bitcoin до $50 000 из-за сохранения неопределенности в вопросе сокращения программы скупки облигаций, тогда как многие участники рынка ожидали объявления о дате сворачивания монетарных стимулов, что привело бы к укреплению доллара.

При этом ситуация способна кардинально измениться в случае агрессивного роста инфляции. Показатель за август опубликуют 14 сентября. ФРС имеет полномочия как для внезапного сворачивания покупок облигаций, так и для срочного повышения ключевой ставки (последнее маловероятно).

( Читать дальше )

Гадаю на безработице и разбираю её

- 03 сентября 2021, 18:18

- |

Безработица в США 5.2% при прогнозах аналитиков 5.2% и моём прогнозе 5.4%, а количество рабочих мест вне с/х 235K при прогнозе аналитиков 733к

👉🏻 Во вчерашнем посте я говорил о том, что вариант вируса Delta начал воздействовать на экономику США и я сразу же отметил сферу услуг, и ресторанную отрасль. Так вот, ресторанная отрасль и розничная торговля потеряла больше всего рабочих мест. Ну ладно меня нахваливать давайте более детально!

💁🏼♂️ Учитывая, что ресторанная отрасль и розничная торговля потеряли больше всех рабочих мест, а ситуация с вирусом продолжает развиваться, значит, пока восстановления тут резкого жать не стоит. Правда, если взять ресторанную отрасль, в которой количество новых сотрудников с июня по июль выросло на 300 тысяч, то падение количества сотрудников на 41.5 тысячу не кажется устрашающим.

А вот падение рабочих мест в розничной торговле на 29 тысяч, кажется, уже тенденцией, так как падение рабочих мест в этой отрасли наблюдается с июня, правда, такое большое падение наблюдается первый месяц, что как раз может говорить об ухудшении ситуации в сфере услуг.

( Читать дальше )

Штаты содрогнулись от инфляции / Без программирования ты — неграмотный / Отказ России от пластика

- 03 сентября 2021, 17:53

- |

1. Рубль укрепляется, так как дорожает нефть и трейдеры ждут повышения ключевой ставки.

2. Профессия программист останется чрезвычайно востребованной в ближайшие годы.

3. Россия к 2024 году полностью откажется от одноразовых изделий из пластика.

1. Рубль укрепляется, так как дорожает нефть и трейдеры ждут повышения ключевой ставки

На валютном рынке продолжается небольшое укрепление рубля. На момент подготовки программы за 1 доллар нужно было заплатить 72 руб. 90 коп.

Наша валюта дорожает, но связано это, как ни странно, с плохими для России новостями. По последним замерам разгон инфляции продолжается. С уровня 6,5% годовых она подскочила до 6,8%. Следовательно, Центробанк почти наверняка в следующую пятницу ещё раз повысит ключевую ставку. Это окажет сдерживающее влияние на цены, потому что при дорогом кредите люди реже берут в долг, меньше тратят, больше денег относят на банковские депозиты. В итоге, спрос снижается, подорожание замедляется.

( Читать дальше )

Инфляция в США: арендная плата, логистика и цены на ресурсы останутся ключевыми драйверами

- 03 сентября 2021, 16:01

- |

Рост арендной платы в США ускоряется. По данным компании Zumper, за год (с 2 кв. 2020 по 2 кв. 2021) средняя арендная плата за однокомнатную квартиру выросла на 9.2%, а за двухкомнатную — ещё больше — на 11 (!) процентов. Более наглядно рост выглядит на графике к посту.

Арендная плата за жильё составляет примерно треть от всего американского индекса потребительских цен (по-русски — ИПЦ, на английском — CPI). Поэтому продолжение роста арендной платы в целом по стране может привести к тому, чтовысокая инфляция в США задержится минимум ещё на пару кварталов.

Эффект от роста арендной платы переоценивать не стоит: количество строящейся недвижимости сейчас на максимумах, так что новые дома будут вводиться в строй на горизонте 6-12 месяцев. Это должно немного остудить раскалённый до предела рынок недвижимости в США.

Тем не менее,по-прежнему высокая арендная плата + проблемы с логистикой = опасный инфляционный коктейль. По опросам IHS Markit, текущие логистические проблемы «являются самыми серьёзными из когда-либо зафиксированных за последние 25 лет». В портах по всему миру застряло более 20 миллионов контейнеров. Это почти половина произведённых в мире товаров, включая смартфоны, ноутбуки, товары для дома и автозапчасти. Цены на доставку контейнеров выросли в 5 раз с начала пандемии. Мы считаем, что эффект от логистических проблем сильнее всего проявится в ноябре (Чёрная Пятница) и декабре (Рождество).

( Читать дальше )

Инфляция в Германии до 500%

- 02 сентября 2021, 19:13

- |

Завтра нас ждут данные по безработице в США – данные будут определяющими в сворачивание скупки активов.

- 02 сентября 2021, 18:52

- |

☝🏻 Начнём с того, что в данных за июль мы увидели безработицу в США на уровне 5.4% и ожидается, что в августе безработица снизится до уровня 5.2%, а экономика добавит 750 тысяч рабочих мест вне с/х отрасли. Возможно ли получить такие цифры? Разбираемся!

👉🏻 Возьмём последние данные PMI в производственном секторе США за август и видим показатель в 61.1, что очень сильно, но всё же меньше июльского показателя 63.4 — это говорит о, что июль был очень сильным месяцем для производственной активности США, а также говорит о том, что в июле, вероятно, производственный сектор США прошёл пик. Посмотрев в отчёт IHS по PMI, то мы увидим там тоже уведомление о замедлении занятости.

👉🏻 В Индексе деловой активности в производственном секторе от ISM, также говорится о снижении занятости в августе, хотя сам индекс находится на рекордно высоком уровне.

👉🏻 Кроме того, в США в августе активно начало расти количество новых случаев заболеваний вариантом Delta, после чего в сфере услуг, в штатах с наибольшим количеством новых случаев вируса начали давать рекомендации о закрытие ресторанов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал