инфляция

Инфляция в США и ее последствия

- 15 июля 2021, 15:25

- |

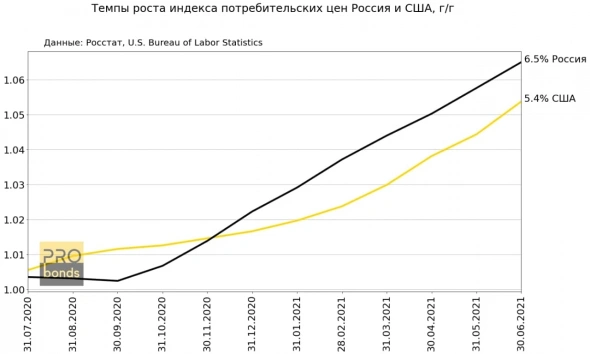

По инфляции в США вышли данные, которые оказались намного выше экспертных оценок. За июнь совокупный рост цен составил 5,4% г/г, при прогнозе 4,9%. Что тут можно сказать?

Высокие данные за май 2021, которые составили 5,0% г/г, были достаточно предсказуемы. Было понятно, что инфляция будет выше, чем в апреле, потому как в мае 2020 была самая низкая база. Тогда рост ИПЦ в США составил всего 0,1% к показателю 2019 года, следовательно, данные в 2021 в 5% в мае были как 5,1% (5,0%+0,1%) к маю 2019 (за 2 года, следовательно, средняя инфляция была всего 2,5%, что не так страшно).

В июне же 2020 инфляция была уже 0,6%, поэтому, если добавить 5,4% в 2021, то получаем среднюю инфляцию за 2 года 3%, что уже достаточно высоко, особенно для режима нулевых ставок.

🇺🇸 Сейчас в американской экономике действует несколько стимулирующих режимов, основные из них – программа количественного смягчения и режим низких процентных ставок.

Такой разгон инфляции говорит о том, что экономика уже достаточно разогрелась, поэтому можно притормозить с подливанием топлива в виде количественного смягчения от ФРС.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Инфляция бьет рекорды! Тяжелый выбор Федрезерва. Что делать инвесторам?

- 15 июля 2021, 14:39

- |

стоимость доставки всеми видами наземного транспорта +50%

- 14 июля 2021, 18:42

- |

Средняя спотовая ставка в США на прицепы-фургоны росла в течение последних 12 месяцев в июне достигла 2,67 доллара за милю, что на 47% больше по сравнению с аналогичным периодом прошлого года

Средняя спотовая ставка по США на бортовые прицепы (для перевозки тяжелого оборудования, строительных материалов и т. д.) Подскочила на 52% по сравнению с прошлым годом до 3,15 доллара за милю

В конце июня средняя цена дизельного топлива на бензоколонке достигла 3,33 доллара, что на 37% больше, чем в прошлом году

Конечно до морских перевозок пока далеко, средние спотовые ставки Шанхай — Лос-Анджелес выросли примерно с 1500 долларов за 40-футовый контейнер в начале 2020 года до почти 10000 долларов сейчас, но рост только начался

Люди избавляются от денег. Текущая инфляция не рекорд, будет больше

- 14 июля 2021, 13:07

- |

Уровень инфляции в США по данным от 13 июля достиг рекордных 5,4% с 2008 года. Федрезерв тем временем продолжает настаивать на том, что это временное явление и, безусловно, сложно с ними поспорить, ведь рано или поздно станок выключат, ставки повысят и все будет хорошо. По мнению аналитиков первое повышение состоится уже в декабре 2022 года с вероятностью 90%, а вероятность повышения в январе 2023 года оценивается уже в 100%. Однако в тех же самых 90% случаев рынок ошибается относительно собственных ожиданий, да и слезть с “иглы” мягкой ДКП не так-то просто. Поэтому преждевременных прогнозов делать не стоит. После менее тяжелого кризиса 2008 года первого повышения ставок пришлось ждать 6 лет. В 2023 году пройдет всего 3 года.

Да, экономика США восстанавливается, показатель velocity money уже вернулся к доковидным показателям, что говорит об оживлении рынка, но она по-прежнему остается слабой, что сказывается на валюте и на доходности облигаций. Изменится ли что-то в ближайшие месяцы? Маловероятно. Цены на импортные товары выросли на 11,3%, что позже отразится и на стоимости потребительских товаров. Даже сейчас уже поговаривают о том, что реальная инфляция в США гораздо выше заявленных в статистике 5,4%.

( Читать дальше )

Инфляция в США выше ожиданий: что будет дальше

- 14 июля 2021, 11:45

- |

«Нет ничего более постоянного, чем временное»

Вчера вышли данные по инфляции в США за июль (Core CPI), которые оказались выше ожиданий аналитиков: +0.9% против консенсус-прогноза 0.5% месяц-к-месяцу. Ключевыми категориями, которые способствовали росту инфляции, стали б/у автомобили (из-за недостатка чипов производство новых машин упало) и дорожающее топливо из-за стабильно высоких цен на нефть в последние месяцы.

По итогам июля нас снова может ожидать сюрприз: инфляция из-за роста логистических затрат пока находится на умеренном уровне, но мы не забываем, что глобально ситуация с логистикой по-прежнему тяжёлая. Пока непонятно, как долго будут восстанавливаться логистические цепочки, но мы ожидаем что в ближайшие месяцы этот инфляционный фактор заиграет в полную силу.

Консенсус аналитиков, инвесторов и Федрезерва остаётся неизменным: текущие инфляционные факторы — временные. Участники рынка считают, что со временем производство чипов сможет удовлетворить растущий спрос, нефть стабилизируется по окончанию сделки ОПЕК+, логистика восстановится.

( Читать дальше )

Доллары обесцениваются быстрее ожиданий

- 14 июля 2021, 09:04

- |

Основные причины роста:

1. Рост издержек у производителей из-за нарушения цепочек поставок. Это сказывается как на технологический так и на потребительский сектор. PepsiCo, после публикации хороших квартальных отчетов, объявила о повышении цен на свою продукцию.

2. Несмотря на рост цен со стороны производителей, население готово покупать товары и услуги. Это говорит о том, что деньги начали поступать в экономику. Люди готовы тратить. Поэтому в следующем сезоне отчетности можно готовиться к рекордам по прибыли компаний.

3. Ну и конечно же, эффект низкой базы с которой начинался расчёт годовой инфляции.

В то же время, рост инфляции — это ещё один сигнал для ФРС о начале более жесткой монетарной политики. Есть ожидания, что уже через две недели объявят об этом на очередном заседании.

Поэтому стоит уже хеджировать свои риски и диверсифицировать инвестиции.

Новые данные по инфляции в США

- 14 июля 2021, 08:59

- |

Инфляция в США в июне росла самыми высокими темпами за последние 13 лет. Индекс потребительских цен вырос на 5.4% год к году. При том что экономисты, опрошенные Dow Jones, ожидали 5%.

Базовый индекс (без учёта изменения цен на продукты питания и энергоносители) вырос на 4.5%, что стало самым резким скачком с 1991 года, при ожиданиях 3.8%

Источник: Отчет по ИПЦ за июнь 2021 года: инфляция поднимается выше, чем ожидалось (cnbc.com)

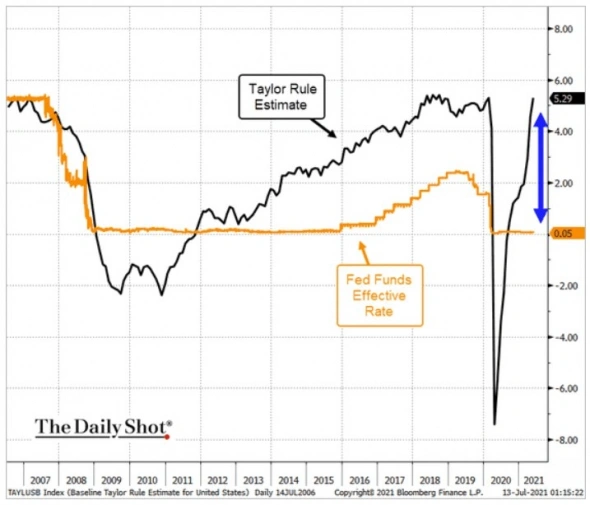

Правило Тейлора больше не работает?

- 14 июля 2021, 06:18

- |

Но, после вчерашнего релиза по инфляции, реальная ставка максимально разошлась с теоретической

Думаю однозначно ставку будут поднимать ранее чем планировали

MONEY MARKET начал уже закладывать ненулевую вероятность поднятия ставки В 4-М КВ 2021 ГОДА

9.2021 – 3%

1.2022 – 6%

3.2022 – 16%

5.2022 – 18%

6.2022 – 35%

7.2022 – 40%

12.2022 – 63%

Больше информации в Телеграмм

Инфляция в США ставит рекорды

- 13 июля 2021, 19:11

- |

🤦🏼♂️ Ой не думал Евген, что инфляция в США может достигнуть уровня в 5.4%, но достигла и это самый большой рост цен с 2008 года. Основными спонсорами роста цен были:

▪️ Энергетика, где рост составил 24.5% г/г, притом что с мая по июнь цены выросли на 1.5%. Ну с энергетикой более или менее всё понятно, так как цены на нефть с мая по июнь прибавляли более 10%. Хотя вот вам наглядный пример как нефть и ОПЕК+ могут легко влиять на мировую инфляцию и что правительство Байдена заинтересованно в том, чтобы картель увеличил добычу.

▪️ Подержанные автомобили и грузовики показали годовой рост 45.2% и здесь у меня ломаются все шаблоны. Вдумайтесь в слова: за год рост цен на подержанные автомобили и грузовики 45%. Но вы мне скажите: Евген ЭТО ЭФФЕКТ БАЗЫ, успокойся! Отвечу: а как тогда объяснить рост цен с мая по июнь на подержанные автомобили и грузовики на 10.5%? Тоже эффект базы? Нет, друзья! Это уже инфляция. Рост цен на подержанные автомобили и грузовики был связан, скорее всего, с тем, что из-за нехватки чипов новых автомобилей было недостаточно и спрос на поддержанные авто сильно вырос.

( Читать дальше )

There’s nothing so permanent as temporary - нет ничего более постоянного, чем временное (Инфляция в США)

- 13 июля 2021, 15:39

- |

США. Базовый индекс потребительских цен (CPI Core), июнь: +0.9% м/м +4.5% г/г

Consumer Price Index ex Food & Energy (YoY)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал