инфляция

Коммерсант: Детские деньги положили на телефон

- 07 июля 2020, 09:36

- |

https://www.kommersant.ru/doc/4406607

- комментировать

- Комментарии ( 60 )

Инфляция говорите 3.7% годовых.

- 05 июля 2020, 12:03

- |

вот пример

цена за воду была 31 стала 35

за каналью была 17 стала 19

несложным методом можно сообразить что цена выросла на 4 и 2 рубля, Это мало, однако это составляет 400/31=12% и 200/17=11.76% соответвенно получаем рост цен за камуналку 12% ну +-0.5%.

Камуналка -это бездонная прорва, выгоднее иметь выгребную яму.

А какой положительный вывод? Все компании продающие камунальные услуги будут только расти. Потребление снизилось? Самоизоляция? На тебе -рост цен за это!

Тарьте госпада весь шлак самароэнерго и прочий сброд, там жоская привязка к инфляции.

А теперь скажите, лахтинцы, при чем тут доллар, а? Наверное потому что насосы, подшипники, провода по продаже электричества все из китая за НИКАМУ НЕ НУЖНЫЙ ДОЛЛАР.

ИНФЛЯЦИЯ В 3.7% НУ-НУ, ПОВЕРЬТЕ СВОИМ ПЛАТЕЖКАМ И ПОСЧИТАЙТЕ.

КВАРТИРА ЭТО УЖЕ КАК БОХАТО ПОЛУЧАЕТСЯ, НЕ МОЖЕШЬ ПЛАТИТЬ ПО 12% ВСЁ БОЛЬШЕ И БОЛЬШЕ — ИЗВОЛЬ, МИЛОСТИ ПРОСИМ НА СЕЛО.

РАНЬШЕ Я ПОКУПАЛ КВАРТИРЫ, ТЕПЕРЬ Я ДУМАЮ(ПЕРЕСТАЛ БЫТЬ ДУРАКОМ) ЧТО КВАРТИРА ЭТО ЖУТЧАЙШЕ НЕВЫГОДНО, ЛИБО СДАВАТЬ ИХ, НО КАК ТОГДА ОБЕСПЕЧИТЬ У НЕЁ ДОХУ ПО СДАЧЕ ПО 15%ГОДОВЫХ? ДА НИ КАК! Ипотекой вам цены держут на высоте+бремя увеличивают на 12% всё больше и больше. Были бы они дешевые квартиры, как при Ельцине, так там и киловатчас один был по 0.5 что ли? Это прикинь как мы богато стали жить… 4.8 делим и получаем рост в 9.6 раза.

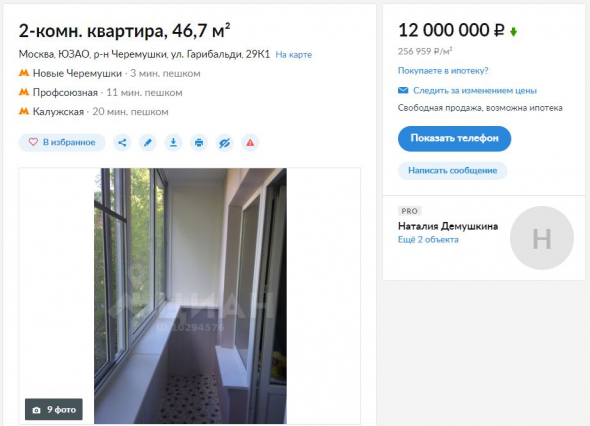

12 лямов за поганый хрущ!

- 01 июля 2020, 12:10

- |

12 лямов за поганый хрущ в убитой пятиэтажке, населеннной алкашами, пенсионерами и гестарбайтерами! Я знаю это гетто.

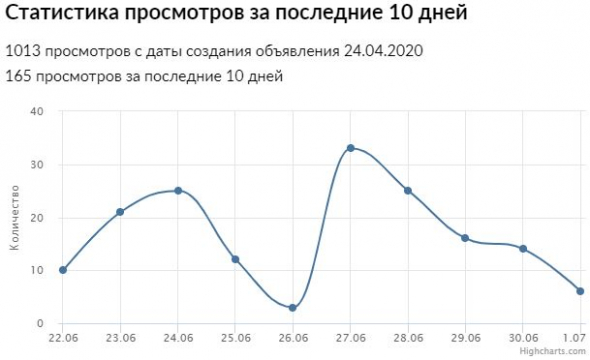

И ведь кто-то смотрит это объявление!

( Читать дальше )

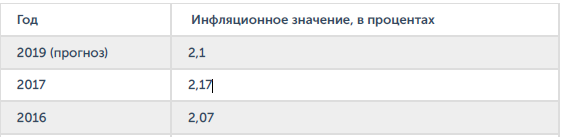

Инфляция в США по годам. Сравнение

- 28 июня 2020, 13:23

- |

Инфляция в США

Инфляция – это повышение уровня цен на товары и услуги на длительный срок. Это

явление ведёт за собой понижение экономической стабильности в государстве и

повышения уровня бедности среди населения. Увеличение цен, как правило, бывает

спровоцировано ростом спроса при том, что предложение не увеличивается. Также она

может быть спровоцирована дополнительными издержки производства или

увеличением объёма денежной массы в стране. Эти факторы не всегда работают во

вред.

Примером может служить инфляция в США. В этой стране экономическая

политика правительства не провоцирует рост инфляции, не смотря на проведение

активного денежно-кредитного курса. Рассмотрим это явление подробнее.

Содержание

Динамика

Причины низкого уровня инфляции в США

Сравнение с Россией

Динамика

Таблица. Инфляция в США по годам:

( Читать дальше )

Еженедельный прогнозы финансовых рынков

- 28 июня 2020, 11:28

- |

Еженедельный прогноз финансовых рынков. Выпуск №8 от 28.06.2020г: макроэкономика, технический анализ, сентимент, выводы и мои позиции на рынке — об этом все в выпуске.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Пошла накачка

- 25 июня 2020, 16:29

- |

Билеты подряд — это билеты от кондуктора Набиулинной, когда печать номеров идет по возрастанию.

Новые билеты, новое качество: владивосточные, сторублевые и полтинники.

Бегите, глупцы.

Это больше для себя пишу, рассуждения на тему когда придут 90-е и нормальная инфляция 18%-22%

Как связаны рублевая доходность, курс доллара и инфляция: 3 опасных инвестиционных мифа

- 22 июня 2020, 14:05

- |

Измеряйте благосостояние и инвестиционный доход в долларах или другой твердой валюте с поправкой на инфляцию, если вы хотите знать реальную ситуацию.

Вкладывайте в рублевые активы только тогда, когда предлагаемая рублевая доходность больше долларовой доходности аналогичных инструментов на 6-7% или больше.

В статье про ПИФ «Добрыня Никитич» я приводил цифры, которые удивили бы даже опытного инвестора: доходность в 15% годовых в рублях за 23 года привела к реальной доходности после вычета инфляции в 1.6% годовых. Инфляция, доходность инвестиций и стабильность курса валют взаимосвязаны.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №7 от 21.06.2020г

- 21 июня 2020, 12:11

- |

Еженедельный прогноз финансовых рынков. Выпуск №7 от 21.06.2020г: макроэкономика, технический анализ, сентимент, выводы и мои позиции на рынке — об этом все в выпуске.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Ставка ипотеки при текущей ставке ЦБ

- 19 июня 2020, 14:36

- |

и выходит что при ЦБ 4.5% ставка ипотеки будет 5.94%.

Это автоматом дает высокую инфляцию на ближайшие 30 лет, обеспеченную тем что взять квартиру или дом в ипотеку теперь стоит в полтора раза дешевле, чем в 2018ом(тогда ипотека была по ПСК 9.6%).

Интересно услышать ваши комментарии, возможно я что-то не учёл?

Состояние денежного рынка США и долларовой ликвидности

- 19 июня 2020, 14:09

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

Начнем сводку с обзора дневных сделок РЕПО и кредитования банковского сектора

Синяя линия – это объемы дневных РЕПО, и мы видим, что на прошлой неделе объемы до ноля, что говорит об отсутствии спроса на дневные РЕПО. Еще неделей ранее ситуация была иная.

Красная линия – это объемы кредитования коммерческих банков. Как видим, также спрос на займы сократился и пришел на докризисный уровень.

Перейдем к обзору баланса ФРС и котировок S&P500

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал