инфляция

Основные финансовые итоги 2016 года

- 30 декабря 2016, 16:03

- |

2. Рубль вопреки пессимистичным прогнозам в 2016 году существенно укрепился, к отметке 60. Укрепление рубля подтверждает мнение об улучшении отношения инвесторов к российской экономике. Укрепление рубля во многом связано с ростом нефти в 2016 году.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Помоги России выйти из кризиса

- 26 декабря 2016, 19:31

- |

Читаю смартлаб уже давно, и вот спустя пару лет решил опубликовать первый контент — поделиться увеселительным постом, чтобы сгладить трудный понедельник.

Небольшая игра от райфайзенбанка на тему: «чтобы вы сделали будь министром экономики.»

https://meduza.io/games/pomogi-rossii-vyyti-iz-krizisa-igra-meduzy

Попробуете спасти страну?

Кто-то из этих двоих явно ошибается...

- 22 декабря 2016, 17:02

- |

Пруф: ria.ru/economy/20161219/1483971829.html

2. «Какие из событий 2016 года вы считаете важнейшими? (респонденту предлагалась карточка; множественный выбор):

1. Рост цен/обесценивание денег — 30%

2. ... — 28%

3. ... — 23%

etc...

Опрос проведен 9 – 12 декабря 2016 года по репрезентативной всероссийской выборке городского и сельского населения среди 1600 человек в возрасте 18 лет и старше в 137 населенных пунктах 48 регионов страны.»

Пруф: levada.ru/2016/12/22/vazhnejshie-sobytiya-goda/

***

Кто-то из этих двоих явно ошибается — либо Владимир Путин, либо население Российской Федерации.

Экономический прогноз на 2017 год от Сбербанка

- 21 декабря 2016, 02:07

- |

Так как мы были в рецессии 8 кварталов — рекордный срок за всю историю.

Прогноз по ценам на нефть у таких прогнозеров как Сбербанк никогда не блещет оригинальностью. Никто и никогда не будет закладывать в основной сценарий изменение нефти >+30% или <-30%. Хотя очевидно, что может произойти как то, так и другое.

Сценарии по темпам роста ВВП, инфляции, процентной ставке и курсу рубля:

( Читать дальше )

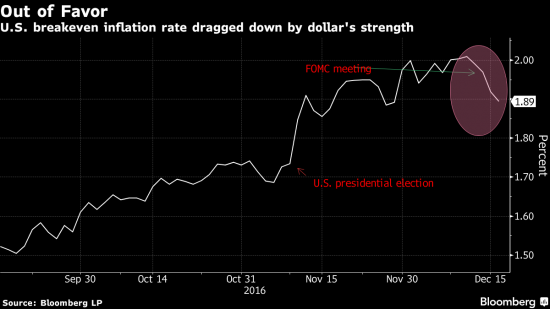

Инфляция и процентные ставки в России. Прогноз 2017

- 16 декабря 2016, 11:32

- |

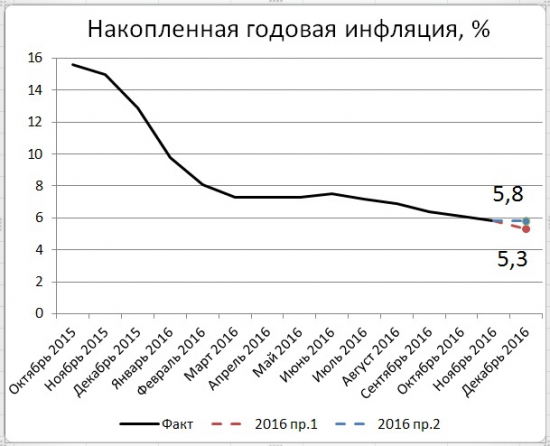

- Укрепление рубля, денежная и бюджетная политика продолжат способствовать замедлению инфляции в России

- По итогам 2017 года инфляция, скорее всего, не достигнет цели ЦБ в 4%, но окажется на минимальном в современной истории России уровне в 5.5%

- Риском для ускорения инфляции может стать рост цен на мировых товарных рынках

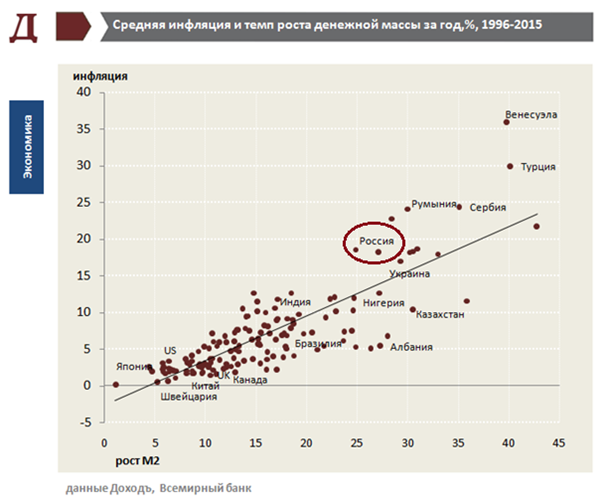

Мы анализируем инфляцию на основе изменения количества денег в экономике и спроса на них. Для прогноза рассматривается денежная и бюджетная политика, курс рубля, инфляционные ожидания населения, уровень цен на международных товарных рынках. Мы представим свой взгляд на изменение потребительской инфляции в 2017 году, а также её влияние на действия Центрального банка и уровень процентных ставок.

Денежная политика

( Читать дальше )

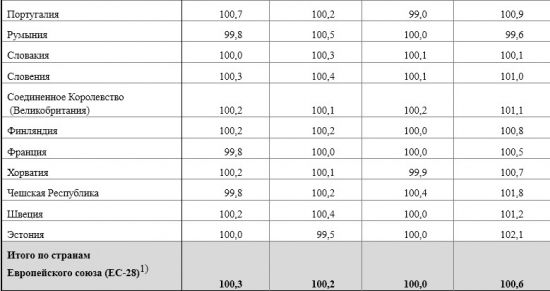

ФРС готова к повышению процентной ставки

- 13 декабря 2016, 13:01

- |

К повышению ставки рынки готовятся уже давно. После выборов в США подверглись серьезным распродажам долговые бумаги Соединенных Штатов. Так с 08 ноября доходность по 10-летним гособлигациям выросла с 1,82% до 2,47%. Таким образом, она вышла из 30-ти летнего нисходящего канала.

Инвестиционный банк Goldman Sachs считает, что ФРС не ограничится одним повышением ставки и в следующем году прибегнет к ее увеличению 3 раза. Если он действительно прав, то тогда мир вступит в новую эру — возрастающая стоимость заимствования.

( Читать дальше )

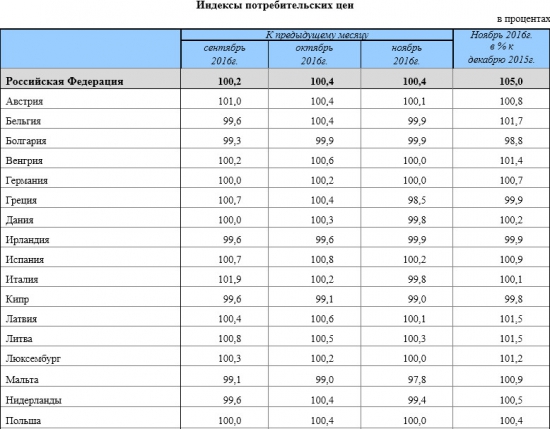

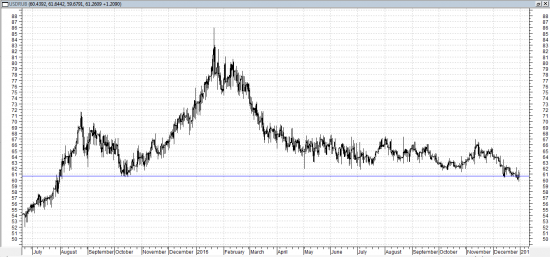

Росстат: ИПЦ в ноябре 100,4%,с начала года – 105,0%

- 06 декабря 2016, 16:45

- |

По данным Росстата в ноябре индекс потребительских цен составил 100,4%, с начала года – 105,0% (в ноябре2015г. –100,8%, с начала года – 112,1%).

Особенно впечатляюще смотрится отличие накопленного с начала года роста цен в 2016 году по сравнению с тем, что было годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал