календарный спред

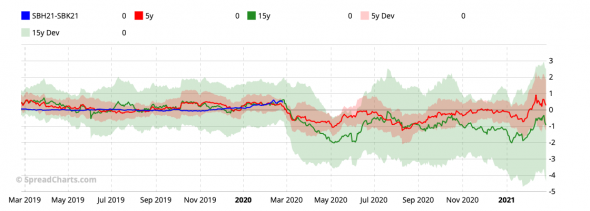

Календарный спред сахара ICE

- 26 февраля 2020, 18:28

- |

В текущем году календарные среды сахара закрепились в бэквардации. События обславливающие все это- сокращение

посевных площадей под тростник в Индии в прошлом году наряду с уменьшением объемов экспорта, сокращение урожая в Тайланде в прошлом году и также сокращение урожая свекловичного сахара в США. Во многом эти события уже в ценах и на рынке формируется разворот. События не учтенные и грядущие. Старт сезона поставок из Бразилии нового урожая.Ожидают увеличения объема экспорта на 1 треть из Индии против годом ранее.Также ожидают увеличения доли переработки тростника в Бразилии на сахар против сокращения производства на этанол из-за изрядно упавших цен на энергоносители в последний период времени. Ценовой ориентир падения календарного среда март21 против май21 до нуля (по графику) или чуть ниже.Сезонный выход из сделки конец апреля\начало мая текущего года, то есть сделка на 2 месяца при маржевом обеспечении в районе 1000 долл контракт.

- комментировать

- Комментарии ( 13 )

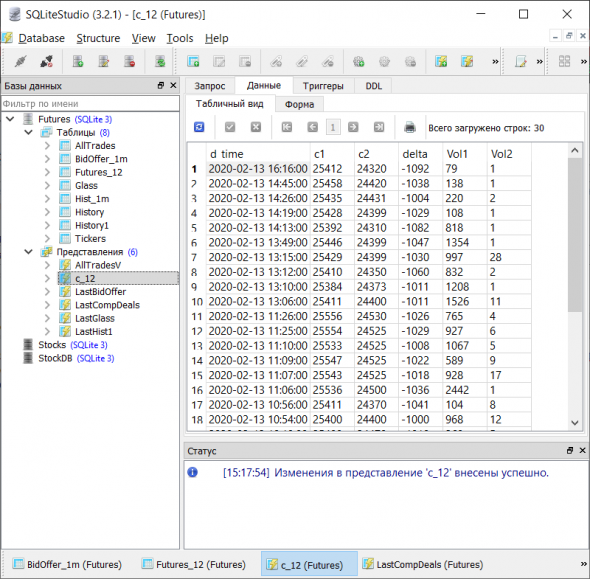

Календарный спред на фьчерсах Сбера. Работаем.

- 13 февраля 2020, 16:41

- |

Смотрим ситуацию сейчас:

С1, С2 — стоимости фьючерсов SBRF-03.20 и SBRF-06.20. Delta — календарный спред.

Торопиться абсолютно некуда, сидим, ждем. Если через неделю ничего не произойдет закроемся.

Кстати, о 100п. Пусть потребное ГО на минимальную позицию ~8000 р. Дык, 100 п. — это будет, бешеные деньги — 1.25%. За один день, и без малейшего риска. А вы говорите, фигня это, календарный спред.

Но, я подожду, свой 1% я получить всегда успею.)

Вы все ещё предпочитаете медитировать над графиками, плясать с бубном, гадая что куда пойдет, переживать об убыточных сделках и слитых депозитах?

Если это все вам уже надоело, присоединяйтесь.

PS Вот и целевой уровень спреда определился. Где-то 800-850, чуть раньше-чуть позже, будем закрываться. Пока ожидаемая прибыль в сделке 250-300 п. Разумеется, все течет, все изменяется.

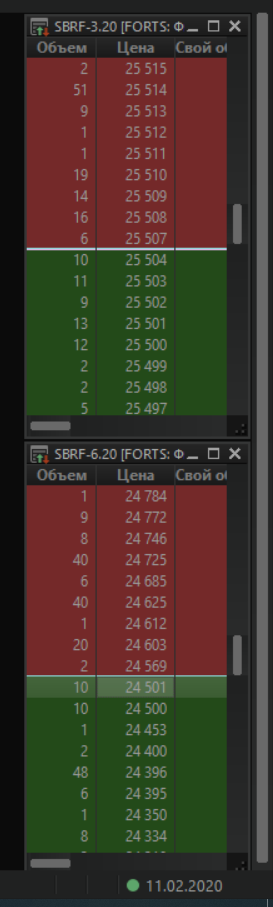

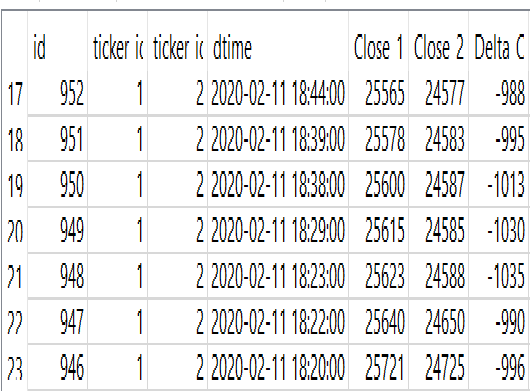

Замечательный календарный спред по фьючерсам Сбера.

- 11 февраля 2020, 23:45

- |

И это реально можно было купить даже в начале вечерки, ликвидность была, и неплохая.

В таблице сделки по минутам, по свечам, и в минуте сделок далеко не одна.

( Читать дальше )

Беспроигрышная стратегия для фьючерсов. Чудеса и их разоблачение

- 08 февраля 2020, 22:34

- |

Поэтому сразу приступим к разоблачению. Какая проделана работа.

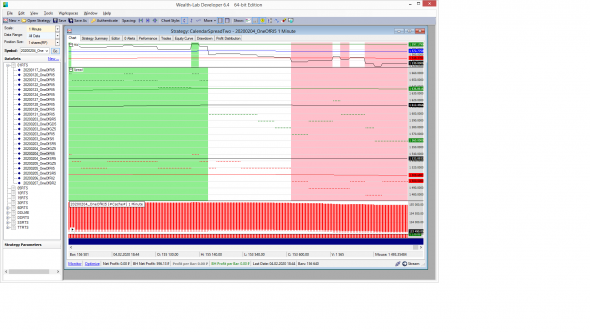

В Qukk'е на QLua написан монитор, который с 2020.01.17 по 2020.02.06 каждые 200 мсек записывал в текстовый файл офера и биды RIH0 и RIM0. Эти данные представлены как стандартный файл котировок Метастока, где Open = Bid(H0), High = Ask(H0), Low = Bid(M0), Close = Ask(M0).

Программа WealthLab показывает график этого файла, не понимая его значения. Но мой скрипт на C# по этим данным строит другие графики:

Две точечные линии, зелёные и красные ступеньки, в середине центральной панели:

1) SpreadLong = Ask(H0) — Bid(M0).

2) SpreadShrt = Bid(H0) — Ask(M0).

По цене SpreadShrt приходится продавать спред фьючерсов, когда он дорог а по цене SpreadLong — покупать спред, когда он подешевл.

Чтобы определить, дорог спред или дёшев, строим скользящие средние с горизонтом 10 мин (серые линии)

( Читать дальше )

Всякое разно. Не заразно. Не про вирус. Опционы.

- 29 января 2020, 15:41

- |

А с «оракула циклов», который гласит: "рынок акций рухнет на 40%, а золото взлетит до $2500".

Пора продавать акции, предупреждает бывший главный аналитик Rabobank и стратег Goldman Sachs Чарль Неннер.

CNBC называет его «оракулом рыночных циклов».

Бог с ним, и с Америкой...

( Читать дальше )

Беспроигрышная стратегия для фьючерсов.

- 10 января 2020, 19:43

- |

Стратегия стара как мир, и называется — календарный спред. В общем, разновидность арбитража. В простейшем виде, продаем дальний фьючерс, покупаем ближний, ждем некоторое время, закрываем позицию, получаем гарантированную прибыль. Как и у каждой стратегии, есть свои нюансы, и ошибки могу привести к убыткам. Но, это не ошибки, типа, не угадали куда пойдет — вверх или вниз. Это ошибки стратегии. Здесь не надо гадать куда пойдет.

В неклассическом виде в эту стратегию можно играть хоть интрадей, и 3-4 сделки в день вам обеспечены. Играть руками не рекомендую, целый день пялиться в монитор — может крыша поехать. А вот автоматом оч неплохо, тем более, что стратегия легко алгоритмизируется. Риски? — максимум 2-3 неудачных копеечных сделок в месяц.

Ну, и прежде чем начинать, попробуйте на кошках — смоделируйте в Python, например.

Исходная идея изложена. Ну, а конкретика, это уже не для общего доступа, кому нужны конкуренты в стакане.) Здесь каждый сам за себя. Ну, а стратегий на этой идее можно построить не одну, а целое семейство. Удачи!

Споры о календарном спреде в нефти

- 10 сентября 2019, 10:18

- |

Я давно и много писал на эту тему на Смарт-лабе. Слежу за спредом уже более 5 лет. Чётких сигналов он не даёт — не грааль! Но как фильтр ложных предположений работает отлично. На самом деле более важно резкое изменение величины спреда, а не его фактическое значение.

Прежде чем вникать стоит определиться с понятиями. На Рынке принято считать спред так (ближайший контракт — дальний контракт). Я например привык считать его наоборот (дальний-ближний), так исторически сложилось у меня потому-что сперва я тоже переоценивал важность контанго/бэквордации. При таком (не совсем правильном) расчёте всё просто, когда дальний контракт дороже, то мы получаем положительное число — то есть контанго, и наоборот. Подробнее об этом можно прочитать вот

( Читать дальше )

Календарный спред , нужна помощь

- 15 марта 2018, 21:28

- |

Как я строил свой первый календарный спред

- 07 марта 2018, 22:29

- |

Начну издалека: напродавал сегодня утром колов в ближайшей экспирации Си (приблизившись к вертикальному спреду), высвободилась довольно большая часть ГО. И сразу забегали мыслишки — а куда бы так встрять баблом, чтобы и заработать немного, и не было потом мучительно больно.

Ну, первая мысль сразу — напродавать краев! Вдруг стану, как долларовый миллионер Ан… ин. Сказано — сделано! Посмотрел, что у нас там на не особо опасных направлениях торгуется, продал по 5 штук 53 и 54 путов Си в июне (по 115 и 205). Если что, отроллирую.

Но просто продавать края неинтересно, надо же что-нибудь эдакое замутить, что для развития полезно. Было бы неплохо какую-нибудь Слабо-Гамма Положительную стратегию забабахать, как принято в некоторых кругах, но до этого я еще не дорос, поэтому решил поискать что-нибудь попроще.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал