капитализация

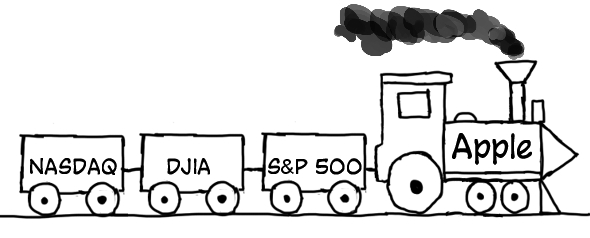

Apple – локомотив на фондовом рынке США.

- 28 октября 2019, 14:26

- |

Посмотрите на схему выше. Там нарисован локомотив. Компания Apple, которая тянет за собой три вагона. А именно: индекс S&P 500, индекс DJIA и индекс NASDAQ.

Как я уже писал ранее — период стагнации для Apple уже завершился. IPhone снова стал хитом продаж. По всем признакам на грядущих рождественских распродажах ситуация будет уже не той что в прошлом году. Когда компания не досчиталась прибыли. Наоборот — скорее всего именно мобильный телефон от этой компании, а та же другие гаджеты, которые она производит. Станут самыми желанными подарками на рождество в этом году!

Таким образом, сейчас при техническом анализе фондового рынка США надо ориентироваться уже не на фондовые индексы. А на поведение акций компании Apple. Которая снова стала самой дорогой компанией в мире. И чем выше будут расти ее акции — тем выше будут американские индексы.

- комментировать

- Комментарии ( 6 )

Apple снова самая дорогая компания в мире. Или о том, как IPhone снова стал хитом продаж.

- 23 октября 2019, 09:20

- |

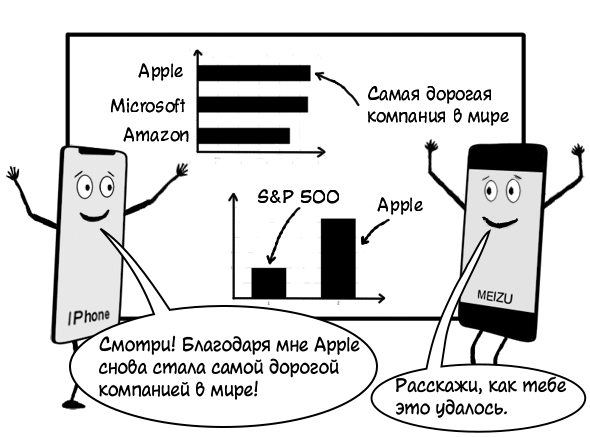

Посмотрите на инфографику выше. На ней показано, что компания Apple снова стала самой дорогой компанией на американском рынке и одновременно самой дорогой компанией в мире. Так если еще недавно она занимала третье место по капитализации, на американском рынке уступая по своей стоимости Microsoft и Amazon. То теперь она занимает первое место.

Так же компания Apple показывает отличную динамику роста с начала года. Так если индекс S&P 500 с начала года вырос на 19,94 процентов, то акции компании Apple с начала года выросли на 52,47 процентов. Таким образом, рост стоимости акций Apple с начала года более чем в два раза превысил рост индекса S&P 500. И конечно сразу возникает вопрос — а в чем причина такого успеха? Об этом речь пойдет в этой статье.

Несомненно, что основной причиной для роста капитализации компании стал рост доходов компании Apple. Так если в августе прибыль компании составляла 2.18 доллара на одну акцию. То в октябре прибыль возросла до уровня 2.84 доллара на одну акцию.

( Читать дальше )

Яндекс. О том, как манипуляторы гадят нам в мозг.

- 16 октября 2019, 10:39

- |

Мне-то влажные мечты адептов Яндекса пофиг, но я узрел в его тексте злостную манипуляцию, и поэтому решил написать статью именно о манипуляции, взяв для примера текст этого адепта.

( Читать дальше )

У адептов Яндекса уже дымится сзади

- 15 октября 2019, 14:44

- |

smart-lab.ru/blog/567560.php

Такой бред понаписан на эту тему за последние дни (в том числе smart-lab.ru/blog/567421.php )Если уверен, что написан Бред, то возьми и напиши НЕбред.

С формулами, данными и вычислениями.

Это будет по-мужски.

А когда типо мимо шёл, чё-то не понравилось, плюнул, покричал и дальше пошёл — это уже не по-мужски.

Это уже похоже на персонажа мультфильма, который кричал «А мы пойдём на север!»

( Читать дальше )

Внимание! Яндекс и его истинная капитализация.

- 14 октября 2019, 13:59

- |

Начало дискуссии о количестве акций смотреть тут

smart-lab.ru/blog/567263.php#comment10210172

( Читать дальше )

Лукерья vs проф.инвестор

- 22 сентября 2019, 16:55

- |

По-моему все слышали про случаи ультимативной победы разных животных над паршивыми инвесторами.

( Читать дальше )

Apple – причины стагнации компании, которая еще недавно была самой дорогой в мире. Часть третья.

- 21 августа 2019, 10:27

- |

Это продолжение статьи, которую я не так давно написал. Теперь следует третья часть.

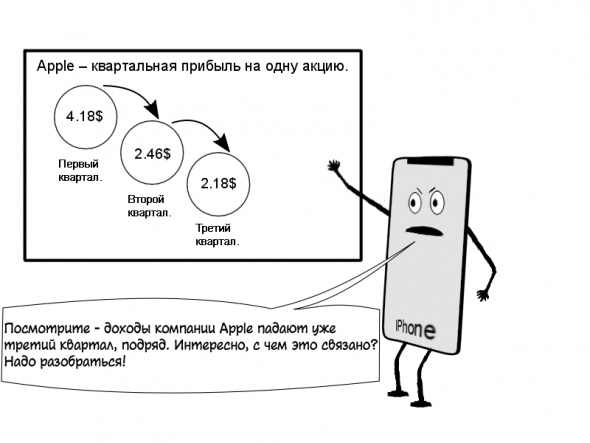

Посмотрите на картинку выше. На ней показана динамика доходов компании Apple за последние три квартала. На ней видно, что прибыль компании падает с начала текущего года. Так за февраль текущего года прибыль компании составила 4.18 доллара на одну акцию, в апреле прибыль компании составила уже 2.46 доллара на одну акцию, а в августе прибыль составила 2.18 доллара на одну акцию. Таким обратом прибыль компании Apple падает уже третий квартал подряд сначала текущего года. И сразу возникает вопрос — а в чем причина этого явления?

Чтобы на него ответить придется снова выяснить, какие процессы происходили и происходят в компании, а так же на рынке мобильных гаджетов которые и привели к этому результату.

Так компания Apple опубликовала отчет за третий квартал текущего года. Согласно этому отчету прибыль компании упала более чем на десять процентов. И главной причиной снижения прибыли является снижение объемов продаж IPhone. Падение объемов продаж мобильных телефонов от компании Apple привело к тому, что выручка от продаж этих устройств составила меньше пятидесяти процентов от общей выручки всей компании.

( Читать дальше )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

Взлет акций компании Microsoft. Или почему самая дорогая компания в мире стала стоить еще дороже.

- 27 июня 2019, 08:31

- |

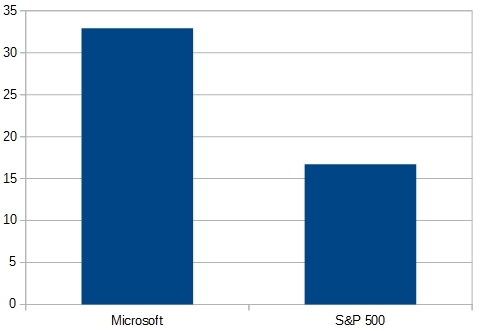

И так, как видно на графике выше котировки акций компании Microsoft после небольшого падения в мае. Обновили свои максимумы на месячном графике и продолжили рост, двигаясь вдоль верхней границы канала Дончиана. Как я уже писал в начале текущего года. Компания Microsoft стала самой дорогой компанией в мире. А сейчас она стала стоить еще дороже.

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал