кеш

ГЕОПОЛИТИКА. РИСКИ. ОБВАЛ.

- 16 июня 2023, 11:19

- |

За последние полтора года на нашем рынке произошло не мало геополитических форс-мажоров, на которых большинство участников рынка потеряли деньги.

☝️Я давно научился на них зарабатывать и дочитав пост до конца, вы поймёте, как это делать. Принцип невероятно простой, но его работоспособность проверена годами.

Очень многие считают, что каждая копеечка должна работать, их портфель всегда забит под завязку. И поэтому во время каких-либо форс мажоров они просто теряют деньги и не могут с этим ничего сделать.

Так что же нужно делать, чтобы зарабатывать на геополитике?!

Не пытайтесь прогнозировать форс-мажоры, ни к чему хорошему это не приводит. Будьте готовы к ним всегда!

❗❗ Держите в своих портфелях маневровый кеш (запас денег) и расчехляйте его в моменты сильнейшей паники на рынке. Все!

Это золотое правило помогло мне заработать на коронавирусе, начале сами знаете чего и мобилизации.

Кеш можно держать на вкладе, или в облигациях, для того, чтобы частично защитить его от инфляции.

Покупать во время обвала нужно те компании, фундаметал которых не пострадает. В первую очередь это ритейл и электроэнергетика. Они быстрее всего отскакивают.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

‼️МАНЕВРОВЫЙ КЭШ. Обучающий пост.

- 15 мая 2023, 14:19

- |

Огромное количество неопытных участников рынка любят купить акций на весь депозит и испытывать чувство, что каждая копеечка работает.

☝️Подобные убеждения ведут к полной потере капитала.

Потому что самые большие возможности на рынке даются во время обвалов. Самая низкая цена на акции достигается именно в момент краха.

Тот, кто держит акции «на всю котлету» в момент обвала не сможет докупить акции и упустит возможности, которые даются максимум 1-2 раза за 10 лет.

Пытаться предугадывать обвал бесполезно, к нему нужно быть готовыми всегда, то есть держать тот самый маневровый кеш!

Манеровый кеш – это те деньги, которые лежат на вкладе, или в облигациях и которые вы можете в любой момент достать и купить на них акции в момент обвала.

Друзья! Держите маневровый кэш и зарабатывайте состояния на каждом обвале рынка!

Всем ПРОФИТА! 🚀❤️

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

( Читать дальше )

ЦБ учится у ФРС напечатал 800 тонн 5-тысячных купюр

- 27 октября 2021, 17:54

- |

Вот вам и прорыв российской экономики к мировым темпам.

Мы тоже начали считать бабло не цифрами, а тоннами так и на пароходы перейдем.

Дождь из «кэша», состоит в основном из 5-тысячных купюр: их доля в обращении 78%, а количество 5,185 млрд единиц

С учетом того, что каждая банкнота весит около 1 грамма, в общей сложности в экономику поступило 812 тонн новых банкнот достоинством 5000 рублей.

Объем наличной денежной массы достиг нового исторического рекорда в 13 трлн рублей. С начала года в обращение в виде банкнот поступило 3 триллиона рублей, и общее число достигло 6,813 миллиарда экземпляров.

Включаю ящик а от туда, продукты дорожают потому что была холодная весна и не то лето ну ну ..... Интересно как холодная весна влияет на пароходы с кешем.

К слову Россия обогнала весь мир: темпы роста наличной денежной массы в рублях выше, чем в Китае, США и Еврозоне.

Пятничные матрасы

- 20 августа 2021, 12:33

- |

Очень часто приходится слышать, что я избрал изначально неверный и крайне опасный путь, когда решил, что базовым инструментом для накопления будут акции крупнейших компаний мира и России. Особенно часто и особенно агрессивно доказывают мне, что я не прав, пользователи площадок, где собираются эксперты мирового уровня во всех областях знаний — например, Пикабу или VC. В ответ на вопрос «а как надо?», часто слышу советы про валюту под матрасом и золотые монеты в погреб.

С золотыми монетами у меня опыта нет, так что сегодня не про них. А вот про валюту под матрасом мне есть что рассказать...

Я опущу риски пожара, воровства и «человеческого фактора». Хотя, с комбинацией второго на третье тоже есть история из жизни. А сегодня вот про что:

Пока в интернете кто-то не прав, и вам обязательно нужно описать все фантомные риски фондового рынка в целом и акций в частности, ваши «матрасные доллары» пожирает плесень!

В 2018 году я закидывал «матрасные сбережения» на счёт в банке, чтобы перевести их на брокерский счёт. И на двух сотнях $ УФ-лампа обнаружила характерные «кружочки». По мнению кассира, это была плесень. По моему мнению, это были какие-то масляные пятна. Эти две купюры она не приняла. Хоть я и не верил в плесень, от греха подальше я на следующий день избавился от этих купюр, разменяв их на рубли в другом банке с менее придирчивым кассиром и невыгодным курсом.

Потом думая об этом, я понимал, что она могла быть права. Эти купюры «путешествовали» с нами в очень влажную азиатскую страну и долгое время находились в непроветриваемом месте (ещё и в полиэтилене). Да и при покупке долларов мы с вами на УФ купюры не просвечиваем, они могли прийти ко мне уже в таком виде. Единственная нестыковка остается в вопросе, почему плесень не перекинулась на все купюры из пакета. Хотя, несколько сотен из того пакета по-прежнему имеют неизвестную судьбу, ибо до сих пор хранятся «под матрасом» для того чтобы быть потраченными в очередном заграничном путешествии. В обменных пунктах за границей сидят менее придирчивые ребята, но я до конца не уверен, что та плесень не пожрала ещё немного моих накоплений.

( Читать дальше )

ЛОНГ, ШОРТ, КЕШ? СРЕДНЕСРОК.

- 27 марта 2020, 10:45

- |

ЛОНГ, ШОРТ, КЕШ? СРЕДНЕСРОК.

Проголосуйте, пожалуйста кто в каких позициях среднесрок, долгосрок.

Если вы дейтрейдер и спекулянт, то проголосуйте как вы думаете, что по Вашему ждут индексы на среднесрок и в какой бы вы были позиции?

ЛОНГ, ШОРТ, КЕШ?

Спасибо.

ТОП-5 дивидендных аристократов с растущими котировками

- 25 марта 2020, 16:48

- |

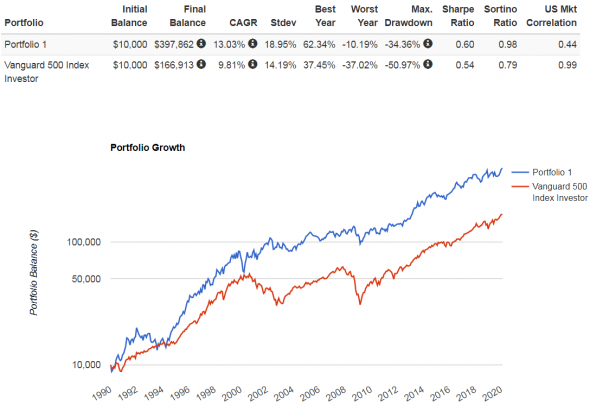

Мне иногда говорят, что дивидендные аристократы (крупные компании, которые регулярно платят дивиденды и увеличивают их из года в год) – растут хуже рынка. Либо вообще не растут. А только ради дивидендов 2-5% в долларах нет смысла их покупать.

⠀

Поэтому сегодня я приведу пример из 5 компаний США, котировки которых растут в течение 30 лет лучше индекса S&P 500. Они стабильно платят и увеличивают дивиденды более 25 лет подряд, являясь дивидендными аристократами.

⠀

На изображениях в карусели можно посмотреть полную доходность каждой акции (рост котировки + дивиденды) в сравнении с индексом S&P 500 (тоже с учетом дивидендов).

⠀

Даты 01.01.1990 – 01.01.2020

Единоразовое инвестирование: $10 000

⠀

JOHNSON & JOHNSON

JNJ

⠀

Лекарства, фармацевтика, потребительские товары.

* Темп роста дивидендов за 20 лет 10%

* ДД 2,8%

* P/E 16

* Прибыль и выручка растут за последние 7 лет

( Читать дальше )

Дополнение к топику от 13 октября 2019, 19:14 Куда сховать кеш

- 14 октября 2019, 14:15

- |

Я еще забыл написать про скворечники с двойным дном! Например, у нас на сосне висит давно всеми забытый скворечник. Его сделали в 1945 году. И никому он не нужен. Это скворечник пережил Сталина, Хрущева, Брежнева, Ельцина и может, переживет ВВП. Это хорошее место хранения кеша. Сделать двойное дно, туда можно около ста тысяч в баксах спрятать. Главное, делать скворечник из старых досок, чтобы не привлекать внимание. У моего соседа на его территории 4 сковречника! К чему бы это? И машинка у него Порш -каен))))

Остальное написано в предыдущем топике.

Ваш все тот же самый,

S.Hamster

Куда деть триллион долларов? Купить акции! Кудаж еще???

- 12 сентября 2019, 19:45

- |

| Контора | Total Cash ($ млрд) |

| Microsoft (USA) | 134 |

| Apple (USA) | 95 |

| Amazon (USA) | 41 |

| Alphabet/Google (USA) | 121 |

| Berkshire Hathaway (USA) | 122 |

| Facebook (USA) | 49 |

| Oracle (USA) | 36 |

| Cisco (USA) | 33 |

Эти пацаны могут несколько лет устраивать байбэки и выкупать любую просадку сипы. А если сложить Total Cash всех более или менее крупных контор США, то наберется под триллион долларов. Бабло лежит. В развитие не идет. Вкладывать некуда. И это — только в США!

На таких бабках сипа может расти много лет. Просто от безысходности и безальтернативности. А если начнет падать, то ФРС раздаст еще пару-тройку триллионов. И все будет идти своим чередом…

Искусственный интеллект Сбера тырит деньги?

- 20 июня 2018, 18:57

- |

В Сбере ничего объяснить не могут и отсылает на номер 900, т.е. к искусственному интеллекту.

Мог ли стырить 488 руб. со счета в Сбере искусственный интеллект Сбера?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал