ключевая ставка ЦБ РФ

Инфляция, ФР, ставка

- 30 августа 2024, 22:17

- |

По мере повышения ставки с целью борьбы с инфляцией, ФР РФ падает. По мере падения ФР, див.доходность становится все больше. В результате наступит момент, когда деньги из депозитов начнут перетекать в ФР РФ. Таким образом, денежная масса будет перетекать на ФР уменьшая при этом свободную денежную массу, находящуюся на счетах в банках. Предвижу пузырь на ФР РФ. По мере его роста будет сокращаться масса денег в свободном обращении и инфляция.

По мере повышения ставки с целью борьбы с инфляцией, ФР РФ падает. По мере падения ФР, див.доходность становится все больше. В результате наступит момент, когда деньги из депозитов начнут перетекать в ФР РФ. Таким образом, денежная масса будет перетекать на ФР уменьшая при этом свободную денежную массу, находящуюся на счетах в банках. Предвижу пузырь на ФР РФ. По мере его роста будет сокращаться масса денег в свободном обращении и инфляция.- комментировать

- Комментарии ( 8 )

ТОП Вкладов и накопительных счетов с 30.08.2024 (Без дополнительных условий)

- 30 августа 2024, 19:22

- |

Всем привет! Продолжаю публикацию интересных предложений по банковским вкладам и счетам, на которые стоит обратить внимание.

Ссылка на источник

Банк России представил проект денежно-кредитной политики на 2025–2027 годы с «мягкой» риторикой и ставкой до 22% в кризисном сценарии - Ренессанс Капитал

- 30 августа 2024, 14:21

- |

В четверг (29 августа) Банк России представил проект «Основных направлений единой государственной денежно-кредитной политики на 2025–2027 годы». На наш взгляд, впервые за долгое время документ и пресс-конференция заместителя председателя Банка России А.Б. Заботкина имели, в текущих условиях, скорее «мягкую» риторику.

Альтернативный «проинфляционный» сценарий проекта «Основных направлений», в котором инфляция на конец 2025 года из-за более сильного спроса составляет 5,0–5,5% (базовый сценарий: 4,0–4,5%), предусматривает среднюю ключевую ставку за год в 16–18% (базовый сценарий: 14–16%). При этом Банк России видит среднюю ставку на уровне 20–22% в 2025 году в «рисковом» сценарии с глобальным кризисом. На наш взгляд, это означает, что в целом Банк России рассчитывает бороться с устойчивым спросом ставкой менее 20%, а уровень 20%+ рассматривается скорее для периода кризиса.

( Читать дальше )

Что ни день то физики находят новое дно

- 30 августа 2024, 13:59

- |

Сегодня из ВТБ Пьяный сказал что:

ЦБ будет крепить ставкой езсчо долго твердо и четко!

С учетом динамики инфляции ставку в сентябре стоило бы повысить даже выше 20%, но ЦБ вряд ли пойдет на этот шаг, считает первый зампред ВТБ Дмитрий Пьянов. Новое ужесточение будет говорить о переходе к «крепленой» политике.

www.rbc.ru/finances/30/08/2024/66d0805f9a794749db969296?from=from_main_10

Но вы ни Заботкиной ни Пьяному ни мну не верьте. Покупайте акции кучно! Это сделает вас богатыми, здоровыми, счастливыми и бедными!

Привет

"Креплёная" денежно-кредитная политика.

- 30 августа 2024, 13:50

- |

Не про евробонды, но про доходность. Пятничное.

Россию ожидает переход к «крепленой» денежно-кредитной политике

— когда ключевая ставка будет на уровнях 20%, а, может, и выше. На заседании 13 сентября она, скорее всего, будет сохранена или повышена до 20%, заявил первый зампред ВТБ Дмитрий Пьянов.

* люди с опытом помнят, что творилось с организмом после употребления такого…

______________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

Пьянов спрогнозировал переход Центробанка к «крепленой» политике

- 30 августа 2024, 13:25

- |

С учетом динамики инфляции ставку в сентябре стоило бы повысить даже выше 20%, но ЦБ вряд ли пойдет на этот шаг, считает первый зампред ВТБ Дмитрий Пьянов. Новое ужесточение будет говорить о переходе к «крепленой» политике. © РБК

Теперь все паззлы сложились в цельную картину, готовьтесь

Ключевая ставка ЦБ может превысить 20% в этом году — первый зампред ВТБ Дмитрий Пьянов

- 30 августа 2024, 10:27

- |

Повысив ставку в июле сразу на 200 базисных пунктов до 18%, ЦБ рассчитывал в сжатые сроки серьезно замедлить текущий рост цен и снизить инфляционные ожидания, но пока этого не происходит.

«В части денежно-кредитной политики мы имеем следующее заседание Центрального банка по ставке, приходящееся на несчастливую дату 13 сентября, пятница… оно несчастливое не только потому, что это 13-е число пятница, но и потому, что, с одной стороны, предыдущее повышение ставки и прогнозов происходило в самом конце июля месяца, и до 13 сентября явно не будет накоплено достаточной статистики на тему, как экономика отреагировала на это повышение», — сказал Пьянов на брифинге.

Очень сложно интерпретировать результаты августа, когда внутренний спрос и экономика притормозили.

Традиционно август называется «летней дырой» с точки зрения деловой активности.

( Читать дальше )

4 сценария экономики с планом действий от ЦБ

- 30 августа 2024, 10:07

- |

Как ЦБ видит текущую ситуацию:

Высокие ставки во 2П 2023 года ужесточили денежно-кредитные условия, но за счет растущих прибылей компаний и доходов населения кредиты продолжили расти.

Возможности для увеличения предложения ограничены: дефицит кадров + уже достигнута высокая загрузка производственных мощностей (вблизи 80%).

У компаний увеличиваются издержки: дефицит кадров приводит к росту зарплат, так как идет борьба за удержание и привлечение, из-за санкций стали выше расходы на логистику и транзакции. Повышение издержек компании переносили в цену за счет сильного внутреннего спроса.

Трансформация российской экономики — рост внутреннего спроса и производства и сокращение доли импорта и экспорта.

Действия ЦБ:

При прогнозе инфляции на уровне 4-4,5% в 2025 году сохранят ставку на уровне 14-16%, чтобы сдерживать спрос в условиях ограниченного предложения. Долгосрочная нейтральная ставка 7,5-8,5% предполагается с 2027 года. Считают, что изменение ставок влияет на экономику с отставанием в 3-6 кварталов, т.е. за год-полтора ЦБ может возвращать инфляцию к цели, если за это время не появляются новые шоки.

( Читать дальше )

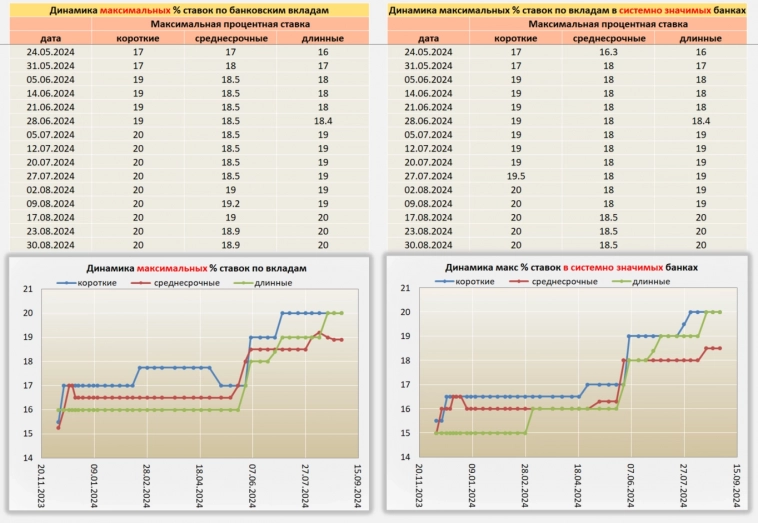

Ситуация по Вкладам от 30.08.24

- 30 августа 2024, 09:49

- |

На конец рабочей недели 30.08.24, ситуация следующая:

— В течение рабочей недели, ничего не изменилось, ставки по банковским продуктам не растут и не падают

— Недельная инфляция не снижается

— В целом экономическая ситуация в РФ, на данный момент без улучшений

— Путин обратил внимание на денежно кредитную политику, и сказал, что необходимо активнее бороться с инфляцией, естественно заинтересованные лица стали трактовать слова президента так, как будто ставку снизят и что она не помогает в борьбе с ростом цен. Но, не ведитесь на это, и скорее всего нас готовят к повышению КС. Т.к. единственный способ ЦБ РФ в борьбе с инфляцией, это повышение ключевой ставки и ограничение доступности кредитов.

На заседании ЦБ РФ 13.09.2024 шансы на повышение ключевой ставки увеличиваются, но в базовом сценарии, скорее всего, отставят на уровне 18%. Речи о снижении КС не идет вообще.

Ссылка на таблицы, актуальных банковских вкладов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал