компании

Да, тёмных лошадок хватало...

- 07 сентября 2020, 12:51

- |

В десятке самых доходных акций с начала 2020 года, оказались бумаги компании «Южуралникель», законсервированного несколько лет назад завода и принадлежащего «Мечелу». И вдруг, в июле, они начали очень резко дорожать и без всяких на то причин, а в итоге, их рост к концу августа составил 145%.

Акции энергетической компании ТГК-2, с начала года прибавили более 100%, без всяких на то значимых корпоративных новостей и вошли в список самых торгуемых после бумаг Сбербанка, «Новатэка» и «Газпрома».

Лидером доходности стала золотодобывающая компания «Селигдар», акции которой прибавили 285,97%, у которой за первое полугодие выручка выросла на 38%, а чистый убыток вырос с 928 млн рублей до 4,021 млрд рублей (из-за переоценки кредита, полученного в эквиваленте цен на золото).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ну вот, уже поспешили найти и одного из крайних — японский SoftBank объявили виновником резкого роста американских IT-компаний на бирже...

- 05 сентября 2020, 18:36

- |

В США, ассоциируя SoftBank с «Прожорливым Китом», считают, что резкий рост стоимости акций крупных американских IT-компаний в конце лета, могли спровоцировать сделки японского SoftBank, который в последний месяц лета, находясь в постоянном состоянии «Кит ещё голоден», поглощал в огромных количествах опционы на покупку акций, что подстегивало их рост и весь фондовый рынок — японский конгломерат SoftBank купил деривативы в США на миллиарды долларов, что привело к «лихорадочному» ралли крупных технологических компаний заявляют в США...

За последний месяц лета, японская компания скупала опционы на акции технологических компаний в огромных количествах, способствуя крупнейшим за как минимум 10 лет объемам торгов контрактами, связанными с отдельными компаниями и подобные агрессивные действия на рынке опционов и в последние годы существенно инвестировала в частные технологические стартапы через свой Vision Fund объемом $100 млрд.

( Читать дальше )

Инсайд и уход в кэш...

- 04 сентября 2020, 20:39

- |

Топ-менеджеры из США в прошлом месяце продали акции возглавляемых ими компаний на общую сумму около $6,7 млрд на фоне самого значительного за последние пять лет всплеска продаж вследствие рекордного ралли на рынке.

Объем продаж в долларовом выражении, которые совершили на рынке в августе 1 042 тысяч руководителей, главных финансовых директоров и директоров компаний, оказался больше, чем за любой месяц с ноября 2015 года. При этом, число топ-менеджеров, продававших акции, стало максимальным с августа 2018 года.

Инсайдеры воспользовались стремительным ростом цен на акции в США после падения до минимумов в марте, когда пандемия коронавирусной инфекции COVID-19 ударила по мировым рынкам капитала.

Наиболее активными продавцами в августе выступили основатели американского промышленного конгломерата Danaher Corp (NYSE:DHR). Стивен Рейлс и его брат Митчелл, которые избавились от акций в Fortive Group, вышедшей из-под контроля Danaher в 2016 году, примерно на $1 млрд. Стивен заработал $606 млн, а Митчелл — $363 млн. Акции Fortive поднялись в цене примерно на три четверти с мартовских минимумов.

( Читать дальше )

У Boeing просто какая-то одна сплошная волна непрухи...

- 04 сентября 2020, 17:52

- |

Восемь самолетов Boeing 787 выведены из эксплуатации из-за заводского брака, так как в фюзеляжах восьми пассажирских самолетов Boeing 787 обнаружены опасные дефекты.

Американская авиастроительная корпорация Boeing обнаружила дефекты на стыках секций фюзеляжей самолетов серии 787 Dreamliner. В корпорации признали, что дефекты в серии 787 значительно усугубляют проблемы, с которой авиаконцерн уже имеет дело...

Интересно, кто их теперь так «качественно» собирает и стыкует? Раньше в концерны и корпорации приходили работать семьями, поколение за поколением — сборщики, наладчики, пайщики, кабельщики… Теперь видимо желающих физически трудиться особо нет? Или одни мигранты сплошь? Или сборочные роботы у них такие «крутые»??? Мерс вон вдоволь уже «накушался» роботов на сборке и местами снова вернул на конвейер работяг...

И очень даже хорошо, ибо "какая гадость эта ваша "заливная рыба""...

- 04 сентября 2020, 17:32

- |

Американский производитель электронных сигарет Juul планирует уволить больше половины сотрудников и приостановить продажи продукции в Европе и Азии, в том числе России. В апреле 2020 года компания уже сократила штат из 3000 человек почти на треть, а теперь планирует оставить всего 1000 человек. В своем письме работникам, глава компании сообщил, что бизнес не приносит необходимой выручки.

За последний год, Juul приостановила большую часть рекламных проектов в США, сократила более 1500 рабочих мест, перестала продавать многое чего для вейпов в США и пересмотрела планы по экспансии в другие страны.

В последние несколько месяцев компания ушла из Южной Кореи, Австрии, Бельгии, Португалии и Испании. Теперь она рассматривает возможность ухода ещё с десятка рынков, включая Италию, Германию, Россию, Индонезию и Филиппины.

( Читать дальше )

Китай призвали перестать делать из Европы мячик.

- 03 сентября 2020, 15:54

- |

Откажутся от всего китайского? Ускоренными темпами произведут локализацию производств на территории стран Евросоюза? Откажутся от китайских инвестиций и запретят Китаю вкладываться в европейский бизнес?

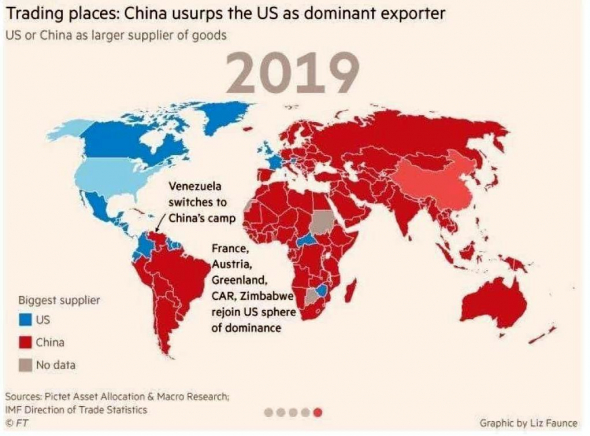

Так Китай, собственно, ни с кем и не борется, не грозит кому-то, а просто занимается мировой торговлей на основной части планеты, включая ту самую Германию, как одного из основных торговых партнеров Китая, просто серьёзно опережая и уже давно обскакивая США по зависимости от всего китайского на абсолютно большей части планеты за счет своих многолетних собственных инвестиций в страны, компании и бизнес на разных континентах...

Визуализация экономического воздействия коронавируса на крупные корпорации мира за первую половину 2020 года.

- 03 сентября 2020, 07:37

- |

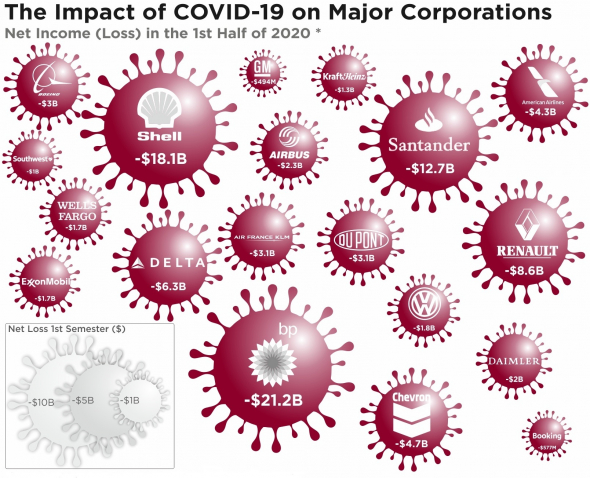

Две компании с худшими балансами в этой визуализации-это нефтяные компании BP и Shell.

Визуализация наглядно иллюстрирует проблемы, которые испытывают туристические компании по всему миру, в том числе авиакомпании, такие как Delta, производители автомобилей, такие как Volkswagen и банки, такие как Wells Fargo.

COVID-19 как никогда наказывает компании, которые уже испытывали раньше проблемы, такие как Boeing, который очень много потерял только в первой половине 2020 года.

Безусловно, экономический ущерб наглядно заметен и в других секторах экономики, таких как автопроизводители, банки, потребительские товары… Да, образовался значительный разрыв между реальной экономикой и фондовым рынком, та как цены на акции изначально всегда были ориентированы на будущее, а сегодня, это самое будущее у многих компаний и бизнеса оказалось под очень большим вопросом, та как подстраховать свои возможные операционные риски до начала пандемии коронавируса практически никто из крупных мировых компаний и корпораций не успел, не говоря уже об обычном и приземленном среднем и малом бизнесе...

Постоянно включенный печатный станок – как главный стимул.

- 02 сентября 2020, 17:16

- |

Такой ажиотаж с выпуском облигаций, компании объясняют тем, что им необходимы дополнительные средства, чтобы пережить последствия пандемии коронавируса, хотя и не скрывают, что такое стало возможно обещаниям и поддержке ФРС США.

Как тут не вспомнишь сказанное в конце апреля 2020 года уважаемым Уорреном Баффеттом: «… Все, кто в конце марта и начале апреля 2020 выпустил облигации и ценные бумаги, в том числе и с высоким рейтингом, должны отправить благодарственное письмо в ФРС, т.к. набрав еще больше заемных средств, они уже вряд ли смогут их вернуть...»

Да и крупнейшая BlackRock, Inc., управляющая активами бочее чем на $7 трлн по этому поводу тоже проехалась: «… Многие крупные корпорации в США брали и берут денег больше, чем им нужно для их операционной деятельности, стремясь угодить своим акционерам и зачастую, возвращая эти деньги своим акционерам обратным выкупом бумаг и в виде дивидендов… Лишь немногие из этих крупных американских корпораций способны устоять перед легкими кредитами — доходы испаряются, а огромные долги остаются... В каком-то смысле, действия регуляторов в нынешних реалиях, раздающих щедрые и дешевые кредиты и скупающие облигации, равноценны попыткам излечить наркозависимого путем увеличения ему дозировки...»

( Читать дальше )

О тренде «нерациональных излишеств».

- 02 сентября 2020, 09:37

- |

Поэтому и получается у многих как по лезвию ножа, балансируя между желанием заработать на отскоках рынка и страхом потерять на возобновлении медвежьего тренда.

А фондовый рынок он такой — отражает баланс между страхом и жадностью.

Да и подсказки аналитиков с дипломами Лиги Плюща (The Ivy League) или простое следование за толпой с мониторингом списка самых популярных позиций среди клиентов Robinhood, как и follow the smart money — нынче уже не всегда и срабатывают...

Лучшие Финтех-Компании 2020 Года.

- 01 сентября 2020, 21:26

- |

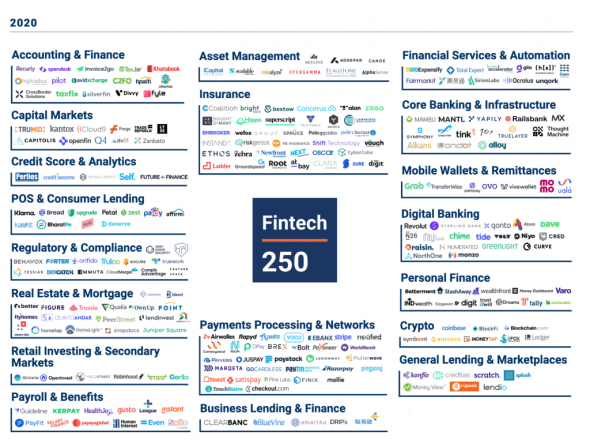

Единороги: 32 из 250 финтех-компаний перечня или 13% оцениваются на уровне или выше $1 млрд по состоянию на их последний раунд финансирования.

Тенденции финансирования: в 2020 году по состоянию на 26.08.2020, эти 250 частных компаний привлекли $10,3 млрд акционерного финансирования по 120 сделкам (по состоянию на 26.08.2020).

Мега-раунды: с 2019 года было осуществлено 87 мега-раундов ($100 млн+) инвестиций в акционерный капитал Fintech 250, причем 35 из них в 2020 году.

Глобальное представительство: 46% из Fintech 250 2020 года базируются за пределами США. После США, Великобритания является домом для 38 финтех-компаний из Fintech 250 2020 года и за ней следует Индия с 20 финтех-компаниями из Fintech 250 2020 года.

Лучшие по венчурным инвестициям: Ribbit Capital является самым активным инвестором в этом году из Fintech 250 2020 года. С 2018 года, Ribbit Capital принимала участие в 45 сделках в этой когорте компаний, включая такие компании как Hippo, Nubank, Upgrade, Robinhood, and BharatPe.

Топовая сделка 2020 года: Grab привлекла $ 856 млн Series I в первом квартале 20 года при участии таких инвесторов как Mitsubishi UFJ Financial Group и TIS INTEC Group.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал