кризис

Коррекция на рынке продлится год. Спекулянты бегут из акций. Что делать и как долго это продлится?

- 25 марта 2021, 16:15

- |

- комментировать

- Комментарии ( 0 )

Пузыри. Начало. Тюльпаномания

- 25 марта 2021, 12:09

- |

Вступление

Я решил написать цикл небольших постов о пузырях.

Сподвигло меня к этому два фактора:

✅ Первый. Я считаю сегодняшний уровень цен на фондовых рынках иррациональным, о чем не раз писал в своих постах, приводя разные доводы и рассматривая их с разных точек зрения.

✅ Второй. Связан с первым, так именно он меня подтолкнул перечитать книгу Чарльза Маккея «Наиболее распространённые заблуждения и безумства толпы», а также текущим прочтением книги «Анатомия финансового пузыря», подаренной мне автором Еленой Чирковой. Я не ставлю своей задачей написать новые полноценные книги по данной теме, так как не считаю, что мое изложение не будет лучше имеющегося. Но мне хотелось бы кратко выделить самые основные моменты и донести их до моих подписчиков, чтобы каждый сам смог сделать выводы, убедится насколько история циклична и как силен парадокс Гегеля – «История нас учит тому, что ничему не учит».

( Читать дальше )

Проскочим пулей

- 24 марта 2021, 20:19

- |

Дополнительным триггером к оглушительному падению рубля станет нефть, закончившая фазу локального роста.

( Читать дальше )

Муниципалы строго вниз!

- 24 марта 2021, 11:51

- |

Нефть. Среднесрочный прогноз

- 23 марта 2021, 18:10

- |

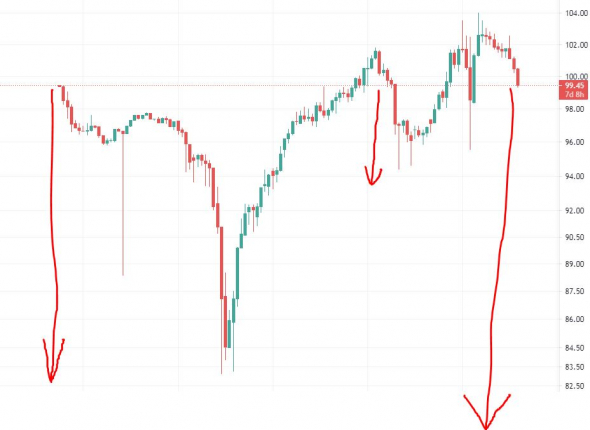

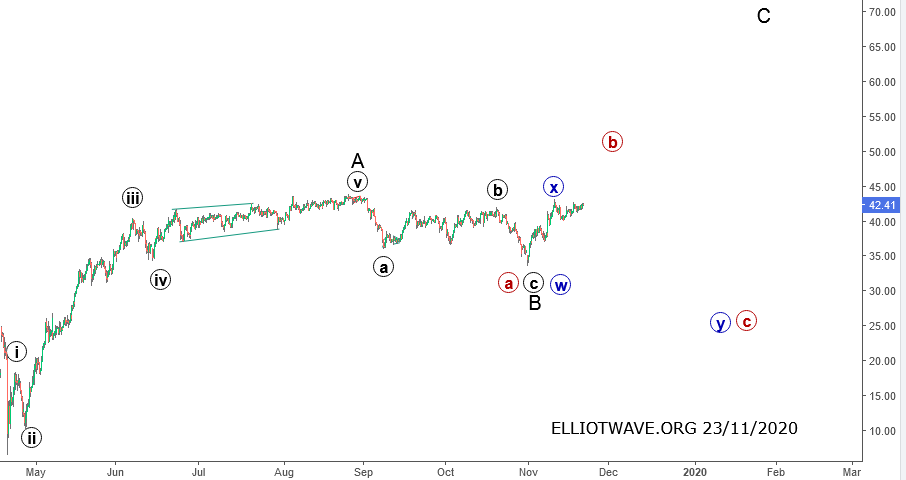

В обзоре ситуации в нефти в конце ноября , рассматривалось несколько вариантов дальнейшего движения. Суть была в том, от минимумов апреля прошёл импульс вверх, это означало, что после отката должно быть ещё как минимум одно движение вверх. Именно варианты окончания коррекции и вносили некоторую путаницу, поэтому в конце статьи был такой вывод

Среднесрочно ожидается серьёзный рост, вопрос только к каким именно уровням будет откат, прежде чем он начнётся.

Как видим, сделали самую простую форму коррекции – обычный зигзаг, после чего пошли чертить волну С закончив рост на уровне 68 (WTI). Это движение коррелирует с прогнозом на этот год.

Подробно за развитием ситуации велось наблюдение в закрытом разделе.

( Читать дальше )

В этот день ровно год назад было дно. Вспоминаем, как это было

- 23 марта 2021, 10:46

- |

23 марта 2020 года был днём прекрасных возможностей! Да, вы не ослышались — именно возможностей.

Пока весь мир в труху, саудиты с залитыми гневом глазами роняют рынок нефти, а по миру гуляет неизвестный смертельный вирус и вообще — полный локдаун! — кто-то пользовался уникальной возможностью, выпадающей один раз в десятилетие и скупал лучшие бизнесы этого мира за бесценок.

Предлагаю вспомнить, как это было и посмотреть на возможности.

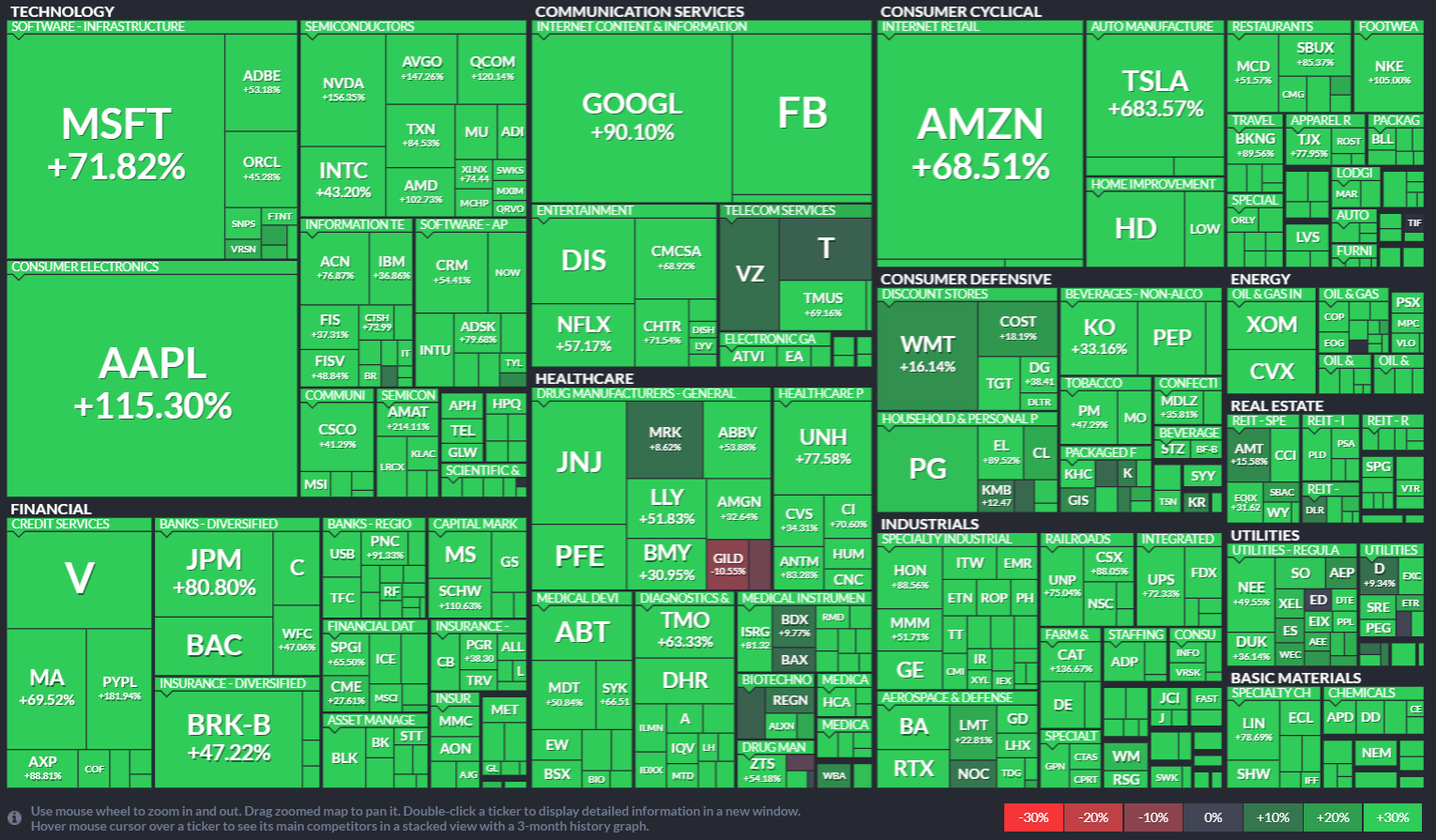

Эта карта показывает результат 500 крупнейших компаний за последние 52 недели. В интерактивном формате: https://finviz.com/map.ashx?t=sec&st=w52

Если восстанавливать хронологию происходящего на фондовом рынке, то стоит наверное начать с февраля-2020. Невзирая на нависшую угрозу всемирного распространения непонятной хрени, рынок был преисполнен оптимизма из-за заключенной торговой сделки США и Китая. Американский индекс широкого рынка S&P500 (графики которого вы будете далее видеть жёлтым) даже прибавил +5% с начала года, обновив исторический максимум на 3390.

( Читать дальше )

Так будет обвал или не будет в ближайшие недели? Взгляд с кресла. Продолжение.

- 20 марта 2021, 11:37

- |

1. Доходность 10 летних гос. облигаций в Америке продолжает расти. На эту тему на СЛ было пару полезных постов. Сейчас 1,7% примерно-после 3,5% будет что-то нехорошее...

2. Нефть скорректировалась в рамках восходящего канала, и в апреле надеемся увидеть 77-78 баксов. Команда Р и Р не отступит от своих планов. До 86 догонят наверняка в мае...

3. А вот с удешевлением доллара ничего у пендосов не получается- не дешевеет он к еврику пока, что для экономики США- плохо, товар дорогой получается. Как они будут решать эту проблему-неясно, но решать как-то будут. Иначе получается, что и нефть растет и доллар к евро, такое совпадение долго продолжаться не может...

В общем до лета все прекрасно-за Байдена америкосы извинились, боятся осложнения международной обстановки на фоне растущих экономических проблем ...

Индекс RGBi падает потихоньку- вот это немного напрягает, но пока еще он достаточно высоко- может приостановится. Может он просто новых санкций боится. Апрель-месяц санкционный.

( Читать дальше )

Fitch узнало сроки остановки печатного станка в США. Когда обвал рынков?

- 19 марта 2021, 15:58

- |

Федеральная резервная система, приступит к сокращению мер поддержки экономики в начале следующего года, прогнозирует рейтинговое агентство Fitch.

По данным Fitch, центральный банк США объявит о планах сокращения программы покупки активов во второй половине этого года и начнет этот процесс в начале 2022 года.

Это приведет к сокращению программы эмиссии долларов для покупки облигаций казначейства и ипотечных компаний США. Гособлигации США подорожают, а процентные ставки – вырастут. Подорожают и кредиты, брать взаймы для инвестиций станет невыгодно, и инвесторы быстро начнут выводить деньги из развивающихся рынков, что ослабит местные валюты и финансовые системы, прогнозирует Fitch. Снизятся и фондовые индексы, поскольку исчезнут «дешевые» доллары, которые перетекали из США в другие активы.

В первую очередь пострадают самые бедные страны мира – на финансовых рынках воцарится паника, как в 2013 году, когда ФРС впервые заявила о планах свернуть программу количественного смягчения – выкуп активов на рынках. «Избыточная роль доллара в кредитах развивающихся рынков и на глобальных кредитных рынках приведет к тому, что выросшая доходность гособлигаций США повысит и стоимость заимствований на развивающихся рынках в иностранной и местной валюте», – утверждается в сообщении Fitch, которое цитирует Reuters. В этом случае доллар подорожает.

( Читать дальше )

Какая процентная ставка вызовет следующий кризис?

- 19 марта 2021, 04:58

- |

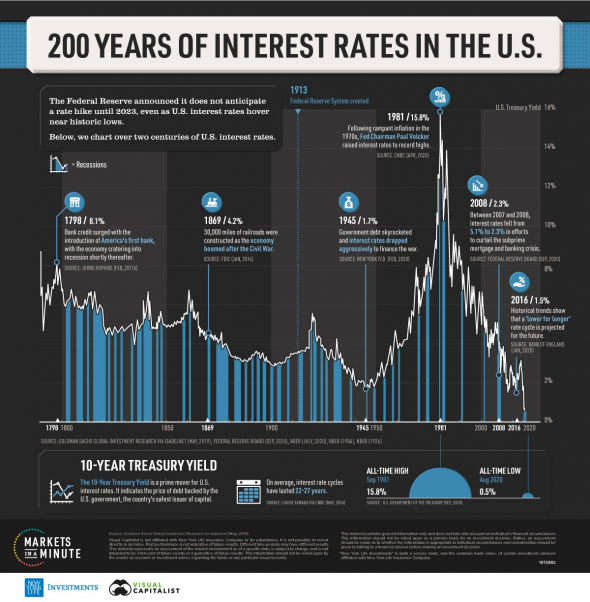

Доходность 10-летних казначейских облигаций США составляет 1,61%.

Доходность 10-летних корпоративных облигаций 2,09%.

Ставка по 30-летней ипотеке — 3,05%.

Несмотря на недавнее повышение, процентные ставки колеблются около исторических минимумов. Давайте не будем относится к слову «исторический» легкомысленно. Под «историческим» подразумевается самый низкий уровень с 1776 года.

Любезно предоставленный график Visual Capitalist подчёркивает эту точку зрения.

Несмотря на 300-летние минимумы процентных ставок, инвесторы начинают беспокоиться, потому что ставки растут. Как показывает история, волноваться действительно есть о чём. Данные за последние 40 лет показывает, что внезапные всплески процентных ставок и финансовые проблемы идут рука об руку.

Вопрос для всех инвесторов: насколько большим должен быть скачок, чтобы история снова повторилась?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал