кризис

кризис ? никакого кризиса нет, он только в головах

- 11 июля 2018, 21:07

- |

по мотивам smart-lab.ru/blog/481270.php

самоцитата от вчера:

«А всё потому, что после маржинкола (который был в апреле) и закрытия всех лонговых поз в ртсе падение не может продолжаться без маржинколла в обратную сторону :) и вот теперь, когда он случился, и кризиса уже оказывается никакого и нет, что будет дальше, дайте угадаю? :)»

- комментировать

- Комментарии ( 2 )

Индекс РТС, перспективы нового кризиса "1998".

- 11 июля 2018, 09:15

- |

Совсем недавно Bank of America сообщил нам о том, что в развивающихся странах произойдет новый кризис, сопоставимый с 1998 годом, а может быть, даже хуже. Ничего нового в этом для меня нет, так как о кризисе 2020 года я писал еще полтора года назад, в январе 2017 года. Примечательно, что Bank of America не сообщил о причинах такого события. А причины заключены в цикличности. Тем не менее, попытаемся определить, стоит ли сейчас сбрасывать акции и выводить все в cash.

Техническая картина индекса РТС достаточно простая. Полочки на понижение были пробиты наверх. Более того, сейчас мы видим самый старт одной из лучших моделей. Пробой локального максимума, а также был ретест этого уровня сверху. Зеркальная цель расположена на уровне 1450-1500 пунктов.

Фундаментальные факторы. Стабильность рынка нефти. Плановый показатель бюджета страны 61,4 доллара США. Мы держимся значительно выше, сейчас нефть 78,53$. О чем это говорит, прежде всего о том, что российские компании в течение полугода продавали нефть по хорошей цене. В свое время, когда цена нефти достигала 27 долларов, производились новости, что Россия не сможет сформировать бюджет по такой цене и будет крах экономики. То есть, на полном серьезе спекулянтам говорили о том, что если цена на нефть сегодня 27 долларов, то это финиш. При этом для бюджета страны значимым фактором является не текущая цена нефти, а средний показатель по году, так как нефть продается не 1 день в году, а постоянно.

( Читать дальше )

ну вот уже пошли посты, что никакого кризиса-то и нет оказывается

- 10 июля 2018, 18:44

- |

Во что бежать в кризис

- 10 июля 2018, 15:12

- |

Над миром навис огромный пузырь глобального долга

- 09 июля 2018, 19:49

- |

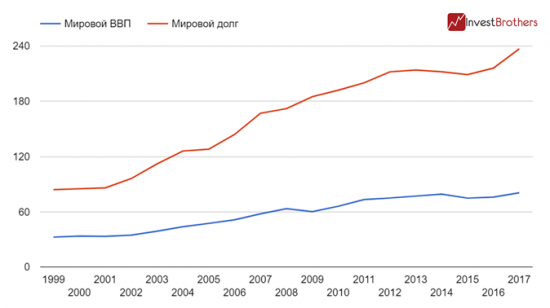

Мировые центральные банки приступили или собираются приступать к ужесточению монетарной политики. Чем это может быть опасно?

По подсчетам Института международных финансов, глобальный долг в 2017 г. достиг астрономических 237 трлн долларов, увеличившись за год на 21 трлн или на 9,7%. В то же самое время мировой ВВП преодолел планку в 80 трлн, что на 6,2% выше, чем в 2016 г.

Таким образом, долг всех предприятий мира, государств и домохозяйств в 2,93 раза больше мирового ВВП. За последние 20 лет лишь однажды данный показатель был выше – в 2009 г., как раз после глобальной рецессии, когда объем обязательств увеличивался, а мировая экономика сжималась.

Ужесточение монетарной политики ФРС приводит к оттоку капитала с развивающихся рынков, что сказывается на процентных ставках внутри стран. То есть, действия американского регулятора затрагивают практически все мировые рынки.

Получается, что повышение ставки в США может спровоцировать рост ставок во всем остальном мире. Учитывая уровень мирового долга, увеличение ставки на 1 процентный пункт приведет к тому, что стоимость его обслуживания поднимется на 2,37 трлн долларов год.

( Читать дальше )

В какой промежуток времени торгового дня происходили чаще всего кризысные моменты.

- 05 июля 2018, 11:14

- |

Что более надежно: ставки на спорт или опционы?

- 04 июля 2018, 23:10

- |

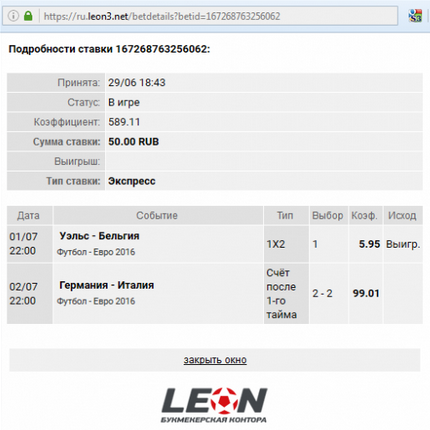

К примеру, многократно тестировал типа ставки ЭКСПРЕСС:

В данном примере, Германия-Италия, били в створ ворот часто в первом тайме, но основное время завершилось 1-1.

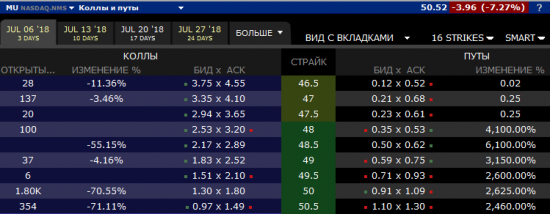

А тут новые соблазны, опционы.

Вот и вчера 3 июля, мой закадычный друг Микрон (MU) снова задал жару.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал