кризис

ДОЛЛАР НА 48? ПРОГНОЗ КУРСА ДОЛЛАРА НА СЕГОДНЯ. ЧТО БУДЕТ С РУБЛЕМ?

- 29 июня 2022, 09:46

- |

Переходи по ссылке и стань участником лучшего марафона в трейдинге

https://t.me/+NPtTVkbgGOVhOGFi

Подпишись обязательно:

Телеграм канал https://t.me/v_profit_v

Будь в курсе всех событий нашей команды: https://vk.com/v_crypte

- комментировать

- Комментарии ( 0 )

Хронология мирового кризиса. Как это было. И как это будет.

- 26 июня 2022, 10:28

- |

1) Сначала факты. Против которых не попрешь.

🔥🌪 ⚡️Коррекция в 2020 году:

Крах фондового рынка 2020 года — глобальный крах фондового рынка, который начался 20 февраля 2020 года во время пандемии коронавирусной инфекции COVID-19 и ставший впоследствии одним из сильнейших обвалов мировых фондовых рынков в истории.

Индекс Dow Jones, индекс S&P500 и индекс Nasdaq100 вошли в коррекцию 27 февраля во время одной из худших торговых недель со времён финансового кризиса 2007-2008 годов. С 24 по 28 февраля фондовые рынки во всём мире сообщили о своём крупнейшем однонедельном падении после финансового кризиса 2007—2008 годов.

Рынки в течение следующей недели (2—6 марта) стали чрезвычайно волатильными, с колебаниями 3 % или более за ежедневную сессию (за исключением 6 марта).

9 марта все три индекса упали более чем на 7 %, и большинство мировых рынков сообщили о серьёзных сокращениях, главным образом в ответ на пандемию COVID-19 2019—2020 годов и войну цен на нефть между Россией и Саудовской Аравией. Это стало в просторечии известно как чёрный понедельник, и на это время стало худшим падением со времён Великой Рецессии в 2007-2008 году.

В тот же день фьючерсы по биржевым индексам резко обвалились на фоне заявления президента Дональда Трампа, объявившего о запрете въезда в США из стран ЕС.

На следующий день, несмотря на обращение ФРС предоставить 1,5 триллион долларов для поддержки финансовой системы /🚁 вертолетные деньги/, Промышленный индекс Доу Джонса снизился на 10 %, что стало крупнейшим падением индекса со времён чёрного понедельника 1987 года.

Через три дня после чёрного понедельника произошло ещё одно падение, чёрный четверг, когда акции по всей Европе и Северной Америки упали более, чем на 9 %. Уолл-Стрит пережила самое большое процентное падение за один день с чёрного понедельника в 1987 году.

Несмотря на временный рост 13 марта (когда рынки показали свой лучший день с 2008 года), все три индекса Уолл-стрит упали более на 12 %, когда рынки вновь открылись 16 марта. Как минимум в одном эталонным индексе фондового рынка во всех странах G7, и 14 стран G20, были объявлены находящимися на медвежьем рынке.

🙈 Итогом данной коррекции стало, смягчение денежно-кредитной политики ФРС и ЕЦБ и мы увидели самый бычий (растущий) рынок в 21 веке на промежутке с апреля 2020 по декабрь 2021 года.

* тем, кто забыл астрологическую составляющую => astro-invest.ru/usa

----------------------------------------

2) В отношении КРИПТЫ + трейдинга.

( Читать дальше )

Газовый кризис в Европе усилился. Газпром снизил прокачку газа по Северному потоку. Есть ли какие-либо решения и альтернативы для Европы?

- 25 июня 2022, 17:18

- |

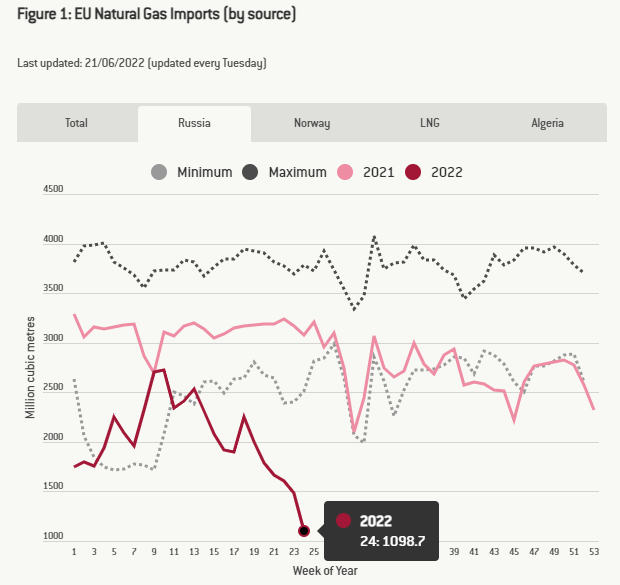

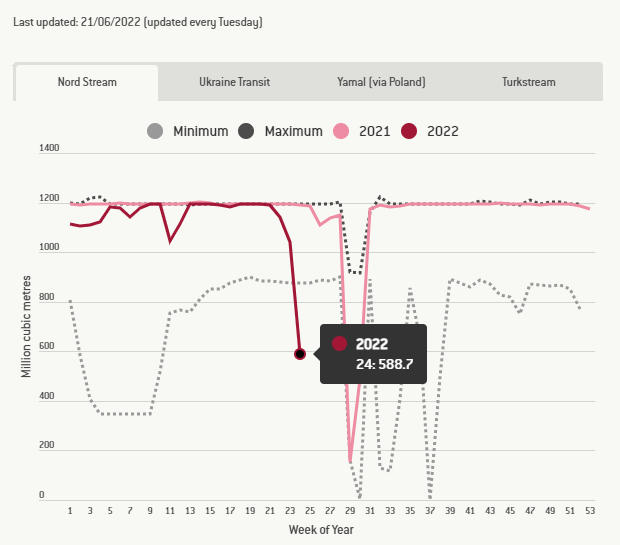

Мы уже должны были привыкнуть к истерии Евросоюза насчёт российского газа. Эмбарго которое они обсуждали, но так и не огласили — блеф. Наоборот около 70% покупателей российского газа перешли на новую оплату через ГПБ. При этом Европа тихонечко заполняла свои ПХГ (подземные хранилища газа), использовала виртуальный реверс и крайне удивлялась повышению цен на газ (Действительно отчего же цены поднялись? Их санкции тут точно не причём😂). Всё бы ничего, но к середине июня суммарные поставки газа сократились на 45% (109 млн. куб. м/в сутки). На рисунке выше можно увидеть, что это около трети суммарного объема трубопроводных поставок 2021 года, а это уже весьма ощутимо.

( Читать дальше )

Кому, если не Газпрому, выгоден газовый кризис в Германии

- 24 июня 2022, 18:09

- |

Правительство ФРГ ввело чрезвычайный режим второго уровня (из трех возможных). Газпром ранее сократил поставки газа, ссылаясь на проблемы с оборудованием. Разберемся, какие компании могут выиграть от этого противостояния.

Дорогой газ и альтернативы Газпрому

Европа не первый раз сталкивается с энергетическим кризисом. Год назад мы наблюдали похожее явление, когда поставки из России были сдержанными, а цены на топливо обновляли максимумы.

Тогда в сильном растущем тренде находились бумаги компаний, связанных с добычей, транспортировкой и поставкой газа, включая Газпром. Но сегодня все иначе: Европа отчаянно ищет альтернативы. Настолько отчаянно, что готова отапливаться углем.

Искать компании, которые выиграют от этой ситуации, следует сразу в нескольких направлениях. Это бенефициары дорого газа в России и за ее пределами, поставщики СПГ в Европу, подрядчики топливных терминалов и смежные энергоносители.

( Читать дальше )

Будет просто спад 3-7 лет, после которого будет новая великая депрессия (плато).

- 24 июня 2022, 01:53

- |

www.wsj.com/articles/powell-says-fed-needs-compelling-evidence-of-inflation-slowdown-to-alter-rate-rise-path-11655904616

Рецессия — это чтобы не пугались сильно. Это термин для циклических кризисов, а этот кризис не циклический .

Будет просто спад 3-7 лет, после которого будет новая великая депрессия (плато).

Какие сектора и компании переживут кризис? - Финам

- 23 июня 2022, 19:27

- |

Сергей Суверов, инвестиционный стратег УК «Арикапитал», считает, что выстоит сектор IT, поскольку ему предоставлены беспроцентные льготы, и он отвоюет долю у западных компаний, например, Positive Technologies. Сырьевые компании, такие как Роснефть и Фосагро, тоже выстоят, у них низкая себестоимость по мировым меркам. Понятно, что все будет окей у отраслей, завязанных на внутренний рынок, таких как электроэнергетика, телекомы, ритейлеры.

Валерий Миронов, заместитель директора Института «Центр развития» НИУ ВШЭ в то же время отмечает, что бенефициары наблюдаемого шока, который, помимо падения ВВП (уже в апреле на 3% по официальным оценкам), проявится в форме структурной перестройки спроса, могут быть в разных секторах.

( Читать дальше )

Сейчас мы входим в эпоху потрясений и финансовых, экономических катастроф.

- 23 июня 2022, 12:41

- |

Начну с ликвидности (для многих это понятно, но большинство далеко от финансовых рынков).

Ликвидность финансовых активов представляет собой условия, при которых можно произвести сделку купли/продажи с минимальными транзакционными издержками в момент возникновения данной потребности по объявленной цене.

Чистая ликвидность — это когда предоставление номинала контрагенту в любой момент реализует представленный номинал без транзакционных издержек. Поэтому ни земля, ни недвижимость не могут быть ликвидными средствами, т.к. существует слишком большой лаг между возникновением потребности и реализацией с значительными транзакционными издержками на риелторские услуги.

( Читать дальше )

РУБЛЬ ПРОДОЛЖАЕТ АТАКУ НА ДОЛЛАР, УЖЕ НИЖЕ 53. ПРОГНОЗ КУРСА ДОЛЛАРА НА СЕГОДНЯ. ЧТО БУДЕТ С РУБЛЕМ?

- 23 июня 2022, 10:13

- |

Переходи по ссылке и стань участником лучшего марафона в трейдинге

https://t.me/+NPtTVkbgGOVhOGFi

Подпишись обязательно:

Телеграм канал https://t.me/v_profit_v

Будь в курсе всех событий нашей команды: https://vk.com/v_crypte

Рынок forex. Продолжение укрепления доллара

- 22 июня 2022, 18:13

- |

С момента последнего обзора ситуация на рынке forex принципиально не изменилась. Ожидалось несколько подразделений вниз (евро-доллар), после чего должна была начаться локальная коррекция, которая соответствовала бы минимумам среднесрочного цикла (индекс доллара).

13-го мая укрепление доллара закончилось и началась прогнозируемая коррекция. На данный момент предполагается, что она уже завершилась (волна ((ii)) ), альтернатива — еще продолжится, т.к. по уровням получилась совсем незначительной, однако сценарий такого развития видится маловероятным и больше показан как теоретическая возможность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал