маркет мейкер

Объясните мне

- 04 августа 2015, 10:04

- |

Если маркет мейкер на фьючерсе открывающиеся им позиции может хэджировать опционами, то что делает тот кто раздает опционы? о_О

Не получается ли так, что один маркет мейкер(фьюча) при скажем движении в одну сторону покупает определенные опционы, а тот кто выдает ему опционы покупает/продает его же фьюч (получается вроде два независимых товарища, но действующие по схеме «тащить против толпы тренд» до тех пор пока есть кого натягивать)… Ведь это по сути схема технического инсайда. Первый всегда знает сколько он выдал фьючей «против» шерсти… а второй знает сколько маркет мейкеру опционов раздал, а потому врубает сразу контр тренд со сверх объемом на его же фьюче...

Или я чего-то не понимаю? Ведь круг должен замкнуться как-то?!!! Фин иснтрументы ведь не из воздуха берутся а согласуются с конкретной прибыльной стратегией. Маркет мейкеры не должны быть в убытке!

По этой схеме получается что трейдеры пытаются обогнать свою же «тень»!

что в принципе не возможно! А потому большинство гарантированно сливает не видя эту «перекладку из левой руки в правую»

- комментировать

- ★8

- Комментарии ( 24 )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 4

- 16 июля 2015, 09:21

- |

Начало в моем блоге.

Условные вероятности

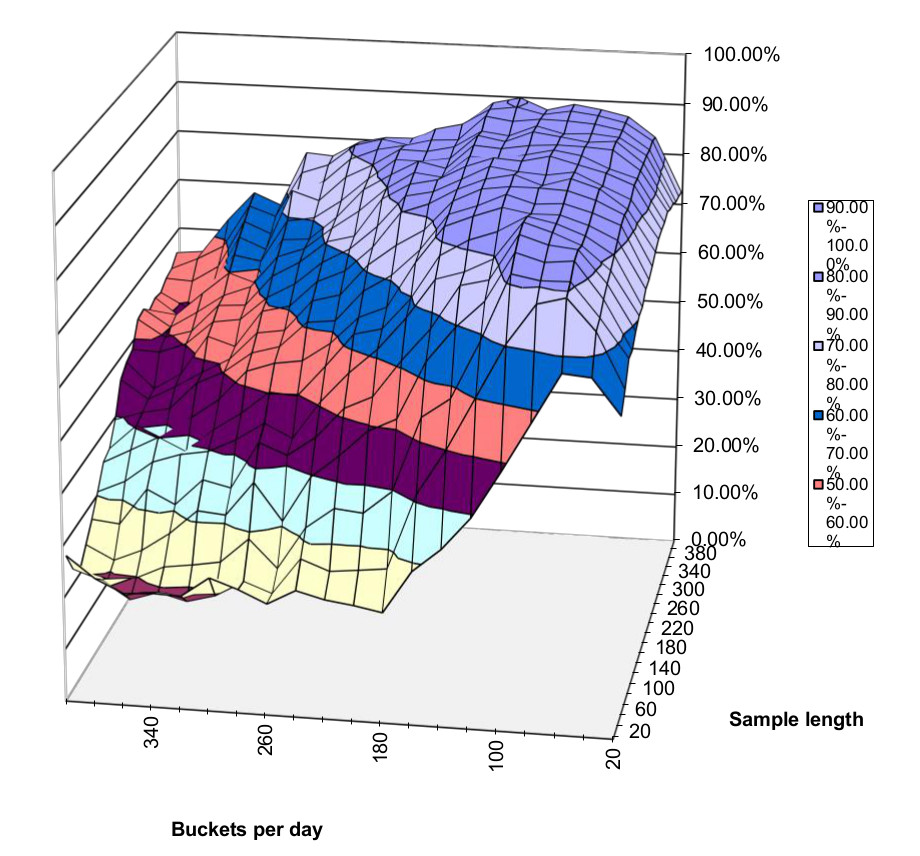

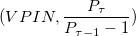

Для получения условных вероятностей, упомянутых нами в конце части 3, нужно вычислить совместное распределение VPIN и абсолютных приращений. Для этого сгруппируем VPINы c 5% шагом и абсолютные приращения в отрезки по 0,25%, чтобы отобразить дискретные распределения. Затем получим совместное распределение ( ). Из этого совместного распределения выведем два распредения условной вероятности.

). Из этого совместного распределения выведем два распредения условной вероятности.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 3

- 13 июля 2015, 15:08

- |

Начало в моем блоге.

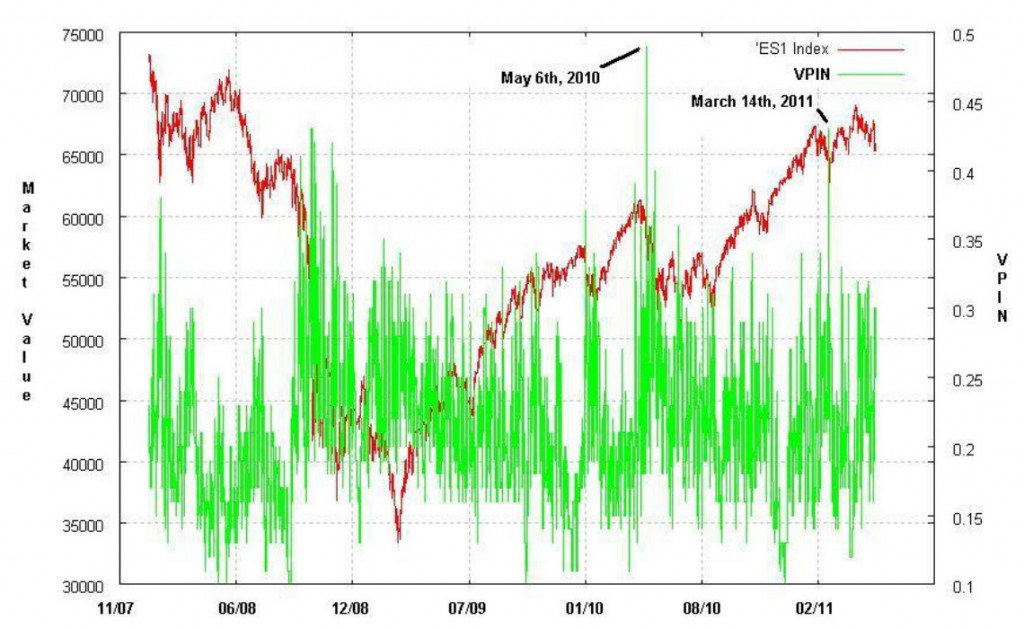

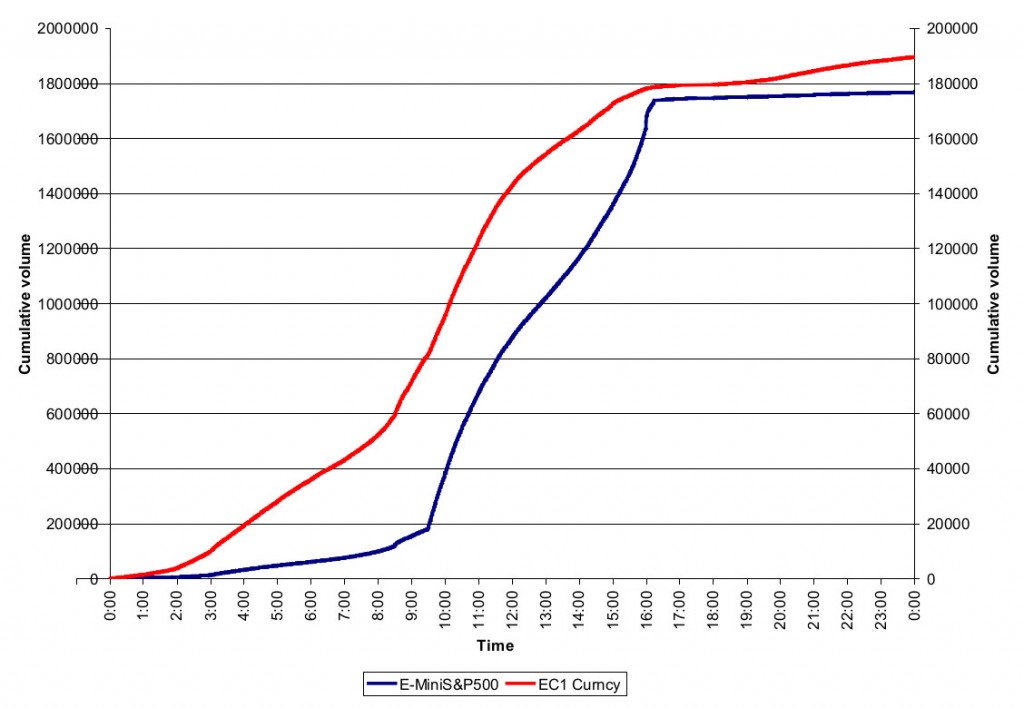

Для проверки робастности нашего вычисления VPIN мы продемонтрируем применение этой метрики для двух наиболее активно торгуемых фьючерсных контрактов: E-mini S&P500 (торгуемый на СМЕ) и фьючерс на сырую нефть WTI (торгуемый на NYMEX). Выборка взята на интервале с 1 января 2008 года по 6 июня 2011 года, сшитая по точкам наибольшего объема в дни экспираций. Размер пакета возьмем равным 1/50 от среднего дневного объема нашей выборки (V). Параметры вычисляются в скользящем окне размером n=50 ( что эквивалентно одному среднему дню по объему).

S&P500

На графике в заглавии поста показан ценовой график фьючерса E-mini S&P500 и его метрики VPIN. Метрика токсичности в основном стабильна, хотя и демонстрирует значительную волатильность. Отметим, что VPIN достигает наивысшего уровня в выборке 6 мая 2010 года, когда на бирже произошел большой обвал котировок. Такой высокий уровень VPIN согласован с потоком ордеров, который был большей частью односторонним в это время. Такая исключительная токсичность приводит к тому, что некоторые маркет мейкеры вынуждены потреблять ликвидность, вместо того, чтобы предоставлять ее и в итоге прекращают свои операции на рынке.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 2

- 08 июля 2015, 11:28

- |

Прошлая часть — в моем блоге.

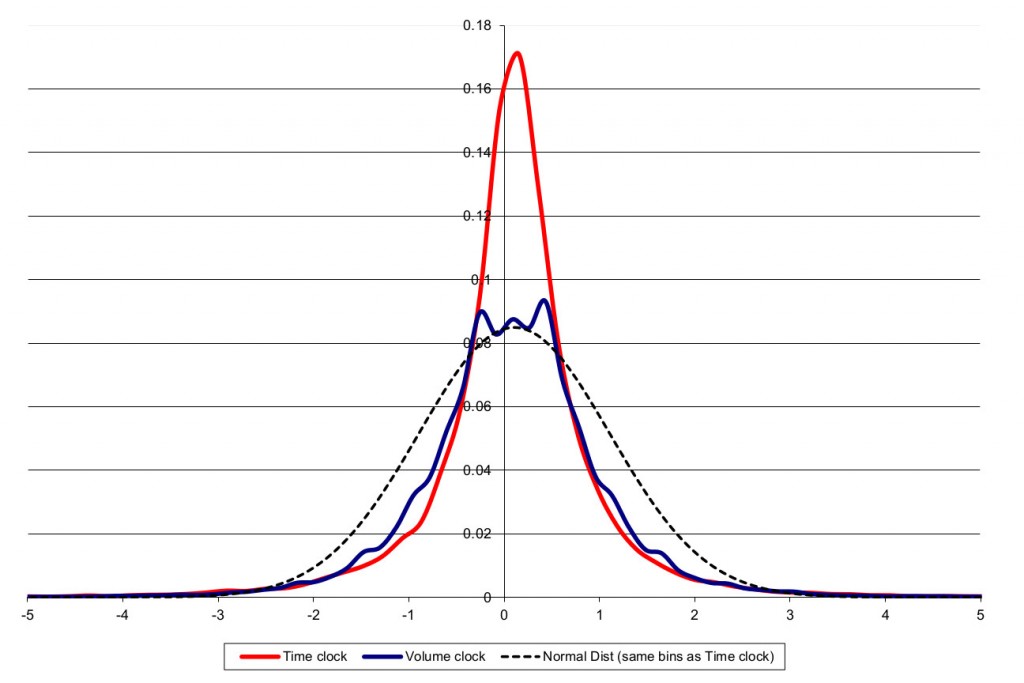

Стандартный подход к вычислению PIN состоит в нахождении методом максимального правдоподобия ненаблюдаемых параметров (α,δ,μ,ϵ) описывающих стохастический процесс трейдов, и последующем вычислением PIN из этих параметров. Мы представим аналитическую оценку токсичности, не требующую промежуточного вычисления ненаблюдаемых величин. Мы обновляем нашу метрику в привязке к объемам для учета скорости прибытия новой информации на рынок. Эта метрика, которая называется VPIN, предоставляет простую оценку токсичности потока ордеров в высокочастотном окружении.

Природа информации и времени

Информация в модели последовательной торговли в общем виде представляет из себя данные, которые несут сообщение о будущем уровне цены актива. На эффективном рынке, значение цены актива отражает его полную информационную величину, в связи с тем, что информированный трейдер стремится получить прибыль от владения этой информацией. Так как маркет-мейкер может занимать как длинную, так и короткую позиции, будущие движения актива влияют на его прибыльность, и он пытается извлечь информацию из паттернов торговли. Эти его попытки отражаются в устанавливаемых уровнях бида и аска.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 1

- 07 июля 2015, 14:20

- |

В статьях об индикаторе PIN мы определили, что на рынке присутствуют два типа трейдеров — информированные и неинформированные. Заявки неинформированных трейдеров всегда подвержены adverse selection risk со стороны информированных. Ситуация, когда после исполнения таких заявок цена движется в невыгодную для неинформированных участников сторону, называется токсичностью потока ордеров. Индикатор PIN служил для измерения этой токсичности, в данной статье мы рассмотрим усовершенствованный индикатор VPIN, который применим и для высокочастотной торговли. Цикл статей основан на публикации Maureen O’Hara "Flow Toxicity and Liquidity in a High Frequency World". Будет все описываться очень подробно, потому что, кроме нахождения непосредственно VPIN, в этой публикации много интересных выводов и фактов.

( Читать дальше )

Про маркет мэйкера

- 02 июля 2015, 19:40

- |

Исправления в "Алгоритмах маркетмейкера"

- 18 июня 2015, 13:48

- |

В цикле статей "Алгоритмы маркетмейкера" в пятой части был размещен мой код на C# для реализации стратегии оптимального управления ордерами. Пользователь сайта Eskalibur обнаружил в нем несколько ошибок, которые значительно влияли на результат, и доработал алгоритм до полного соответствия оригинальной статье. Его код я поместил в конце пятой части цикла статей (см. также комментарии к ней). Прошу всех, кто пробует применять эту стратегию, использовать именно этот листинг.

Хочу выразить благодарность за проделанную работы Eskaliburу и пользователю r0man, который также работает в направлении практического применения алгоритма. Думаю, у них все обязательно получится, и по результатам разместим отдельную статью на сайте.

Алгоритмы маркетмейкера. Часть 5

- 09 апреля 2015, 11:27

- |

Продолжаем разбирать численное решение уравнения Хамильтона-Якоби-Беллмана. В прошлой части мы составили выражение для оператора  , в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы D1,D2. Это матрицы размерностью

, в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы D1,D2. Это матрицы размерностью  , где, для D1(согласно определению в части 4) в ячейках [j,j] стоят -1, если fj<0 и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если fj<0 и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если fj≥0 и 0 — в остальных случаях. Как составить матрицу D2, я думаю, вы догадаетесь сами, взглянув на ее определение в

, где, для D1(согласно определению в части 4) в ячейках [j,j] стоят -1, если fj<0 и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если fj<0 и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если fj≥0 и 0 — в остальных случаях. Как составить матрицу D2, я думаю, вы догадаетесь сами, взглянув на ее определение в

( Читать дальше )

Алгоритмы маркетмейкера. Часть 4

- 07 апреля 2015, 11:25

- |

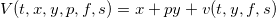

Прошлые части цикла здесь. В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями θmk,θtk. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения v(t,y,f,s), которая представляет собой только динамическую составляющую основной функции:

( Читать дальше )

Алгоритмы маркетмейкера. Часть 3

- 02 апреля 2015, 09:46

- |

Продолжаем разбирать работу JIANGMIN XU «Optimal Strategies of High Frequency Traders». Чтобы составить уравнение оптимального контроля, сначала сформулируем проблему оптимизации алгоритма при используемых стратегиях θ, как достижение максимума следующего матожидания:

![Алгоритмы маркетмейкера. Часть 3 \max_{\theta^{mk},\theta^{tk}}\mathbb{E}_0[X_T-\gamma\int^T_0 Y^2_{t-}d[P,P]_t]](http://mathurl.com/pthr6jr.png) ,

,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал