машинное обучение

Нейросети: как искусственный интеллект помогает в бизнесе и жизни

- 13 сентября 2017, 18:28

- |

Оригинал опубликован на blog.dti.team

Читать предыдущее исследование: Интернет вещей

В работе Oxford Martin School 2013 года говорилось о том, что 47% всех

рабочих мест может быть автоматизировано в течение следующих 20 лет. Основным драйвером этого процесса является применение искусственного интеллекта, работающего с большими данными, как более эффективной замены человеку.

Машины теперь способны решать все больше процессов, за которые раньше отвечали люди. Кроме того, делают это качественнее и во многих случаях дешевле. О том, что это значит для рынка труда, в июле этого года говорил Герман Греф, выступая перед студентами Балтийского федерального университета им. Канта:

“Мы перестаём брать на работу юристов, которые не знают, что делать с нейронной сетью. <...> Вы — студенты вчерашнего дня. Товарищи юристы, забудьте свою профессию. В прошлом году 450 юристов, которые у нас готовят иски, ушли в прошлое, были сокращены. У нас нейронная сетка готовит исковые заявления лучше, чем юристы, подготовленные Балтийским федеральным университетом. Их мы на работу точно не возьмем.”

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 2 )

Часть 3: Reminiscences of machine learning operator, или поездка на Красное Море

- 02 декабря 2016, 06:47

- |

Предыдущие части сериала про машинное обучение

Часть 1. я думал-думал, я все понял — про машинное обучение в применении к трейдингу

Часть 2. грааль почти не виден

вот все говорят, что Смартлаб читать — только время терять.

Я не соглашусь.

Иногда можно встретить очень умных людей, и получить полезную инфу.

В комментариях к одному из моих предыдущих постов про машинное обучение, уважаемый пользователь AlexeyT сказал, что adaboost -алгоритм для лошков, и все пацаны на районе давно используют xgboost.

Мне стало стыдно перед пацанами, быстренько почитал про xgboost, не без танцев с бубном поставил его на свой третий питон, и начал фигачить торговую систему, уже на новом алгоритме.

По ходу нашел кучу багов, пофиксил их по мере сил.

Подключил к брокеру, настроил все эти его кривые web apis, и понеслось !

Пока что, результатом работы системы стала эпичная поездка на Красное Море (sea of red). С глубоким погружением к рыбам в акваланге.

( Читать дальше )

Нейронные сети и машинное обучение

- 25 июня 2016, 14:54

- |

Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

- 09 мая 2016, 13:48

- |

Мои статьи про R, машинное обучение, количественный анализ

В этом посте я расскажу о том, как применить машинное обучение для поиска закономерностей и прогнозирования.

Использовал эту статью: Применение машинного обучения в трейдинге

Начнем с проверки того, работают ли тренды и как влияет день недели на направление движения цены. И если работают, насколько они смещают вероятность в нашу сторону. Применим для этого наивный байесовский классификатор.

Теорема Байеса в теории вероятностей, как теорема Пифагора в геометрии.

Байесовская вероятность — это интерпретация понятия вероятности, используемая в байесовской теории. Вероятность определяется как степень уверенности в истинности суждения. Для определения степени уверенности в истинности суждения при получении новой информации в байесовской теории используется теорема Байеса.

( Читать дальше )

Мои статьи про R, машинное обучение, количественный анализ

- 07 мая 2016, 05:45

- |

- Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- Расчет ожидаемого количества убыточных сделок подряд на R

- Применение логарифмов для расчетов со сложным процентом

- Построение модели для парной торговли акциями Google и Apple на R

- Анализ Brent с использованием языка R

- Количественный анализ графика нефти с применением R (продолжение)

- Гистограммы доходностей разных активов

- Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- 15 апреля 2016, 21:14

- |

Копался в статьях по алготрейдингу, решил присмотреться в сторону машинного обучения. Но это в моем случае не про какой-то искусственный интеллект с нейросетями, в нейросети пока не хочу лезть, слишком сложно. Для начала хочу использовать простые алгоритмы для классификации и оценки хороших точек входа на основе обучения модели на истории.

Я исходил из того, как сам разрабатываю обычно торговую систему: ищу хорошие точки входа на истории и классифицирую их. Но так как человеческие возможности ограничены, использую только 3 таймфрейма и около 10 индикаторов в сумме. Кроме этого, история в точности никогда не повторяется и нужна какая-то более умная модель, которая не просто сравнивает индикаторы, как делают сейчас мои роботы, а дает оценку данной рыночной ситуации на основе всей совокупности индикаторов.

С помощью машинного обучения можно создать и обучить много моделей по разным алгоритмам, эта область уже хорошо развита (Logistic regression, Linear discriminate analysis, Stochastic gradient boosting, Decision trees, Support Vector Machine, KNN и другие). Можно быстро попробовать разные модели (Spot-checking algorithms). Модели могут работать вместе и делать предсказания. Можно улучшать точность моделей (Algorithm parameter tuning, Ensemble methods). Можно посчитать точность предсказаний по модели, обучив сначала модель на части выборки, а затем протестировав ее на другой части выборки (resampling).

Как я понял, R для машинного обучения идеально подходит. Сделал первые шаги сегодня: cоздал модель по туториалу, которая определяет по размеру чашелистиков и лепестков растения ирис точный вид (всего 4 вида) какого-то одного растения(особи) на основе обучения по выборке из 500 других растений(особей).

Код:

# Скачивание и инициализация библиотек mlbench(используется для machine learning), caret (используется для нормализации данных)

install.packages("mlbench")

library(mlbench)

install.packages("caret")

library(caret)

# Краткая информация про базу данных iris

data(iris)

summary(iris)

# Определение тренировочной выборки

trainControl <- trainControl(method="cv", number=10)

# Оценка точности алгоритма Naive Bayes на данном dataset

fit <- train(Species~., data=iris, trControl=trainControl, method="nb")

# Вывод оценки точности

print(fit)

Сейчас я точно так же хочу сделать модель, которая на основе 30-300 хороших точек входа на истории определяет, насколько хороша данная пятиминутка для входа в лонг или шорт.

Что скажете? Есть ли там грааль? Есть ли у кого-то опыт использования машинного обучения для торговли? Что посоветуете?

Также представляю вашему вниманию грубую оценку того, на сколько в среднем ходят нефть Brent и Si за час и 1 день. Посчитал с использованием библиотеки rusquant на R. Также делюсь элементарным кодом.Я взял данные за последние 15 дней для BRK6 и 30 дней для SiM6. Затем посчитал доходности и их среднеквадратичное отклонение. Затем отклонение умножил на среднюю цену.

Получилось:

Brent

за час: 0.25$

за день: 1.15$

Si

за час: 235 руб.

за день: 757 руб.

Код на R:

# Инициализация библиотеки rusquant (русская версия от quantmod, поддерживает все функции quantmod)

library(rusquant)

# Получение исторических данных с Финама

getSymbols("SiM6", from=Sys.Date()-30, src="Finam", period="day")

# Рисуем график, чтобы увидеть данные

candleChart(SIM6)

# Расчет доходностей встроенной функцией библиотеки rusquant (унаследована от quantmod)

rr <- OpCl(SIM6)

# Цены закрытия

p <- Cl(SIM6)

# Получение абсолютного значения среднеквадратичного отклонения доходности

sd(rr)*mean(p)

[1] 757.7013

# Аналогично для часовика

getSymbols("SiM6", from=Sys.Date()-30, src="Finam", period="hour")

candleChart(SIM6)

rr <- OpCl(SIM6)

p <- Cl(SIM6)

sd(rr)*mean(p)

[1] 234.9929

#Аналогично для BRK6.

Машинное обучение для улучшения вашей стратегии

- 20 января 2016, 16:16

- |

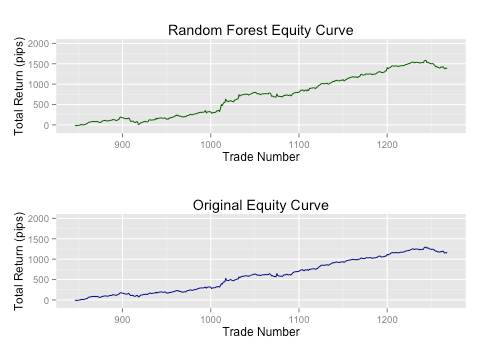

Предлагаю перевод интересной статьи с сайта www.inovancetech.com о нетрадиционном применение техник машинного обучения: Machine Learning Techniques to Improve Your Strategy.

Машинное обучение это мощный инструмент не только для создания новых стратегий, но и для повышения эффективности уже существующих.

В этой статье мы осветим вопрос управления размером позиции с использованием алгоритма Random Forest (RF) и включения/выключения торговли на основе модели скрытых состояний Маркова (HMM). Мы предполагаем, что у вас уже есть торговая стратегия.

Как улучшить управление позицией

Управление позицией — это очень важный аспект трейдинга, которому часто не уделяется должное внимание. Многие трейдеры смотрят на управление позиции с точки зрения уменьшения риска убытков, но не инструмента увеличения прибыльности стратегии. Конечно важно избегать большого риска, используя небольшую часть торгового счета ( не более 2%) в каждой сделке, но лучший способ — это применение фиксированного лота или фиксированного процента от вашей максимальной позиции для каждого трейда.

( Читать дальше )

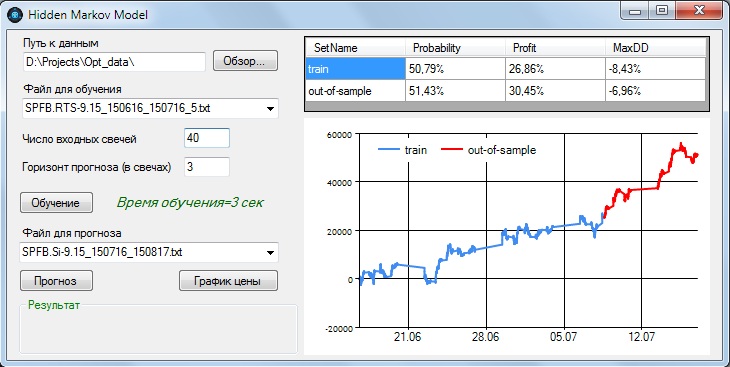

Проверка эффективности модели Маркова на фьючерсах FORTS

- 22 сентября 2015, 08:58

- |

Ранее на моем сайте была опубликована статья по марковским моделям скрытых состояний (НММ) — часть 1, часть2, часть 3, часть 4. Мною разработана программа на основе этой публикации, с помощью которой была протестирована предсказательная способность HMM на некоторых инструментах рынка FORTS. Программа написана на языке C#, с применением сторонней библиотеки Accord.NET.

На вход программы подаются ценовые ряды фючерсов, представляющие собой последовательность свечей со значениями Open, Close, High, Low. Количество входных свечей можем задавать произвольно, эта величина является первым параметром. На выходе получаем прогноз на будущее направление движения цены. Горизонт прогноза в виде интервала, также измеряемого в количестве свечей, является вторым параметром. Третий параметр — это временной интервал самой свечи, определяется входным файлом. Исходные данные я брал с сайта Финам в виде текстовых файлов для каждого инструмента.

( Читать дальше )

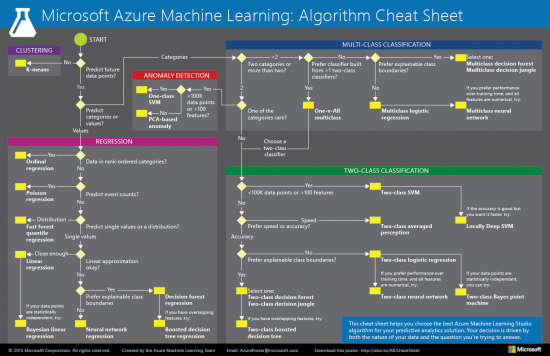

Выбор алгоритма машинного обучения для вашей стратегии

- 14 августа 2015, 13:14

- |

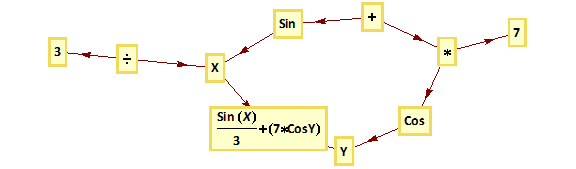

Генетическое программирование торговых стратегий

- 04 августа 2015, 08:58

- |

Своим опытом в построении высокопроизводительных торговых систем с использованием генетического программирования делится Dr Jonathan Kinlay в своем блоге.

Увеличение времени, стоимости и риска разработки стратегий заставило трейдинговые компании исследовать возможности итенсификации процессов разработки. Одним из таких подходов является генетическое программирование.

Генетическое программирование (ГП) это эволюционная методология разработки, которая может быть использована для идентификации паттернов или зависимостей в структурах данных. ГП это набор инструкций ( обычно простые операторы, сложение и вычитание) для исходных данных и функция соответствия для определения, насколько хорошо система способна комбинировать функции и данные для достижения определенной цели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал