минфин РФ

Гарантии для новых иностранных инвесторов собираются принять в первом полугодии 2025г., это вопрос юридической техники - Минфин РФ

- 10 апреля 2025, 12:56

- |

Проект указа президента о гарантиях для новых иностранных инвесторов может быть принят в I полугодии 2025 года, рассказал глава департамента финансовой политики Минфина РФ Алексей Яковлев.

«Вопрос очень сложный, и технически его нужно правильно отрегулировать. Это уже больше вопрос юридической техники. Концептуально рамка того, как должно выглядеть регулирование процесса прихода новых денег и гарантирование возможности того, что эти деньги и полученные с них инвестиции могут быть выведены, — он уже решен. Вопрос юртехники, и концептуально, самое главное, уже разногласий ни с кем нет. Как только дошлифуется текст, он будет принят», — отметил Яковлев.

- комментировать

- Комментарии ( 0 )

Дефицит федерального бюджета в первом квартале уменьшился на 1,878трлн по сравнению с прошлым годом и составил 2,173трлн руб.

- 08 апреля 2025, 15:22

- |

Дефицит федерального бюджета за январь-март 2025 года составил 2,173 трлн руб., или 1% ВВП. Это на 1,878 трлн руб. ниже уровня аналогичного периода прошлого года.

«Это, главным образом, обусловлено опережающим финансированием расходов в январе текущего года и не повлияет на исполнение целевых параметров структурного баланса на 2025 год в целом»,— говорится в заявлении Минфина РФ. При этом в марте федеральный бюджет был исполнен с профицитом.

Объем доходов в январе-марте составил 9,050 трлн руб. — на 3,8% выше показателя год к году. Основные пополнения бюджета происходили за счет ненефтегазовых доходов, которые составили 6,408 трлн руб. (на 10,6% больше год к году). Нефтегазовые доходы составили 2,64 трлн руб. (на 9,8% меньше год к году). Объем расходов вырос на 24,5% за год и составил 11,2 трлн руб.

За январь-февраль федеральный бюджет России был исполнен с дефицитом 3,841 трлн руб. Минфин говорил об исполнении бюджета за первые два месяца года с дефицитом 2,701 трлн руб.

( Читать дальше )

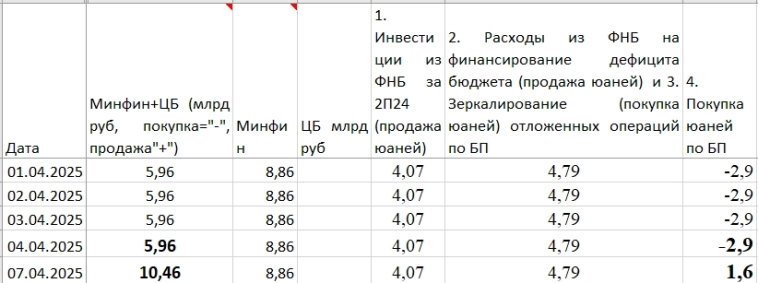

Минфин, ЦБ РФ покупка валюты

- 03 апреля 2025, 13:24

- |

Дополнительные нефтегазовые доходы бюджета России в апреле 2025 года составят 29,7 млрд рублей - Минфин

- 03 апреля 2025, 12:23

- |

Дополнительные нефтегазовые доходы бюджета России в апреле 2025 года составят 29,7 млрд рублей, считают в Минфине РФ.

«Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета прогнозируется в апреле 2025 года в размере 29,7 млрд рублей. Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам марта 2025 года составило минус 65,6 млрд рублей», — сообщает Минфин РФ.

Отрицательная корректировка обусловлена преимущественно снижением объемов добычи нефти и газового конденсата по сравнению с прогнозными значениями и уточнением размера налога на дополнительный доход от добычи углеводородного сырья по итогам 2024 года.

Минфин хочет продлить на 2025г. выведение компаний с долей офшоров в капитале более 25% из-под запрета на предоставление им субсидий из бюджета

- 01 апреля 2025, 16:28

- |

www.kommersant.ru/doc/7622494?from=vertical_lenta

Минфин РФ готов оказывать поддержку компаниям по добыче редкоземельных металлов, если будет такая необходимость - замминистра Алексей Сазанов — ТАСС

- 28 февраля 2025, 13:07

- |

Он подчеркнул, что надо исходить из конкретных кейсов и понимания потребностей в льготах, насколько они критичны.

tass.ru/ekonomika/23271435

Минфин России примет решение о донастройке законодательства в связи с глобальной налоговой реформой Pillar 2 после предоставления компаниями налоговых деклараций в конце марта. В апреле будет сформирован соответствующий запрос, сообщил журналистам статс-секретарь — заместитель министра финансов России Алексей Сазанов.

tass.ru/ekonomika/23271441

Минфин не поддерживает предложение РСПП ежегодно индексировать порог шкалы НДФЛ. Об этом сообщил статс-секретарь — заместитель министра финансов Алексей Сазанов.

t.me/tass_agency

Минфин и Банк России работают над решением проблемы повышенных налогов для инвесторов, купивших X5 и Русагро под идею редомициляции – РБК

- 18 февраля 2025, 07:47

- |

Минфин РФ прорабатывает вопросы налогообложения для инвесторов, которые приобрели бумаги компаний, прошедших принудительную редомициляцию в Россию, таких как X5 и «Русагро». Проблема заключается в повышении налога на прибыль для таких инвесторов и утрате трехлетней льготы для долгосрочного владения.

Глава комитета Госдумы по финансовому рынку Анатолий Аксаков отметил, что поправки в налоговое законодательство могут быть приняты в первой половине 2025 года. Банк России уже выразил готовность участвовать в обсуждении, подчеркнув, что инвесторы смогут воспользоваться пятилетней налоговой льготой для акций компаний, прошедших редомициляцию.

Ассоциации инвесторов также обеспокоены увеличением налоговой нагрузки, что может негативно повлиять на долгосрочное владение бумагами, а краткосрочные сделки по-прежнему будут привлекать льготы.

Источник: www.rbc.ru/quote/news/article/67b30a7b9a79470914693241?from=from_main_3

Дефицит бюджета России в январе вырос в 14 раз г/г — Reuters

- 11 февраля 2025, 13:35

- |

Дефицит бюджета России в январе вырос в 14 раз г/г из-за увеличения расходов на 73,6% в начале года и достиг 1,7 триллиона рублей (17,73 миллиарда долларов), или 0,8% национального дохода, сообщило во вторник Министерство финансов, ссылаясь на предварительные данные.

«Это в первую очередь связано с ускоренным финансированием расходов в течение первого квартала и не повлияет на квартальную траекторию или достижение целевых параметров структурного баланса на 2025 год в целом», — заявили в министерстве.

В январе 2024 года дефицит составил 124 миллиарда рублей.

В 2024 году Россия третий год подряд зафиксировала дефицит бюджета в размере более 3 триллионов рублей, или около 2% валового внутреннего продукта (ВВП). Расходы выросли для финансирования так называемой «специальной военной операции» на Украине и военно-промышленного комплекса, но это также привело к росту инфляции.

Премьер-министр Михаил Мишустин сказал президенту Владимиру Путину, что для сдерживания высокой инфляции, которая стала самой большой головной болью для российских властей, необходимо вернуться к «очень ответственной налогово-бюджетной и макроэкономической политике».

( Читать дальше )

Минфин, ЦБ РФ покупка валюты

- 06 февраля 2025, 02:45

- |

Банк России и Минфин определили общие подходы по раскрытию эмитентами информации

- 09 января 2025, 18:19

- |

Банк России и Минфин России в совместном информационном письме участникам финансового рынка определили общие подходы при ограничении доступа к чувствительным для эмитентов ценных бумаг сведениям — с учетом баланса интересов как самих компаний, так и инвесторов.

В настоящее время эмитенты в вопросах раскрытия информации руководствуются постановлением Правительства России, которое предоставило им возможность закрывать часть сведений. Однако разное толкование документа привело к неодинаковым практикам раскрытия данных, в том числе к их излишнему ограничению.

В письме разъясняется, в каких случаях и в каком объеме компании вправе не раскрывать информацию. При этом уточняется, что этим правом они могут воспользоваться только при наличии санкционных угроз.

Банк России и Минфин России не поддерживают практики, основанные на формальном подходе, а также на избирательном принципе, когда данные недоступны на ресурсах аккредитованных информационных агентств, но размещаются эмитентами в иных публичных источниках. В письме также приводятся примеры необоснованного и правомерного ограничения предоставления информации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал